Apprécier le risque accru de la bourse via les dividendes

On va être un peu polar pour ce graphique de la semaine, mais pas au point, cher lecteur, que vous arrêtiez de lire ici. Le graphique est tiré du blog de John Cochrane en date du 7 février 2018 (John est aussi un contributeur de Vox-Fi, voir ce billet du 7 décembre 2017).

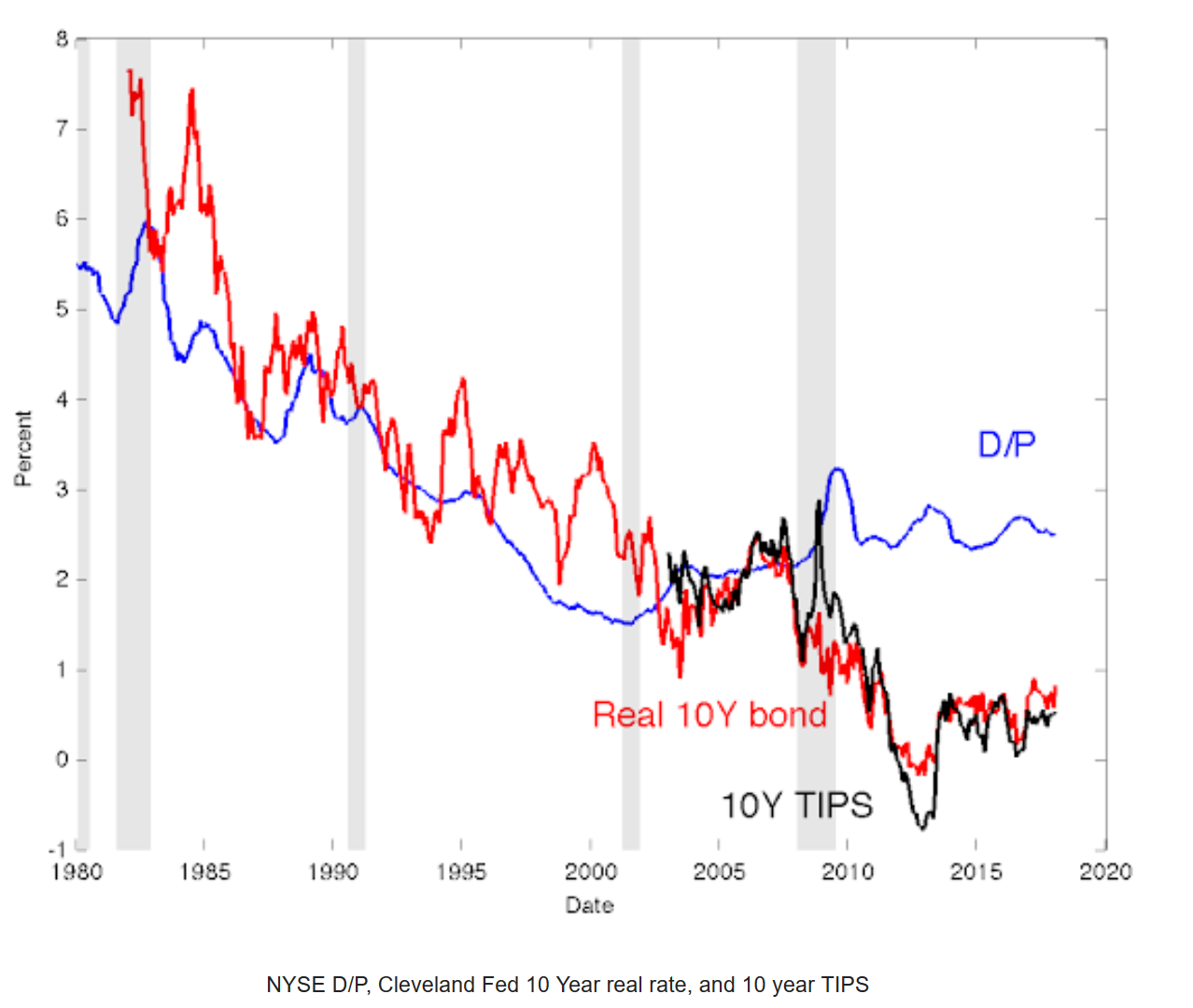

Il met en perspective le taux de rendement-dividende sur la bourse américaine (c’est-à-dire le rapport entre le dividende perçu au titre de l’année courante et le cours boursier) et le taux d’intérêt réel à 10 ans pour les T-bonds américains. En France, le dividende est souvent perçu en deux morceaux : un acompte au cours de l’année même, et le solde vers le 2ème trimestre de l’année qui suit.

Ce graphique est extraordinaire. Il montre en gros qu’entre les années 1980 et 2008, date de la crise financière ne l’oublions pas, la décrue du rendement-dividende des actions a suivi étonnamment la baisse, de près de 7 points, du taux d’intérêt réel. Et à compter de cette date, divergence : le rendement des actions est demeuré à un plancher un peu au-dessus de 2,5%, ce qu’il est à peu près en France, alors que le taux d’intérêt du Trésor américain (appelons-le taux sans risque) corrigé de l’inflation plongeait vers zéro.

Cela appelle un commentaire sur ce qu’est le rendement-dividende d’une action. C’est l’inverse du P/D, c’est-à-dire du rapport entre le cours boursier et ce même dividende. Le P/D est un ratio très important – et trop souvent négligé – de l’analyse boursière, sans doute plus important que le très classique P/E qui rapporte le cours boursier au résultat net de l’entreprise, somme on le rappelle du dividende versé et du profit mis en réserve pour l’autofinancement de l’entreprise[1].

En effet, le dividende est assez proche du flux de trésorerie que l’entreprise arrive à extraire de son bilan, une fois qu’elle a assuré le paiement du service de sa dette et ses besoins d’investissement. Ce ratio inclut donc tous les flux sortants allant à l’actionnaire. Oui, tous les flux, y compris les rachats d’action ! En effet, si rachat d’action, l’actionnaire reçoit un flux mais il perd l’action en même temps, qui disparaît des comptes de l’entreprise. Bien sûr, le ratio P/D se comporte très souvent comme le ratio P/E. C’est typiquement le cas d’un titre comme LVMH qui depuis quelques années assure ne varietur à ses actionnaires un taux de distribution de 50%.

Voici le profil de P/D sur la bourse américaine, où l’on voit la folle montée dans les années menant à la bulle internet (c’était le début de la mode de ne pas distribuer de dividende et de garder des piles de cash sur le bilan), puis la redescente à des niveaux plus respectables, soit 40X, bien que sensiblement plus élevés que ce qui prévalait dans les décennies d’après-guerre. Pour référence, ce ratio est de 50X dans le cas de LVMH, soit un rendement-dividende de 2%.

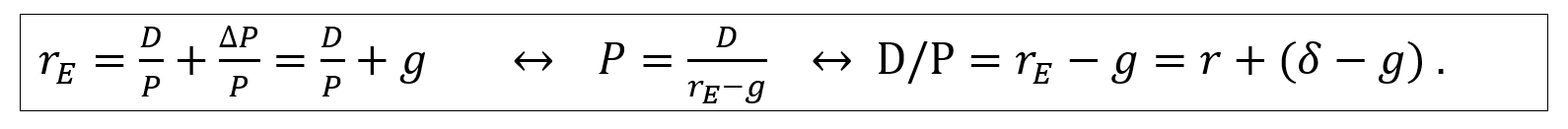

Pour aller de l’avant, rappelons qu’une action rapporte à la fois son dividende et la plus-value sur le cours boursier. Son taux de rendement s’écrit donc, pour mettre ça sous forme symbolique :

![]() relation où D est le dividende au titre de l’année versé l’année suivante, ΔP la plus-value sur le cours et donc ΔP/P le taux de croissance du cours.

relation où D est le dividende au titre de l’année versé l’année suivante, ΔP la plus-value sur le cours et donc ΔP/P le taux de croissance du cours.

Sur moyenne période, une bonne façon d’approcher la croissance du cours de bourse est de regarder le taux de croissance futur des dividendes, soit g.

De la sorte, on a donc :

On retrouve bien sûr au milieu du cadre la formule de valorisation de l’action selon le dividende à recevoir l’année suivante, le coût du capital et le taux de croissance du flux. Mais la formule montre aussi, dans sa partie droite, que le rendement dividende D/P est simplement l’écart entre le coût du capital et la croissance des dividendes. Il est aussi égal par conséquent à la somme du taux sans risque r et de l’écart δ – g entre la prime de risque action et le taux de croissance (on ne fait là que décomposer le rendement de l’action entre une composante sans risque, le taux sans risque, et la prime de risque action.

Comment donc expliquer la divergence ? Avant 2008, D/P baissait au rythme du taux d’intérêt : cela signifie que δ – g était resté étonnamment constant. Après 2008, le taux d’intérêt continue à baisser, mais D/P interrompt sa baisse : δ – g s’est donc mis à remonter, avec une compensation parfaite. Le taux d’intérêt baissant à zéro alors que D/P demeure à 2,5%, cela signifie une hausse sur la période de 2,5 points de l’écart entre la prime de risque action et le taux de croissance.

Soit donc la prime de risque a cru, soit donc le taux de croissance attendu a décru, soit une combinaison plus complexe des deux, mais en sens inverse. Il est étonnant que le taux de croissance anticipé ait connu sur les deux ou trois dernières années une baisse : la conjoncture est plus rieuse et les profits des entreprises s’élèvent fortement de par le monde, les salaires restant en retrait. Il est même probable que le taux de croissance des dividendes se soit accru. On est donc conduit à penser que la prime de risque action s’est fortement tendue.

Où en est-on alors ?

– La Bourse a repris après le choc de 2008 un comportement euphorique, qui tient entièrement à la chute des taux d’intérêt (qu’on aurait tort de ramener à la seule action des banques centrales, mais c’est une autre histoire).

– La différence avec l’avant-2008 est toutefois que le risque boursier semble s’être fortement accru, soit par anticipation d’une remontée des taux, soit par un sentiment accru d’incertitudes, politiques, sociales, financières ou économiques, sur le futur. Les essais de sortie du quantitative easing des deux côtés de l’Atlantique, avec petit émoi sur les taux d’intérêt, met de l’eau au moulin des craintifs.

– Il n’est donc pas étonnant que la volatilité se soit fortement réveillée et que le moindre événement (et le récent scandale Facebook n’est pas un moindre événement) puisse provoquer un choc boursier de bonne ampleur.

[1] On tend toutefois à préférer le classique P/E parce qu’il permet de couvrir par un indicateur boursier les entreprises qui font du profit – et même beaucoup, dans le cas des entreprises numériques type GAFA – sans payer de dividende.

Cet article a été publié sur Vox-Fi le 28 mars 2018.

Vos réactions

Une cause importante de l’écart de rendement me semble être la politique de quantitative easing menées par la FED, ainsi que par d’autres banques centrales. Les achats de bonds par la FED ont artificiellement tiré les taux d’intérêt à long terme de la dette publique vers un niveau très bas, beaucoup plus bas que si ce QE n’avait pas été implémenté. En l’absence de QE, la prime de risque action n’aurait pas augmenté de telle façon.

Maintenant, il est clair que la sortie du « FED put » est une cause d’augmentation du risque, donc de la volatilité, du marché action.

Report comment