Chronique d’une mort clinique des banques régionales américaines ?

Dans une chronique récente, le Cercle des économistes annonce la fin imminente des banques régionales américaines. Qu’en est- il ? Et un parallèle est il possible en Europe ?

Le stress bancaire que vivent les banques régionales américaines de taille petite

et moyenne, depuis la faillite de la banque SVB (sujet abordé fréquemment dans vox fi depuis quelques semaines), n’est pas sans conséquences sur la conjoncture et sur la politique monétaire. Il joue en effet dans un sens restrictif sur les conditions de crédit et de financement. Mais, alors que les effets de ces restrictions mettent des mois à se faire sentir sur l’économie réelle, et que la récente crise bancaire conduit les banques à être plus prudentes sur les crédits qu’elles accordent, ce qui agit comme une hausse de taux, la question d’une pause des relèvements est désormais sur la table. Le risque d’un resserrement trop fort serait de provoquer une récession. «Jusqu’à très récemment, il était clair que resserrer la politique (monétaire) était nécessaire», a encore souligné Jerome Powell. Néanmoins, «la politique étant devenue plus restrictive, les risques d’en faire trop par rapport à en faire trop peu sont de plus en plus équilibrés», a-t-il estimé. Les positions divergent parmi les responsables de la Fed, sur la nécessité ou non de continuer à relever les taux lors de la prochaine réunion, prévue les 13 et 14 juin.

Nous n’avons donc probablement pas encore atteint le point de retournement du cycle des taux d’intérêt, dans la mesure où l’inflation n’est toujours pas maîtrisée et l’inflation sous-jacente caracole à des niveaux près de trois fois supérieurs à l’objectif de 2 %. Les banques régionales américaines vont donc restées soumises à des pressions financières extrêmes dans les mois qui viennent et la période de stress bancaire n’est pas achevée.

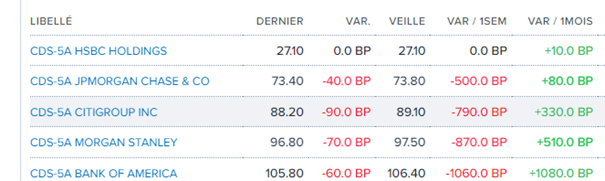

Le niveau actuel des Credit DefaultSwaps (CDS) bancaires rappelle celui de la période en 2008-2009, lorsque les marchés ont abouti à la conviction que tous les CDS étaient dangereux et ont systématiquement forcé les agents à dénouer leurs positions.

Rappelons qu’un Crédit Default Swap (CDS) est un instrument phare des dérivés de crédit, permettant de transférer le risque de crédit d’une entité de référence (une entreprise ou un État) d’une contrepartie à une autre. Dans un CDS standard, l’une des contreparties achète de la protection à l’autre contrepartie, afin de couvrir les montants faciaux qui pourraient ne pas être perçus en cas d’événement de crédit sur l’entité de référence. Les événements de crédit sont définis légalement, et incluent généralement les faillites, les retards et impossibilités de paiements ou la restructuration d’une dette. Acheter de la protection revient en quelque sorte à se débarrasser du risque de crédit. Vendre de la protection revient, à l’inverse, à s’exposer au risque de crédit d’une entité.Cette protection s’étend jusqu’à une date fixée à l’avance. Pour obtenir cette protection, l’acheteur procède au versement de primes périodiques, généralement de façon trimestrielle, jusqu’à ce qu’un événement de crédit ne survienne ou jusqu’à l’échéance du contrat.

Aujourd’hui, il semblerait que les marchés soientconvaincus que toutes les banques régionales de taille petite et moyenne auxÉtats-Unis ont un modèle non-viable dans les conditions actuelles de la régulation du secteur et de la concurrence sont exposées à un risque élevé de panique bancaire en raison de trois défauts majeurs.

Or le modèle d’affaires des banques peut se résumer en un actif intangible : la confiance, et des revenus provenant de la gestion de 4 risques : contrepartie, taux, change, liquidité. Si les risques disparaissent, il n’y a plus de revenus. Si les risques sont trop importants, il n’y a plus de banque !

Tout d’abord, ces banques sont perçues par le marché comme particulièrement risquées car ayant bénéficié, depuis l’ère Trump, d’une régulation allégée « pro domo » qui, pour accroître leurs profits en période de taux bas, les a conduit à se surexposer au risque de remontée des taux d’intérêt. Lorsque ce risque s’est réalisé, la valeur de l’actif de ces banques s’est dépréciée dans des proportions beaucoup plus fortes que celle des autres banques. Si les réglementations sont utiles, la solution paraît plutôt devoir être recherchée dans la transparence et la supervision et le respect d’une certaine éthique.

Ensuite, ces instituions, qui ont donc vu fondre leurs actifs, n’ont pas été en mesure d’offrir à leurs déposants des placements aussi bien rémunérés que ceux que pouvait proposer les banques concurrentes et, surtout, les fonds monétaires qui placent leurs avoirs auprès de la Federal Reserve à des taux fort attractif (5,15 % actuellement).

Enfin, ces établissements, en raison même de leur régulation ne sont pas perçues par le marché comme bénéficiant de la garantie de l’État liée au « too big to fail » (trop grand pour faire faillite), à l’opposé des grandes banques.

« Ces trois défauts majeurs ne peuvent qu’inciter les agents économiques rationnels à retirer leurs dépôts pour les placer soit dans les fonds monétaires soit dans les grandes banques qui sont perçues comme plus sûres. La contagion au sein des banques régionales n’est pas mécanique, le marché interbancaire est relativement petit aujourd’hui, mais « psychologique » : par similitude avec SVB etc., toutes les banques régionales américaines de taille petite et moyenne sont perçues comme potentiellement en faillite. Ceci est une bonne illustration du fait qu’une régulation et une garantie publiques à deux vitesses ne sont pas viables » selon la note du Cercle.

Certes, dans un souci de transparence visant à rassurer, la FED a fait un mea culpa sur le niveau de règlementation et surtout sur la qualité très insuffisante de sa supervision des banques régionales.

Des mesures vont être annoncées prochainement dont un accroissement du plafond de garantie des dépôts (pour des seuils qui ne sont en mesure de ne rassurer que les apporteurs individuels de liquidite et une garantie exceptionnelle et temporaire des depôts des banques régionales.

C’est ainsi que La banque américaine First Citizens a racheté « l’intégralité des dépôts et prêts » de sa compatriote Silicon Valley Bank (SVB), quand la Federal Deposit Insurance Corporation (FDIC)), l’organisme fédéral chargé de garantir les dépôts bancaires, a dû absorber environ 20 milliards de dollars de pertes.

La First Republic Banka été mise, lundi 1er mai, sous séquestre de la FDIC (FederalDepositInsurance Corp, et immédiatement reprise par la première banque américaine, J.P. Morgan. La FDIC va perdre dans l’affaire quelque 13 milliards de dollars (11,8 milliards d’euros).

Mais pendant combien de temps et jusqu’à quels montants la FDIC pourra elle continuer d’intervenir ? Combien d’années faudra t il pour que la règlementation soit corrigée ? Quand l’on connait la lenteur d’évolution des lois bancaires aux États-Unis par le Congrès au sein duquel les lobbies de toutes sortes n’ont pas nécessairement pour objectif de renforcer le « Bien commun », une inquiétude « systémique » reste légitime !

Qu’en serait-il en Europe ?

Impossible de penser que rien ne se produira de ce côté de l’Atlantique. Néanmoins, force est de constater que l’application exhaustive des règles de Bâle a été efficace et rassure :

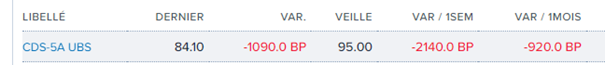

Les Suisses ont décidé des les appliquer plus complètement après la liquidation du Crédit Suisse et la tension sur les CDS est retombée :

Le niveau des CDS italiens reste en revanche préoccupant sans être angoissant :

Mais, la série des « Bâle 1, Bâle 2, Bâle 3 et bientôt Bâle 4 laisserait penser que la règlementation présente toujours des « trous dans la raquette » et la situation est inégale selon les pays :

Découvrez d'autres articles