Comprendre et anticiper les prix du pétrole en 2017 et 2018

Les dynamiques du marché du pétrole ont été particulièrement intéressantes en 2017.

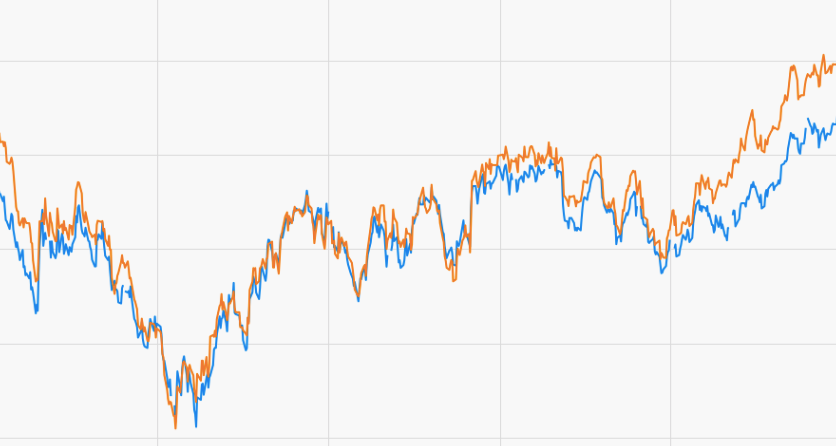

Regardons le graphe de gauche. Que constatons-nous ?

- D’abord et évidemment, la montée des prix. Après une année pendant laquelle les prix ont fluctué entre 45 and 55 USD par baril (dpb) et en simplement six mois, le Brent s’est apprécié de … 55% !

- La seconde constatation, à l’observation du même graphique, est l’écart grandissant entre les prix du WTI et du Brent pendant ces mêmes six mois. Du jamais vu depuis Juillet 2015.

Que s’est-il passé et quel enseignement peut-on en tirer pour demain ? Tentons de répondre d’abord à la première question (il est toujours facile de trouver des explications convaincantes après coup…).

La hausse des prix du pétrole résulte de la combinaison de trois facteurs principaux :

- En novembre 2016, sous l’impulsion de l’Arabie Saoudite, l’OPEP et la Russie ont décidé, pour la première fois depuis huit ans, qu’ils réduiraient leur production afin de rééquilibrer le marché (jusque-là très excédentaire). Pendant plusieurs mois, cela n’a pas donné le résultat espéré et ce, pour deux raisons : d’abord, le marché est resté très baissier, sous l’influence de discussions autour d’un pic de la demande à cause notamment de l’inéluctable et rapide décollage des véhicules électriques. Une position renforcée ensuite par la révolution du pétrole de schiste aux États-Unis et par l’anticipation d’une croissance rapide de la production de ce pétrole non-conventionnel, en réaction logique à toute hausse des prix qui serait déclenchée par la décision de l’OPEP et de la Russie.

- Cependant – et c’est la seconde raison – comme l’économie mondiale est en forte croissance (45 pays représentant 80% du PNB mondial sont en croissance, nous dit l’OCDE) et alors que les projections sur le développement des voitures électriques ont été relativisées (si elles restent probables, elles vont prendre un certain temps pour se réaliser), les marchés sont devenus plus positifs. Ce qui, dans le contexte de réduction volontaire de production de l’OPEP et de ses alliés, ne pouvait manquer de provoquer une hausse des prix.

- La troisième raison se trouve aux États-Unis. Bien que la production de pétrole de schiste soit beaucoup plus flexible que celle du pétrole conventionnel (ouvrir et fermer les vannes est beaucoup plus simple pour la première que pour la seconde) et alors que le nombre de puits mis en activité n’a fait que grimper tout au long de l’année, la production, elle, a mis plus de temps que prévu pour monter en puissance : les producteurs de pétrole de schiste sont devenus plus réalistes et ont privilégié leur rentabilité plutôt que la croissance à tout crin de leur chiffre d’affaires.

Mais alors, qu’est ce qui explique le fossé grandissant entre les cours du WTI et du Brent ? La réponse se trouve encore aux USA : le WTI (West Texas Intermediate) est de plus en plus un prix de référence pour la production pétrolière américaine seulement, alors que le Brent (extrait en mer du Nord) est maintenant considéré comme LA référence du brut partout ailleurs. Le seuil de rentabilité de la production du pétrole de schiste aux États-Unis varie, selon les régions de production, entre 35 et 55dpb. Cela signifie que dès que les prix ont frôlé les 55dpb au premier semestre 2017, Les producteurs de pétrole de schiste se sont précipités pour couvrir à terme leur production future, et en ce faisant, verrouiller leurs profits ou tout du moins s’assurer de la couverture de leurs coûts. Se couvrir à terme est une stratégie prudente pour un producteur, sauf si les cours s’apprécient… Et comme les prix du brut se sont mis à grimper à partir de juillet, les producteurs de pétrole de schiste avaient cristallisé un prix de vente de 55dpb maximum pour 70 à 80% de leur production de 2017 … Et donc ils n’ont pu bénéficier de la hausse de la deuxième partie de l’année, si bien que le prix du « future » du WTI s’est progressivement déconnecté du prix du « future » du Brent, qui lui n’était pas bloqué par des couvertures massives autour de 55dpb.

Qu’est-ce que cela nous dit pour 2018 ?

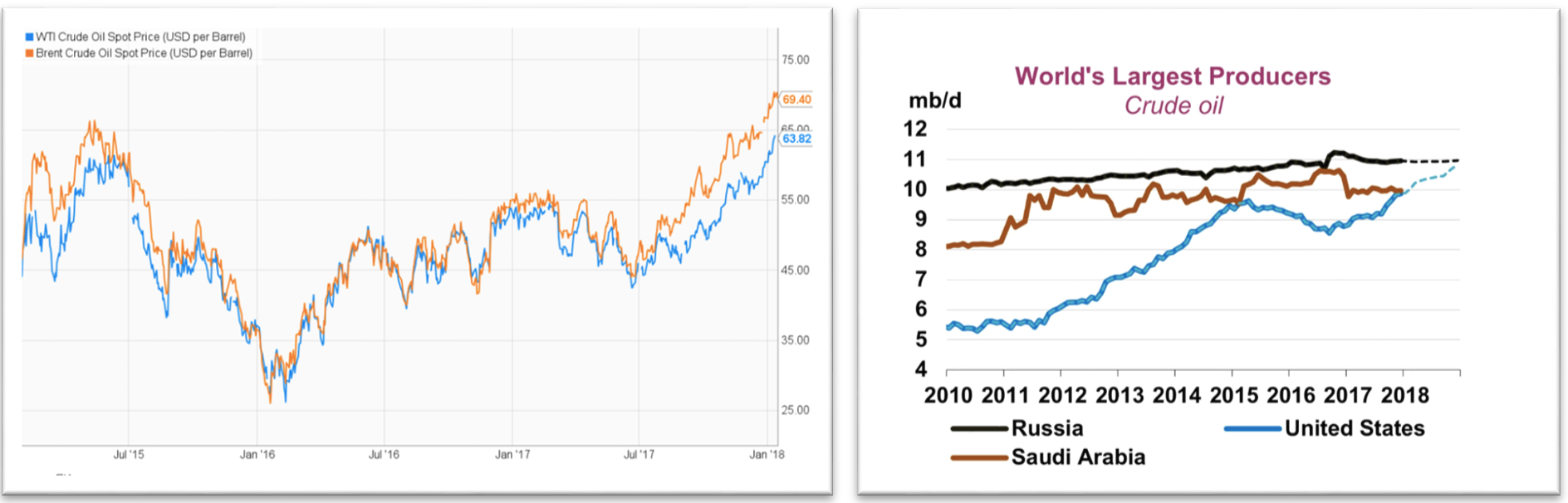

La question que tout le monde se pose est : la forte appréciation des prix est-elle durable ? Pour tenter de répondre à cette question délicate, regardons le graphe de droite. Qu’observons-nous ? Ce qui était inconcevable il y a simplement quelques années : Les États-Unis produisent déjà autant, sinon plus, que les Saoudiens et vont très probablement rattraper les Russes pour devenir le premier producteur mondial de brut à la fin de 2018 ! C’est la production de pétrole non-conventionnelle (schiste) qui explique cela alors qu’elle représente déjà 50% de la production du pays. En outre, les couvertures à terme qui se sont révélées inopportunes en 2017 vont arriver à échéance, alors que très peu des flux futurs de 2018 ont été couverts à terme : on peut donc s’attendre à voir les cours du WTI recoller aux cours du Brent, plus attractifs, ce qui incitera les producteurs de pétrole de schiste à ouvrir les vannes en grand. Tout ceci se traduirait ainsi par une forte croissance de la production américaine en 2018. À moins d’une poussée de la demande mondiale qui excèderait les 99.1mbpj prévus par l’Agence Internationale de l’Énergie, cette augmentation de la production ruinerait donc les espoirs de l’OPEP et ses alliés de maintien, sinon de croissance des cours au-delà des prix actuels.

Bien entendu, beaucoup de choses pourraient contredire cette analyse : l’inattendu, disait Keynes, toujours l’inattendu ! Une crise géopolitique majeure ; un désastre écologique attribué aux productions de pétrole de schiste ; une rupture prononcée de l’offre chez un pays producteur de brut classique, tant les investissements ont été sacrifiés depuis au moins 2015…

Quoiqu’il en soit, ce qui parait peu vraisemblable, serait que l’OPEP et ses alliés puissent décider de renforcer encore la baisse de leur niveau de production dans une guerre contre les producteurs américains (c’est déjà très douloureux pour leurs économies). Nous ne devrions donc pas revoir un baril de pétrole autour de 100 dollars, sauf catastrophe majeure !

Un ultime conseil de prudence cependant : les prévisions ont une fâcheuse tendance à l’erreur dès qu’elles sont formulées. Vous voici donc prévenu !

Vos réactions

Excellent article avec une analyse solide de 2017 et une prediction très crédible pour 2018.. bravo Mr. Lambert.

Report comment