Cryptoactifs, on a réinventé l’or

Que la menace nouvelle de l’Omicron fasse valser les crypto-actifs tels Bitcoin, montre de façon évidente qu’ils sont devenus, bien davantage qu’une nouvelle forme de monnaie, des actifs jouant comme rôle principal celui d’incarner les pures anticipations des marchés. C’est-à-dire le rôle qui était jusque là exclusivement réservé à l’or. Dit en passant, on noterait bien que cette autre forme de crypto-actif, les NFT (non fungible tokens) est aux cryto-actifs ce que à l’orfèvrerie est à l’or.

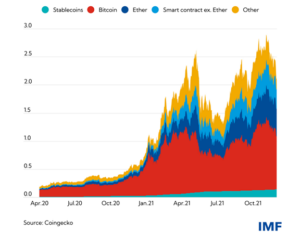

Le graphique qui suit, tiré du blog du FMI, en montre à la fois la violente volatilité et l’encours significatif qu’ils commencent à représenter : près de 2,5 Tr$.

On note le poids dominant du Bitcoin, mais aussi la montée en régime de l’Ether. Tout en bas du graphique figurent les stable coins, c’est-à-dire les monnaies numériques indexées sur des monnaies souveraines, dont on voit la progression lente en même temps que la faible volatilité. Si on excepte ces derniers, la fonction monétaire s’efface donc devant le rôle spéculatif. Il n’y a guère que le monde des malfrats qui puissent accepter, comme prix de l’anonymat, d’accepter un aller-et-retour sur le bitcoin pour maquiller une transaction. Il est d’ailleurs possible, hors évolution de la régulation, que les margoulins se replient sur les stable coins.

Partant de plus haut, l’or montre la volatilité forte mais moindre. En voici le graphique sur à peu près la même période (attention à l’échelle). On note également qu’il manque un mouvement ascendant, à la différence des crypto-actifs, signe que ces derniers acquièrent une place plus importante dans l’univers des actifs de pure spéculation. On estime en effet que la capitalisation totale de l’or est de 10 Tr$, c’est-à-dire quatre plus seulement que la capitalisation des crypto-actifs, alors que ceux-ci n’ont que quelques années d’existence.

Il est possible à ce rythme que l’or soit évincé comme actif spéculatif, achevant la prédiction de Keynes qui voyait en lui « une relique barbare ». Il existe d’ailleurs du crypto-or, simplifiant encore, et échappant au peu de régulation qui pèse sur lui, les transactions sur l’or. Les grands investisseurs qui aiment dans l’or sa décorrélation avec le reste de leurs portefeuilles verront un substitut commode dans les cryptos. Si la prédiction keynésienne est juste, il conviendrait de commencer à shorter l’or.

Après tout, il n’est pas forcément néfaste qu’il existe des actifs financiers propres à servir d’exutoires aux craintes, lubies et autres fantasmes des investisseurs si cela peut ôter de la volatilité aux autres actifs ou permettre de l’assurance financière. Voilà une sorte de doux commerce à la Montesquieu dans le domaine boursier. Encore qu’on peut s’interroger si cela vaut la quantité d’énergie humaine et de kwh qu’on y dépense.

Quoi qu’il en soit, la règle de base est que ce soit correctement taxé et que la sécurité financière ne soit pas mise à risque.

Cela appelle à l’évidence de nouvelles régulations. Il est anormal qu’on impose aux institutions bancaires et de paiement d’imposantes règles en matière de KYC (identifier ses clients) et AML (précautions anti-blanchissement), alors que les opérateurs crypto opèrent en toute opacité, au grand profit des fraudeurs et de la flibuste.

De plus, on commence à voir apparaître – et ici le système bancaire ou parabancaire est responsable – des transactions sur crypto avec effet de levier de dette. À quand des faillites d’opérateurs de cryptos ou de leurs prêteurs ?

Enfin, le secteur est propice à la fraude. On estime par exemple que plus de 18.000 jetons (tokens) crypto ont été cotés sur divers places boursières. Il n’en subsiste que 9.000 aujourd’hui, le reste ayant disparu d’une façon ou d’une autre, l’initiateur ayant parfois tout simplement disparu.

Les stable coins appartiennent comme on l’a dit à la classe des cryptomonnaies. Ils présentent d’autres types de risque, qu’on a présenté dans un autre billet de Vox-Fi.

À noter enfin ce billet du blog de la Banque de France sur le même sujet.