Deux façons d’approcher la valeur d’une entreprise

Vox-Fi inaugure une nouvelle rubrique, Focus Finance. Son objet est de traiter, à peu près une fois par mois, de thèmes qui se rapportent à la théorie financière de l’entreprise : financement, évaluation, gouvernance, fiscalité, etc. On essaye, autant que possible d’user de termes simples. Le lecteur en jugera et Vox-Fi est preneur de toute critique à cet égard. On garde à l’esprit ce que disait Einstein : « Les choses doivent être dites aussi simplement que possible, mais pas plus. »

On inaugure la série avec un topo sur l’évaluation d’entreprise selon deux approches, la DCF bien connue, et l’approche en création de valeur. Bonne lecture.

On présente ici deux grandes façons de considérer la valeur intrinsèque d’une entreprise, par la création de valeur et par les flux de trésorerie qu’on peut en retirer.

L’approche par la création de valeur s’inspire fortement de la parabole des talents. Les investisseurs (c’est-à-dire la réunion des apporteurs de fonds à l’entreprise, qu’ils soient actionnaires ou créanciers) ont des droits sur le capital économique détenu par l’entreprise et entendent bien faire fructifier leur patrimoine. Si le taux de rendement attendu de leurs fonds pour tout placement alternatif de même risque est w, ils estimeront avoir gagné à détenir ces droits si jamais le profit qu’ils en tirent est supérieur à w. S’il est inférieur, ils auront perdu en opportunité. Ils auront « détruit » de la valeur. Dans la parabole, le maître châtie le serviteur qui s’est contenté de restituer la valeur d’origine.

Le détenteur d’une obligation le comprend aisément. Si son titre rapporte 3% d’un capital de 100 et que les rendements alternatifs, pour le même risque, sont aujourd’hui de 5%, son titre ne vaut plus le capital initial de 100. S’il veut le revendre sur le marché, on lui en offrira un prix moindre, à un niveau tel qu’il puisse rapporter 5% à son acheteur.

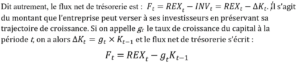

Oublions pour la suite la fiscalité qui ne change rien au raisonnement si ce n’est introduire un troisième acteur, l’État, qui lui aussi a des droits sur l’entreprise, sous forme d’un pourcentage du profit comptable[1]. Ce que l’entreprise dégage comme profit, c’est le résultat d’exploitation REX ou encore EBIT[2]. On dit qu’il n’y a création de valeur pour une année t donnée que si ce revenu est supérieur à ce qu’aurait rapporté l’usage alternatif du capital économique K disponible en début d’année avec le rendement w. C’est-à-dire si, pour l’année t :

![]()

En France, cette quantité était traditionnellement appelée surprofit ou profit économique, mais le terme tend à être supplanté par son homologue en langue anglaise EVA pour economic value added, un terme mal choisi parce que la valeur ajoutée, value added en anglais, désigne plutôt la production ou chiffre d’affaires moins les seules dépenses de biens et services afférentes.

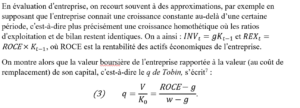

Armés de cette définition, on définit la valeur de l’entreprise du point de vue de ses investisseurs comme la somme des biens capitaux qu’ils possèdent initialement, plus la suite des EVA attendus dans le futur, actualisés avec le taux w.

Valeur = capital initial + somme actualisée au taux w de la suite des EVA futurs ou, dit formellement[3] :

Remarque : si l’entreprise évolue dans un environnement (largement fictif) où l’ensemble des marchés (des biens, du travail et du capital) sont concurrentiels, il lui est impossible de protéger ses marges et ses innovations et il lui sera donc impossible de créer de la valeur. Tout gain lui est rogné par le jeu de la concurrence car il sera toujours intéressant pour un concurrent – et pour l’entreprise elle-même – de continuer à vendre, sans doute à un prix plus bas, tant que la somme des EVA reste positive. Sous une telle pression, la valeur de l’entreprise tend vers la valeur des actifs qu’elle détient au bilan. Attention, des actifs au bilan, mais à leur valeur de marché courante, dite valeur de remplacement, et pas forcément à leur valeur comptable. Un bien d’équipement préexistant ne vaudra pas sa valeur à neuf, ni même sa valeur amortie au bilan, mais sa valeur sur un hypothétique marché secondaire.

Il n’est pas faux de parler ici de valeur patrimoniale ou d’inventaire de l’entreprise[4]. À nouveau, la valeur d’une entreprise, dans cet environnement concurrentiel, n’est que la valeur de marché des actifs qu’elle détient au bilan. En pratique, on retient la valeur comptable de l’actif économique, corrigée des plus- ou moins-values sur chacun des postes d’actifs, corporels et incorporels. Comme l’indique toutefois Vernimmen (ch. 33, édition 2022), l’exercice n’aurait vraiment un sens que si les différents actifs sont susceptibles d’être négociés indépendamment sur un marché.

On regarde souvent un ratio boursier important de ce point de vue, à savoir le rapport, appelé price-to-book, entre la valeur boursière des fonds propres (c’est-à-dire la part de la valeur de l’entreprise qui correspond au patrimoine des actionnaires) et la valeur comptable des fonds propres. Le ratio est imparfait puisqu’il suppose que les règles comptables mesurent correctement la valeur de marché de chaque actif au bilan. Mais il donne une bonne idée de la création de valeur de la société. Si le price-to-book est égal à 1 ou très proche de 1, ce qui est assez fréquent, c’est le signe qu’en moyenne sur les années futures, le marché estime qu’il n’y aura pas de création de valeur qui ne soit absorbée par le jeu compétitif du marché.

Un ratio proche, et préférable parce qu’indépendant de la structure financière de l’entreprise, appelé q de Tobin, est le rapport de la valeur boursière, non des fonds propres, mais directement de l’entreprise, à sa valeur de remplacement sur un marché. Un prochain Focus Finance montrera qu’on peut tirer de ce ratio une théorie de l’investissement de l’entreprise.

Dernier point, la somme des EVA est aussi appelé survaleur ou goodwill. Le terme apparait comme poste comptable dans les comptes consolidés d’une entreprise quand celle-ci acquiert une autre entreprise. Elle aura payé l’entreprise achetée à sa valeur de marché mais n’introduira dans ses différents postes d’actifs que les actifs de la cible recensés à son bilan, ceci ajustés autant que possible à leur valeur de remplacement. Le solde correspond bien à la somme des EVA.

Approche par les flux de trésorerie

Une autre façon de voir les choses est de quitter saint Matthieu et sa parabole pour passer à l’hymne bien connu qu’est L’Internationale : « Du passé faisons table rase ». Les investisseurs ne s’occupent pas de la valeur présente des actifs, mais uniquement de l’argent que leur détention va leur rapporter dans le futur, bien sûr avec la même actualisation au taux w.

Quel est alors le montant de trésorerie que les investisseurs peuvent chaque année « extraire » de l’entreprise sans affecter sa marche opérationnelle ? Du point de vue de l’entreprise, ce montant est le résultat d’exploitation de l’entreprise dont il faut retrancher les besoins d’investissement pour assurer sa croissance (en capital fixe et aussi, ne pas oublier, en capital circulant, c’est-à-dire pour ses besoins en fonds de roulement). Ce montant est appelé flux net de trésorerie, net pour marquer qu’il faut ôter les dépenses d’investissement. Il s’agit donc du REX, comme précédemment, moins l’investissement net de l’année (net parce qu’il faut en déduire le montant qui ne sert qu’à reconstituer le capital existant, c’est-à-dire l’amortissement). L’investissement net est un ajout net au capital, c’est-à-dire est égal à la variation du stock de capital d’une année à l’autre.

Vu à présent du côté des investisseurs, ce montant est aussi les sommes en cash que l’entreprise distribue à ses investisseurs : dividende ou rachat d’actions pour les actionnaires, intérêts et remboursement d’emprunt pour les créanciers, en conservant son sentier de croissance. Ce montant peut être négatif : il s’agit alors d’une augmentation de capital venant des actionnaires ou prêts financiers venant des créanciers.

Remarque : le flux net de trésorerie est alternativement l’EBE ou excédent brut d’exploitation ou encore EBITDA, dont on retranche l’investissement brut, y compris l’amortissement économique.

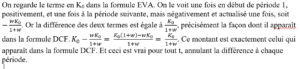

On reconnait dans cette approche de la valeur de l’entreprise la formule DCF, pour Discounted Cash-Flow : Valeur = somme des flux de trésorerie actualisés au taux w.

Ou formellement, en se plaçant à la fin de la période 0 ou début de la période 1 :

Le taux d’actualisation w est le rendement attendu du capital du point de vue des investisseurs, c’est-à-dire de l’offre de capital ; du point de vue de l’entreprise, c’est-à-dire de la demande de capital, il s’agit du coût du capital, c’est-à-dire de ce qui lui en coûte en rémunération à acquitter pour obtenir des fonds de la part de ses investisseurs. À l’équilibre sur le marché des capitaux, les deux notions sont égales.

Identité des deux approches

Les deux approches donnent heureusement le même résultat, mais l’identité n’est pas intuitive au premier abord. Dans un cas (DCF), on retranche dans chaque terme de la sommation l’investissement net, c’est-à-dire le capital multiplié par son taux de croissance. Dans le cas EVA, on retranche dans chaque terme de la sommation le coût du capital multiplié par le capital, mais on additionne à tout cela le capital initial. Comment peut-il y avoir égalité ?[5]

Pour toucher du doigt cette identité, on retient un exemple simple, inspiré de l’ouvrage de finance de Bruno Husson (Analyse Financière et Évaluation d’Entreprise, PUF, janvier 2022).

Soit un investissement de 100.000 € logé dans une nouvelle société. Il rapporte annuellement 10% en flux net de trésorerie, soit 10.000 €, alors que le coût du capital est de 8%. La valeur de l’entreprise selon l’approche DCF sera donc l’actualisation à 8% d’un flux perpétuel de 10.000 €, c’est-à-dire, selon la formule de la rente perpétuelle, le montant 10.000 / 8% = 125.000€.

Selon l’approche EVA, il y a chaque année un profit économique de 10.000 € moins ce que rapporterait sur le marché un placement de 100.000 € à 8%, soit 2.000 € en net. La valeur actualisée de ces surprofits ou création de valeur est donc : 2.000 / 8% = 25.000 €. La valeur de l’entreprise est donc la somme du capital initial à sa valeur de remplacement, disons 100.000 €, plus la création de valeur, soit au total le même montant de 125.000 € obtenu par l’approche DCF.

Plus rigoureusement, on note l’identité des formules (1) et (2) en remarquant d’abord qu’elles ont toutes deux le même terme en REX. La seule différence vient qu’on actualise dans un cas la variation de l’investissement au cours de l’année, soit gt Kt-1, dans l’autre le rendement au taux w du capital en début de période, soit wKt-1, un montant a priori supérieur. Néanmoins, les deux formules sont égales selon le principe qu’actualiser au taux w un capital qui s’est accru au taux w nous fait retrouver le capital de départ. Voir annexe 1 pour le détail.

Il y a donc similitude entre l’approche par le cash que peut distribuer l’entreprise et l’approche par le surprofit que produit l’entreprise.

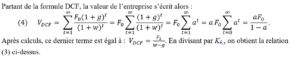

Une simplification dans le cas d’une croissance constante de l’entreprise

Voir annexe 2 pour le détail.

Dans l’exemple précédent, le ROCE s’élève à 10% et le coût du capital à 8%. Si la croissance est nulle, comme supposé dans l’exemple, le ratio q est égal à 10 / 8 = 1,25X. Si on suppose que la croissance annuelle est de 4%, le ratio devient : 6 / 4 = 1,5X. Plus une entreprise connait une croissance forte, plus son q de Tobin est élevé, montrant qu’il est davantage d’investir et donc de croître. Mais la formule ne fonctionne qu’à la stricte condition que le taux de croissance reste inférieur au taux d’actualisation.

Annexe 1 : Identité des deux formules

Annexe 2 : Formule d’évaluation quand la croissance est constante

[1] Il est à ce titre un quasi-actionnaire. Ce sera le sujet d’un prochain Focus Finance de Vox-Fi que de regarder comment l’IS affecte la valeur de l’entreprise et le coût de son capital.

[2] EBIT = Earnings Before Interest and Tax, ce qui équivaut au résultat d’exploitation.

[3] Par convention ici, on se place au début d’une année de base, disons l’année 1, qui est aussi la fin de l’année 0). Les revenus tombent en fin de chaque année.

[4] Dans la pratique de l’évaluation, le terme désigne plutôt la valeur de marché des actifs nets des dettes financières de l’entreprise.

[5] On note déjà que l’égalité des deux approches implique que le taux de croissance du capital de l’entreprise soit inférieur au taux d’actualisation.