Diversifier un portefeuille avec des cryptoactifs ? Hum ! Prudence

Le rêve de tout gestionnaire est d’avoir un portefeuille de titres financiers qui rapporte beaucoup, avec une volatilité très basse. Dans le jargon, un ratio de Sharpe (rapportant rendement et volatilité) très élevé. D’où l’idée d’introduire dans son portefeuille des actifs qui ont tendance à baisser quand la majorité des actions monte et inversement. C’est vrai que si vous achetez en même temps les actions d’une entreprise de parapluie et d’une entreprise de glaces et sorbets, vous êtes couvert contre le risque météo durant l’été.

Cet argument a été avancé de façon répétée s’agissant des cryptoactifs, tels le Bitcoin, pour citer le plus connu et activement traité sur les marchés. Ne rapportant aucun revenu, n’obéissant à aucune logique qu’on pourrait rattacher à une activité économique « réelle », il s’agirait là, disait-on, d’un actif capable d’être déconnecté, sinon même de jouer à contrecourant, du mouvement général des marchés. Techniquement, d’avoir une corrélation faible voire négative avec les rendements du marché boursier. On entend ce discours s’agissant de l’or, ce qui fait dire à certains que le Bitcoin est de l’or numérique. On peut même arguer que la corrélation devient négative si l’or ou le bitcoin joue un rôle de « valeur refuge » quand la perception du risque s’accroit et que les marchés menacent de dégringoler.

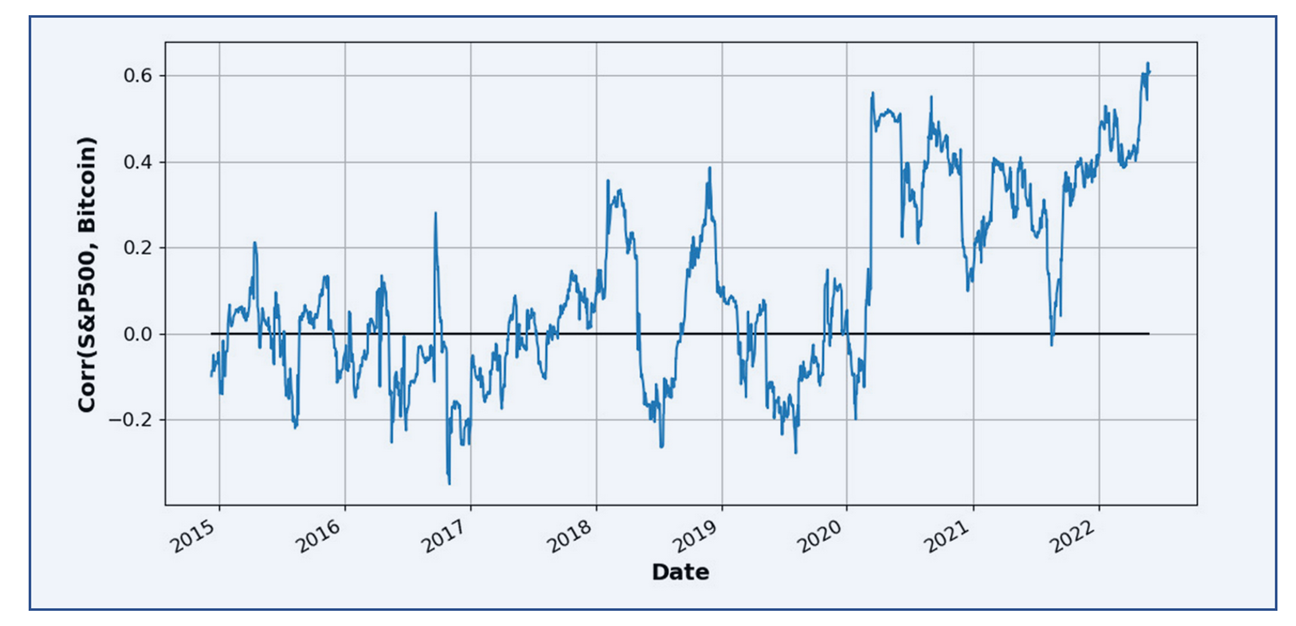

Le graphique suivant, tiré d’un papier au titre évocateur (The End of The Crypto-Diversification Myth) paru dans Vox-EU, instille le doute sur le pouvoir diversificateur du Bitcoin. Il y a bien eu quelques conjonctures où la corrélation était négative, notamment en 2017, mais c’est bien à l’inverse qu’on assiste depuis le début 2020, avec aujourd’hui un niveau qui dépasse 60%.

Graphique : Corrélation glissante (sur trois mois) entre les rendements quotidiens du S&P500 et le Bitcoin.

Les trois auteurs, A. Didisheim, S. Kassibrakis et L. Somoza donnent une explication plausible. C’est en fait la popularité du Bitcoin qui l’empêche d’avoir la qualité qu’on lui prête. Ils montrent une très forte corrélation entre les transactions sur actions et les transactions sur cryptoactifs par les investisseurs au détail. En clair, à marché rieur, les gens investissent tant sur les actions que sur les cryptos ; et l’inverse quand les choses vont mal.

Un argument de moins pour les cryptos.

Mais doute aussi sur l’or en tant qu’actif contracyclique. Voici le graphique qui montre tout à la fois le Dow Jones (en orange), le Bitcoin (en violet) et le cours de l’or en dollars (bleu) sur les six derniers mois. On note que l’or subit à peu près le même déclin que la Bourse, même s’il s’en sort bien mieux que le Bitcoin.

Bref, quand retentit bien haut le cri « Tous aux abris ! », il n’y a guère d’autres abris qu’un placement à court terme en dollar (par exemple sur un compte bancaire), ce qui explique la montée du dollar (et accessoirement la chute du l’or mesuré en dollars).

Cet article a été publié sur Vox-Fi le 27 juillet 2022.

Vos réactions

Je ne suis pas sûr d’être d’accord avec le commentaire sur l’or. Les corrélations entre actifs méritent d’être regardées sur de plus longues périodes, et comme je le soulignais dans l’article https://variances.eu/?p=4192 la corrélation entre or et actions est faible (même s’il est vrai que le pouvoir diversifiant de l’or est bien plus marqué pour un portefeuille à dominante obligataire). De même, plusieurs études ont bien mis en évidence le caractère protecteur de l’or dans les phases de crises de marché; toutefois, comme nous l’avons souligné dans l’article cité ci-dessus, ce caractère protecteur tend à être observé sur de courtes périodes. En définitive, il me semble que le parallèle entre or et bitcoin n’est pas vraiment convaincant.

moderated