Exit le LIBOR, bienvenue (peut-être) au SOFR ou à l’OIS

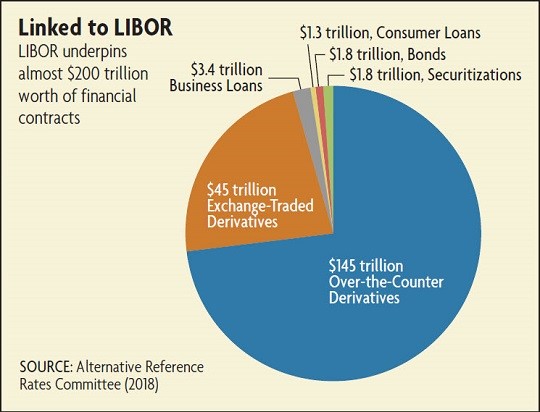

Vox-Fi reprend ce graphique de l’excellent blog de Tim Taylor, et très largement le commentaire que Tim en fait. Il montre l’importance extrême qu’a le LIBOR comme référence dans les millions de contrats financiers à travers le monde. Quand on dit important, c’est important : on estime à 200 Tr$ (trillions !), soit près de deux cent fois le PIB de la France, l’encours de contrats reliés à cette référence.

LIBOR est l’abréviation de London Interbank Offered Rate (taux interbancaire offert à Londres). Lorsque le LIBOR monte ou descend, cela veut dire que les paiements associés à ces millions de contrats montent ou descendent à leur tour.

Le calcul du LIBOR repose sur un sondage. Chaque jour, un panel de 20 banques internationales répond à la question : « À quel taux pourriez-vous emprunter des fonds, si vous le faisiez en demandant et en acceptant des offres interbancaires dans un marché raisonnablement liquide juste avant 11 heures du matin ? » Les réponses les plus élevées et les plus basses sont exclues, et le LIBOR en résulte comme moyenne des réponses restantes. Ceci pour chacune des devises, dollar, livre, euro, etc. On parle de l’EURIBOR s’agissant de l’euro.

On se rappelle que quelques petits malins, venus à l’origine de Barclay’s, JP Morgan Chase et Citigroup pour ne pas nommer leurs banques, se sont dit que si l’on bougeait d’un chouïa et de façon coordonnée la réponse faite par leur banque respective, la pichenette ferait bouger la moyenne. Et ouvrirait pour les initiateurs de la manip des opportunités d’arbitrage : il est plus facile de savoir d’où vient le vent quand on contrôle la soufflerie. Le pot aux roses a été découvert en 2012.

Comme le raconte Jessie Romero dans Econ Focus de la FED de Richmond (3ème trimestre 2018), les petits malins ont fait des émules et c’est in fine plus de 16 banques internationales qui ont été repérées, dont nos françaises, comme ayant participé au trucage. Les tradeurs se promettaient repas, champagne et même Ferraris, pour se rendre des petits services. Ainsi le mail d’un tradeur à des collègues : « Désolé d’être pénible, mais juste pour vous rappeler l’importance d’un fixing bas pour nous aujourd’hui. » Et un autre : « Si ça vous convient, une hausse de 1 point de base sur le LIBOR à 6 mois en yen […] nous aiderait énormément dans notre position ».

La FED, Banque fédérale des États-Unis, veut prendre le taureau par les cornes. Elle souhaite que les pratiques de marché basculent vers un autre indicateur, le SOFR, pour Secured Overnight Financing Rate. Il s’agit d’un taux de marché – et non de la réponse à une enquête – donnant le coût de l’emprunt à un jour entre institutions financières (et pas uniquement les banques), avec pour collatéral des titres du Trésor. C’est un marché de l’ordre de 800 Md$ chaque jour. La FED de New York publie déjà le taux SOFR tous les matins à 8 heures.

La BCE n’est pas en reste : elle a monté un groupe de travail avec 21 banquiers de la zone euro qui vient de publier une proposition de méthode de calcul d’une référence en substitution à l’EURIBOR. Elle s’appellerait l’OIS pour Overnight Index Swap. Voir Report by the Working Group on Euro Risk-Free Rates, décembre 2018.

Là encore, les nouveaux taux ne seraient pas calculés sur la base de soumissions des banques mais sur celles d’offre fermes de prêts à taux fixes, avec une forte préférence pour des données à un jour dites Overnight Index Swap. Avantage de la solution proposée : elle assure une continuité de méthode avec Ester, la nouvelle référence du taux au jour le jour, appelée à remplacer l’EONIA à compter d’octobre 2019.

On imagine qu’il ne va pas être commode de réécrire des millions de contrats financiers et que les banques vont renâcler. Mais qui les plaindraient ? Cela ne va pas changer énormément la vie des directeurs financiers, mais qu’ils ne soient pas surpris s’ils voient disparaître de leurs contrats d’emprunt le mot EURIBOR.

Enfin, une remarque plus malicieuse : la place de Londres ne va-t-elle pas être le « couillon » de l’affaire ? La référence sur le dollar, patronnée par la FED, va quitter Londres pour New-York ; la référence sur l’euro va quitter Londres pour Francfort. Restera-t-il au moins la livre sterling à Londres ?