Graphique de la semaine : Pétrole et Chine inquiètent, mais ne pas oublier les Etats-Unis, qui vont bien

On peut certainement écrire des scénarios noirs autour du plongeon du prix du pétrole s’il devait déstabiliser (un peu plus) le Moyen-Orient ; ou sur le ralentissement chinois qui pourrait ressembler à une embrassade avec un mur en béton…

Mais on peut aussi raison garder, et dans ce cas mettre en cause une certaine irrationalité des marchés financiers. C’est du moins l’avis d’Olivier Blanchard, l’ancien chef économiste du FMI, probablement un des macroéconomistes les plus écoutés aujourd’hui, qui vient de rejoindre le thinktank Petersen Institute, à Washington. Lire ici dans cette colonne de Vox-EU. Ne pas oublier que la baisse du prix de l’énergie est avant tout un gain de pouvoir d’achat pour les grandes économies, que l’Arabie saoudite garde de quoi tenir le coup, et de toute façon, les autres pays concernés (Algérie, Vénézuela…) ne pèsent pas beaucoup et sont déjà en crise depuis longtemps. Quant à la Chine, l’ajustement est plus souple qu’on croit.

Olivier Passet, dans une excellente vidéo sur Xerfi ce 22 janvier, dit un peu la même chose.

Et puis et puis… il y a la conjoncture américaine, qui semble meilleure de mois en mois. D’où ces deux graphiques, que Vox-Fi tire collégialement de l’excellent Blog (on ne le dira jamais assez), The Conversable Economist, de Tim Taylor, dans un billet du 25 janvier, lui-même les tirant d’un rapport conjoncturel de janvier 2016 produit par le Congrès américain.

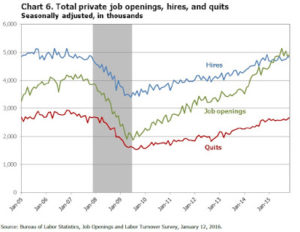

Il concerne en particulier l’emploi, le chômage et les salaires aux Etats-Unis, pays dont on rappelle qu’ils restent de loin la première économie du monde. D’où le premier graphique qui suit. En matière de création et d’offre d’emplois, on en revient aux niveaux d’avant la Grande récession (celle de 2008). Le taux de chômage est prévu par l’Office du Congrès autour de 4,7% dans les trois années qui suivent. C’est presque plus que le plein emploi. Pour mémoire, on était à 10,9% en octobre 2009.

C’est un message doublement important. D’abord parce qu’il s’agit d’un indicateur de vraie croissance, qui ne peut manquer d’avoir des effets dans le monde entier, en Europe en particulier. Ensuite, parce qu’elle oblige à prendre un peu de distance avec la thèse qui voudrait qu’à l’aube de la 4ème révolution industrielle, celle des nouvelles technologies et de la robotisation, censée faire faire des bons prodigieux à la productivité, le travail humain reste encore bien présent.

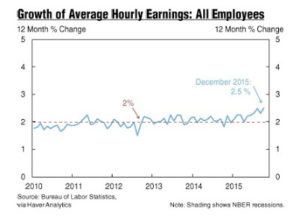

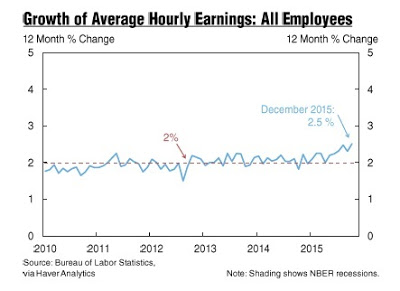

Un indice meilleur encore est le début, le tout début, de progression des salaires au-delà de la productivité et des prix. C’est ce que montre le second graphique ci-dessous, tiré du même Blog, mais celui-ci en provenance d’un document de janvier 2016 de la Banque fédérale de New-York : US Economy in a Snapshot (il faut absolument lire ce document uniquement sur base de graphiques très parlants).

Cela semble banal à écrire, et pourtant, il faut se rappeler que la croissance américaine des deux décennies passées était une croissance où le pouvoir d’achat des salariés, jusqu’au niveau de la classe moyenne, restait stagnant, voire baissait, alimentant tout un débat outre-Atlantique sur l’inégalité et les 99%.

Pour apprécier cette courbe, il faut avoir en tête que l’indice des prix à la consommation est de l’ordre de 0,25% en tendance depuis la mi-2015. Le gain de pouvoir d’achat est gros, et complètement inédit depuis longtemps. C’est un élément fort dans le diagnostic conjoncturel.