IFRS ou US-GAAP pour mesurer les bilans bancaires ? Une question à six trillions de dollars

Suite aux déboires bancaires lors de la crise financière ouverte en 2007, le ratio de capital des banques, qui rapporte les fonds propres au total du bilan, devient le plus regardé de tous par les analystes financiers et les régulateurs. Mais comment le mesurer ? Ce billet reprend en résumé un article paru dans la Revue Française de Comptabilité

(n° 469 d’Octobre 2013), avec son aimable autorisation.

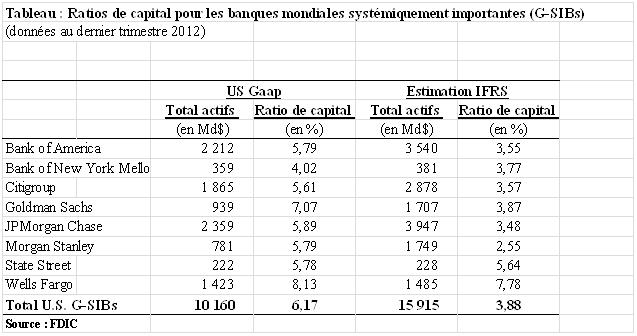

Le tableau ci-dessous est disponible ici sur internet. Il a été établi par le FDIC, l’agence américaine qui assure les dépôts bancaires aux États-Unis. Il fait le calcul du total du bilan des banques américaines jugées systémiquement importantes. Si on utilise les normes comptables américaines, le total des bilans s’élève à 10,2 Tr$ en fin 2012 ; quand par contre on prend les normes IFRS, le même total est mesuré comme s’élevant à 15,9 Tr$. La différence est proche de 6 Tr$, soit près de 40% du PIB des États-Unis. Une bagatelle !

L’image qui est donnée de la solidité des grandes banques américaines est alors profondément différente. Dans le second cas, avec IFRS, le ratio de capital[1] s’élève à 3,88%, un chiffre qui paraît bien maigre. Avec l’instrument de mesure GAAP, le ratio passe à 6,17%, ce qui est déjà mieux.

Pourquoi cette différence comptable ?

D’où vient cette différence d’appréciation, de la part de deux grands systèmes de normes dont on rappelle qu’ils étaient censées opérer une convergence l’un vers l’autre ?

L’essentiel tient au traitement comptable très différent des opérations sur dérivés entre deux contreparties bancaires. Les Américains tolèrent assez facilement la compensation des créances et des dettes entre deux contreparties ; les IFRS, et par conséquent les Européens, sont plus restrictifs. Voyons cela.

Supposons que la banque A ait vendu un swap de devises à la banque B dont la valeur présente, à savoir les flux de trésorerie actualisés, s’élève à 100 M€ ; mais que, dans un autre de ses départements, la même banque A ait acheté un swap de taux d’intérêt à la banque B qui l’expose pour 120 M€. Une créance de 100 d’un côté, mais une dette de 120 de l’autre. Dans un monde où n’existerait pas de risque de défaut ni de A ni de B, on pourrait dire que la banque A est débitrice de 20 M€, et la banque B créditrice de 20 M€. La compensation est légitime financièrement.

Économiquement, il n’en va pas ainsi, en raison des risques de l’opération. Si l’une des deux banques fait défaut, disons la banque A, le juge de faillite pourra réclamer l’intégralité de la créance sur la banque B, soit les 100 M€, mais par contre demander à B de s’associer pari passu à la masse des autres créanciers qui par exemple auront accepté un décote (haircut) sur leurs créances de 50%. La réalité économique sera donc :

– Dette de la banque B : 100 M€

– Créance de la banque B : 60 M€. La position devient une perte de 40 M€ pour B.

Sans aller jusqu’à la faillite d’une des contreparties, il est possible que la notation de crédit de l’une des deux banques se dégrade, auquel cas toute créance sur elle se déprécie ; de même, il est possible que l’une des deux banques ait cédé son titre dérivé à un tiers, ou qu’elle l’ait donné en gage, ou qu’elle l’ait remis en couverture dans un contrat d’assurance, etc. En d’autres termes, la simple compensation arithmétique ne traduit plus la réalité économique des relations entre les deux banques.

Il n’y a donc aucune raison qu’il en aille autrement du point de vue comptable. Sauf cas très particuliers qu’il convient de préciser, il est préférable de comptabiliser les flux de trésorerie et les encours de dettes et créances en brut, sans faire la compensation (netting ou offsetting).

C’est là où les deux systèmes comptables divergent. Les Américains ne prônent bien sûr pas une compensation systématique. Par contre, ils acceptent la compensation dans le cas où existe un accord cadre de compensation (master netting agreement) selon les termes de l’ISDA (International Swaps and Derivatives Association). Les IFRS sont plus rigoureuses.

Elles n’acceptent la compensation que si l’accord est légalement opposable dans le droit du pays, ce qui demande un examen précis au cas par cas. En particulier, le contrat spécifie souvent des conditions particulières pour opérer la compensation, excluant par exemple un défaut pour cause de faillite de l’une des contreparties. L’autre grande condition est que la banque ait bien l’intention d’appliquer cet accord de compensation (idéalement que les deux banques aient cette intention). Notamment, la banque ne peut plus se séparer de cet actif ou de ce passif, ne peut plus le mettre en gage, ne peut plus l’assurer, etc. L’intention est difficile à spécifier, parce que des événements de marché peuvent faire changer les comportements ou les contraintes des parties. Mais tout doit être fait pour éviter qu’une des contreparties se retrouve le pied en l’air le jour où elle souhaite faire la compensation entre les flux de trésorerie créditeur et débiteur.

Les US-GAAP sont donc très imprudemment tolérants. Surtout quand on connaît le rapport de force qui existe entre une grande banque et son commissaire aux comptes. Un exemple doit inciter à la prudence. Cinq ans après la faillite de la banque Lehman Brothers, dont on estime qu’elle a touché 930.000 contrats dérivés allant des swaps de devises aux produits les plus exotiques, un nombre important n’ont toujours pas trouvé de règlements, transactionnels ou contentieux.

Que s’est-il donc passé lors des discussions entre le FASB, l’organisme qui édicte les US GAAP, et IASB, l’entité qui pilote les IFRS ? Très simple. Foin de bonne logique comptable, les normalisateurs américains ont « cané » devant le lobby des banques américaines. De la même façon que si les normes avaient été françaises ou allemandes, les normalisateurs français ou allemands auraient cédé devant le lobby des banques de leur pays. Là encore, le fait que IASB soit un organisme extranational, où les Européens sont influents mais non prépondérants, a été un gage d’indépendance et donc d’une plus grande rigueur comptable. C’est ce qui explique que l’opération de convergence a dû s’interrompre.

Le rôle des chambres de compensation

Toute cette affaire n’accroît pas le capital de sympathie dont jouissent les IFRS auprès des banques françaises. Il est difficile d’être aimé et rigoureux à la fois. Mais bien à tort. Il faut relever que lorsque la compensation passe par un tiers, à savoir une chambre officielle de compensation, IFRS admet tout à fait le traitement en net de l’opération. C’est une incitation à faire passer les transactions sur dérivés par des marchés organisés, et non au travers d’opérations de gré à gré toujours empreintes d’opacité. La règle comptable est en cela vertueuse, même s’il faut reconnaître que la législation Dodd-Frank aux États-Unis joue aussi à ramener les acteurs financiers sur la voie de la prudence et de la transparence, à en juger par le transfert important des contrats dérivés constaté depuis une année ou deux du gré à gré vers les marchés organisés. Voir ici un bon papier du Financial Times à ce sujet.

[1] Calculé sur base de fonds propres et d’actifs ajustés du goodwill, des autres immatériels et des impôts différés.