Inflation persistante ou pas ?

L’inflation élevée résulte de la brusque hausse de la demande globale alors que les stocks des entreprises étaient réduits. La persistance de l’inflation dépendra de l’existence dans la durée d’un choc d’offre correspondant à une nouvelle configuration de l’offre et aussi d’une clause d’indexation des salaires sur les prix qui irait au-delà d’une hausse ponctuelle des salaires.

Pour l’instant les conditions ne sont pas remplies pour une inflation persistante. Les banques centrales ne souhaitent pas intervenir rapidement et brutalement face à l’inflation. Au mieux ce serait dans la seconde partie de 2022 tant aux US qu’en zone Euro. Est ce vraiment raisonnable ?

Plus personne ne doute désormais que l’inflation a accéléré et que le phénomène, même s’il est temporaire, prendra du temps à se résorber.

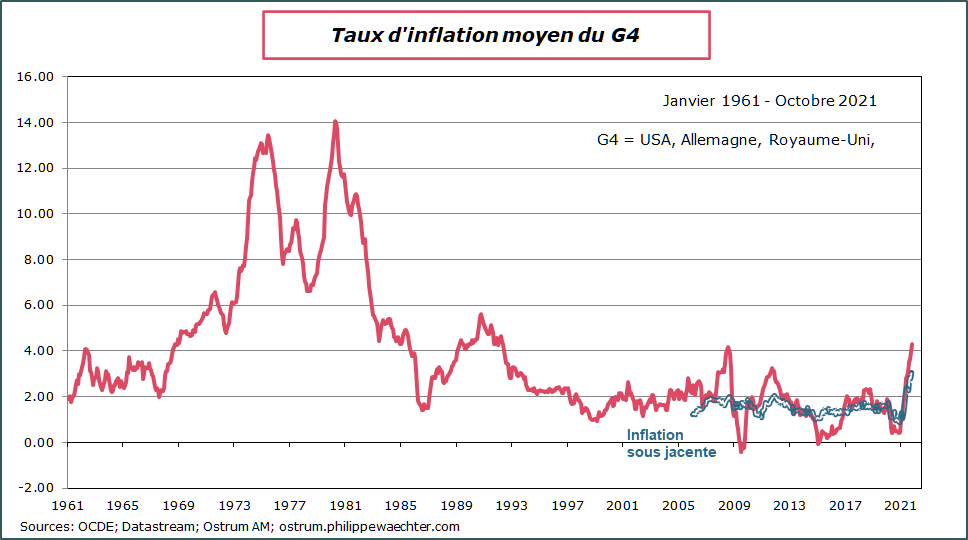

Le graphe montre l’allure du taux d’inflation dans les 4 grands pays occidentaux sur une longue période. On constate bien la particularité du moment avec un taux d’inflation qui est passé de moins de 0.5% à la fin 2020, proche de la déflation, à 4.3% en octobre 2021. C’est la brutalité du mouvement qui a surpris après une longue période de stabilité depuis le début des années 1990. On est encore loin des années 1970 et encore plus de l’hyperinflation évoquée parfois de façon plus qu’excessive.

La particularité de la période est que, contrairement à 2008, la hausse de l’inflation ne résulte pas que de la hausse du prix de l’énergie. En 2008, l’inflation sous-jacente était stable et la volatilité de l’inflation ne résultait alors que de la hausse à 145 dollars du prix du pétrole. Ce n’est plus le cas de la situation actuelle.

Le prix des biens au cœur du changement

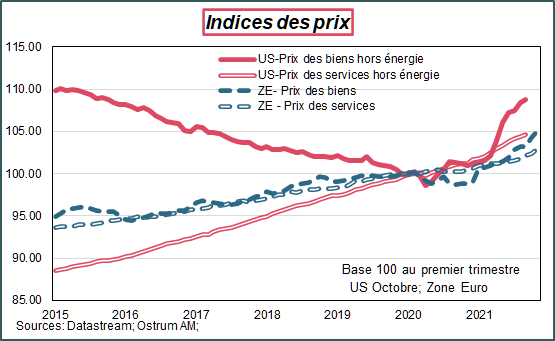

Cependant, les allures entre les USA et la zone Euro ne se ressemblent pas. De même l’allure entre le prix des biens (hors énergie) et des services (hors énergie) ne se ressemblent pas au sein de l’économie US.

Dans ce graphe, seul le prix des biens aux USA fluctue fortement. Ce n’est pas le cas de l’indice des services. Les indices européens sont stables avec néanmoins un léger mouvement sur les biens mais sans commune mesure avec ce qui peut être constaté outre-Atlantique.

Pourquoi s’alarmer ?

Cette question de l’inflation doit être au centre des réflexions tant pour la politique économique que pour l’équilibre des marchés financiers.

Sur la dynamique financière

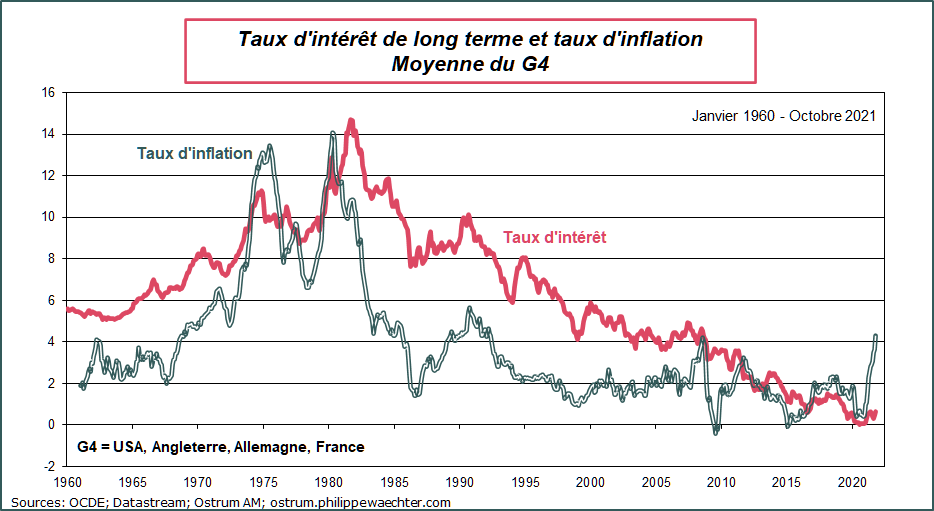

Si la hausse de l’inflation est persistante alors progressivement les investisseurs intégreront une prime d’inflation sur les taux d’intérêt de long terme, provoquant immanquablement une remontée des taux d’intérêt nominaux même si les taux réels, reflétant l’équilibre macroéconomique, restent à un niveau réduit.

Un taux d’inflation durablement au-dessus de la cible de la banque centrale obligerait celle ci à adapter sa stratégie.

En revanche, si l’inflation n’est pas persistante au-delà de quelques mois, la banque centrale n’a pas intérêt à intervenir.

Si les taux d’intérêt nominaux remontent durablement alors l’arbitrage entre actifs risqués et actifs sans risque serait modifier en profondeur, tirant le prix des actions vers le bas. Le maintien à un niveau très bas des taux d’intérêt de long terme a été une condition constitutive de l’allure haussière des actifs risqués, des actions aux cryptomonnaies en passant par le private equity. Quelle pression cela créerait il sur la banque centrale US ?

Depuis 40 ans les taux d’intérêt ont reculé avec la baisse puis la stabilité à un bas niveau de l’inflation. C’est ce paradigme qui est en jeu.

Sur la dynamique macroéconomique

Un taux d’inflation durablement élevé provoquerait nécessairement des ajustements sur le marché du travail avec des négociations salariales portant sur le maintient du pouvoir d’achat. La question porterait alors sur les clauses d’indexation des salaires sur les prix. Si ces clauses n’existent pas alors l’impact des salaires sur les prix serait temporaire. S’il y a indexation alors le partage de la valeur ajoutée entre salaires et profits serait bouleversé au détriment des profits.

D’où vient l’accélération de l’inflation ?

L’inflation qui resurgit depuis avril 2021 reflète avant tout un choc de demande; demande plus forte de la Chine au reste du monde à partir de janvier, demande qui progresse partout au début du printemps traduisant la réduction de l’incertitude sanitaire avec le haut niveau de vaccination et le relâchement des contraintes sanitaires. Mais ces phénomènes ont été accentué par les mesures prises par l’administration Trump à la fin 2020 puis surtout par l’administration Biden en mars. D’un seul coup, l’Américain moyen a touché une sorte d’hélicoptère monnaie qu’il s’est empressé de dépenser sur les biens car les services ont continué d’être pénalisés par la crise sanitaire.

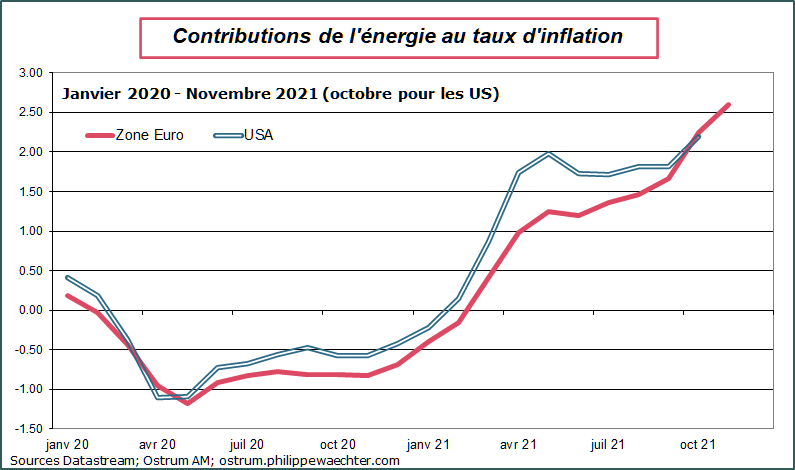

D’un seul coup la demande globale s’est accélérée et cela s’est traduit immédiatement par des pressions à la hausse du prix de l’énergie. Le graphe montre, mois après mois, la contribution de l’énergie au taux d’inflation. En novembre 2021, le taux d’inflation en zone Euro est de 4.9% et l’énergie explique plus de la moitié de celle ci (2.6% sur 4.9%). Aux US, la contribution est similaire mais le poids est plus faible car le taux d’inflation est plus élevée car les biens et services ont une contribution plus élevée qu’en zone Euro.

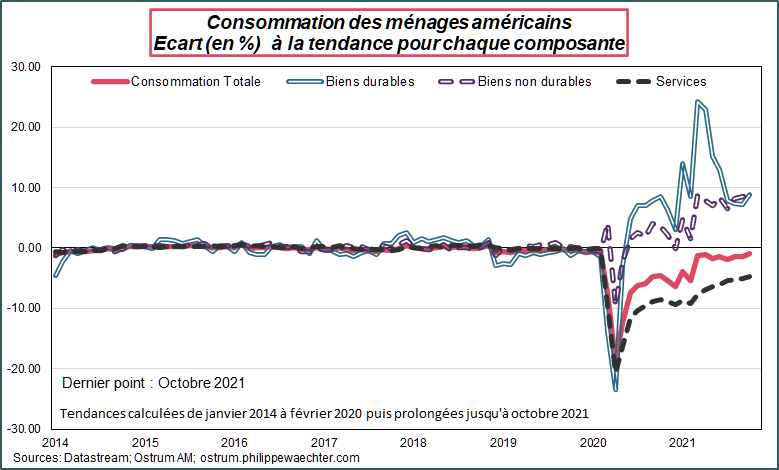

L’accélération de la demande de biens s’observe sur le graphe relatif à la consommation des ménages US. Il montre l’écart à la tendance, 2014-février 2020, des différentes composantes de la consommation des ménages américains.

La demande de biens durables a augmenté comme jamais. Elle s’est ajoutée aux points précédents sur la Chine et la réduction d’incertitude.

On notera incidemment que l’inflation ne vient pas d’une demande excessive. Le plan de relance n’a pas provoqué une demande excessive puisque la courbe rouge représentant la consommation totale est toujours sous la tendance.

Deux remarques ici:

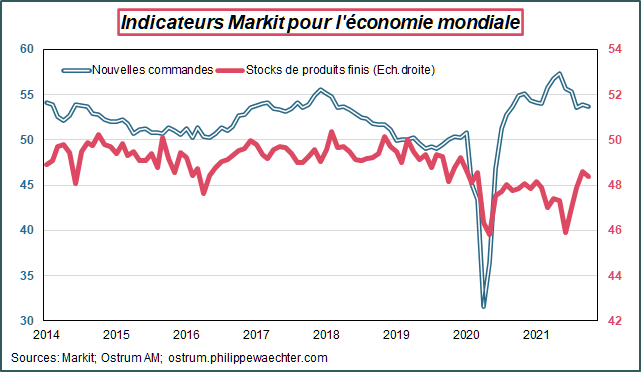

- Cette hausse de la demande globale a lieu au moment où les stocks des entreprises sont très bas. Les entreprises ne peuvent pas répondre à cette demande supplémentaire. N’anticipant pas une hausse aussi rapide de l’activité, les entreprises n’ont pas, au printemps 2021, des stocks à la hauteur du surplus de demande. C’est à partir de ce déséquilibre que la situation se dégrade.

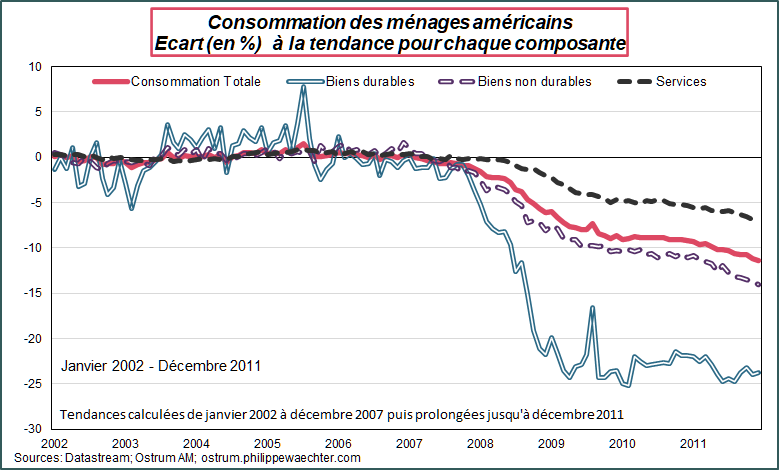

- La sortie de récession via la demande du consommateur est très spécifique et ne ressemble pas du tout à ce qui avait été observé après la crise financière. La demande n’avait pas bénéficié de cet hélicoptère monnaie qui a tout changé.

J’ai refait le calcul sur la consommation selon la même méthode et l’on constate que l’allure après la fin de la récession en juin 2009 n’est pas comparable avec ce qui est observé actuellement. Les biens durables ont chuté et les services ont été le soutien de la demande. Ce graphe souligne juste la spécificité de la période actuelle avec une demande dopée à l’hélicoptère monnaie.

Les entreprises réagissent

La séquence est donc assez simple, faite d’un excès de demande face à des entreprises dont les stocks sont insuffisants. L’histoire pourrait s’arrêter ici si l’économie n’était pas internationale et si les entreprises ne souhaitaient pas prendre le risque d’être prises de cours.

- La situation est plus complexe que celles que l’on a pu connaître par le passé car les chaines de production (supply chains) se sont fortement internationalisées depuis les années 1990. C’est une sorte de répartition du travail à une échelle globale et non plus au sein d’un pays. Un choc se propage alors très rapidement dans le monde entier. Il n’existe alors plus de problématique locale, il n’existe qu’une question et une réponse globale. (voir http://ses.ens-lyon.fr/articles/la-mondialisation-des-chaines-de-valeur).

La particularité de la crise actuelle provient de ce phénomène: toutes les entreprises du monde subissent le même manque, la même pénurie au même moment, que cela porte sur des matières premières ou des semi-conducteurs. D’un seul coup, le monde entier est en alerte.

Cela veut dire que la réponse des banques centrales vis à vis de l’inflation doit être coordonnée. Sinon le risque est de créer davantage de déséquilibres sans résoudre celui déjà existant. - Mais cette situation ne trouve pas de solution car les entreprises souhaitant pouvoir répondre à la demande captent tout ce qui est disponible sur le marché. Elles veulent pouvoir répondre à tout prix à la demande mais dans ces conditions créent les conditions pour accentuer encore les pénuries.

La dynamique de l’inflation résulte d’abord d’une accélération brutale de la demande résultant grandement de l’hélicoptère monnaie distribuée par l’administration américaine.

Les entreprises ont été surprises par la soudaineté de cette demande alors que leurs stocks étaient réduits.

Ce déséquilibre s’inscrira-t-il dans la durée ? C’est la question majeure qui se traduira ou pas par un nouveau paradigme.

Comment l’inflation pourrait-elle s’inscrire dans la durée ?

La demande a eu un rôle majeur dans l’accélération de l’inflation globale; soit directement via la demande d’énergie plus importante alors que les prix étaient déprimés en phase avec la crise sanitaire; soit en créant une pression nouvelle sur les entreprises alors que celles ci avaient des stocks réduits.

La première question est celle de la durée. Si l’inflation n’épouse pas au moins la moitié de la durée du cycle alors elle doit être considérée comme temporaire. Une bosse d’inflation de l’été 2021 à l’été 2022 ne peut être appréhendée comme une inflation persistante voire permanente. Pour les investisseurs c’est très long, pour les économistes cela ne l’est pas.

La dernière expérience d’inflation connue au sein des pays développés a eu lieu dans les années 1970 après le premier choc pétrolier. Du milieu de cette décennie jusqu’au début des années 1980 le taux d’inflation a été élevé, autour de 10% en moyenne dans les pays développés. A cette époque, l’inflation avait été persistante.

L’inflation est persistante s’il existe un mécanisme qui permet de l’auto-entretenir. Ce n’est pas un phénomène de quelques mois qui reflète un ajustement macroéconomique à la suite d’un choc de demande.

La hausse durable des prix à la consommation, dans les années 1970, a reflété deux phénomènes.

- Le premier est un choc d’offre. La multiplication par 4 du prix du pétrole entre octobre 1973 et mars 1974 a rendu non profitable une bonne partie de l’industrie obligeant l’ensemble de l’économie à se restructurer. L’inflation a accompagné cet ajustement de grande ampleur. Elle a facilité la transition entre une économie industrialisée et une économie de services.

- Le second phénomène est le mécanisme d’indexation des salaires sur les prix à la consommation. La volonté de maintenir le pouvoir d’achat après la hausse du prix de l’énergie a incité Richard Nixon aux US, Jacques Chirac en France et d’autres à mettre en place des clauses d’indexation. La hausse des prix se traduisait par une progression équivalente des salaires. La réduction des marges des entreprises forçait les entreprises à augmenter les prix. Ce mécanisme a été au cœur de la persistance de l’inflation. Lorsque les règles d’indexation changent en France, par exemple, avec la réforme Delors en mars 1983, l’inflation s’estompe.

La longue période d’inflation a permis de restructurer l’économie tout en tentant de maintenir le pouvoir d’achat.

La situation actuelle n’est pas similaire à celui des années 1970.

Le choc initial n’est pas un choc d’offre mais un choc de demande. Le déséquilibre que l’on constate est avant tout un choc de demande qui se traduit ensuite par des ajustements forts sur les processus de production. Les conditions de la production n’ont pas changé obligeant l’offre à s’ajuster. C’est avant tout l’augmentation de la demande qui a été pertinente pour expliquer le déséquilibre actuel.

De plus s’il peut y avoir des tensions salariales dans certains secteurs comme la restauration ou la santé, il n’est pas question pour l’instant de hausse généralisée des salaires ni de clause d’indexation susceptible de créer de la persistance.

Est ce que l’ajustement de l’offre peut être considéré comme un choc obligeant à remodeler l’ensemble de l’économie et justifiant l’inflation pour faciliter la transition ?

Deux points

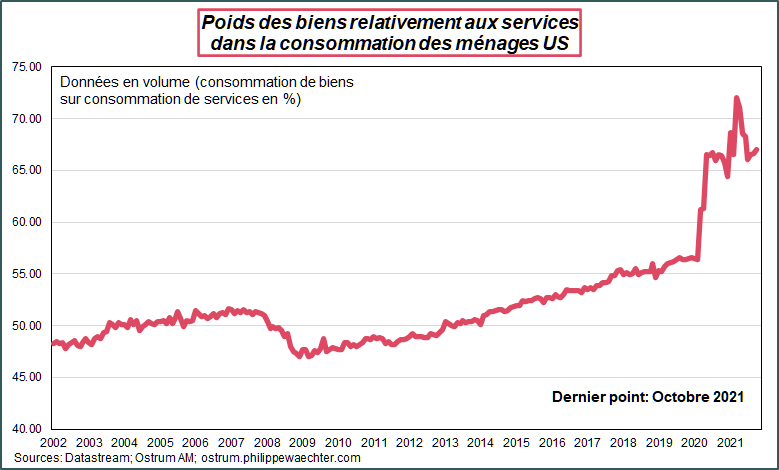

L’accélération de la demande est venue des biens d’une manière générale . Le poids des biens relativement aux services a augmenté de 10 points en octobre 2021 par rapport à février 2020 (avant la crise sanitaire). Pour les biens durables uniquement, le poids a progressé d’environ 6 points.

Ces chiffres sont considérables et traduisent le choix des ménages face à l’hélicoptère monnaie de l’administration Biden alors que les services étaient fortement contraints.

La question est de savoir si ce changement du poids relatif des biens par rapport aux services est permanent ou pas. Les primes Biden ont elles changé profondément l’appréhension de la consommation par les ménages? Ou est ce uniquement lié aux opportunités associées à l’hélicoptère monnaie ?

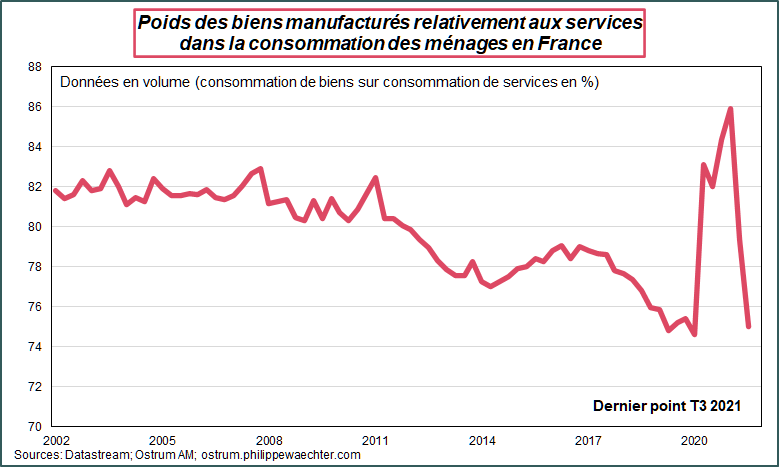

En France, sans incitation particulière, la déformation entre les biens et les services n’a pas été durable. La hausse du même ratio qu’aux US vient de la baisse de la consommation de services résultant des contraintes sanitaires. Le relâchement des contraintes et la mise en place du pass sanitaire ont provoqué un rattrapage et un retour à un niveau cohérent avec celui constaté avant la crise sanitaire.

La situation américaine a été influencée par la distribution de l’hélicoptère monnaie.

La question pertinente est alors celle de savoir si le changement marqué constaté aux USA est la nouvelle norme ou si la situation va se normaliser comme en France alors que les primes distribuées par l’administration se sont taries.

Si la nouvelle norme s’impose aux USA, si la consommation de biens retrouve un poids plus élevé dans la durée, alors il peut y avoir un choc d’offre. En effet, si la demande de biens est durablement plus élevée cela peut inciter les entreprises US à relocaliser des productions. L’équilibre de la production entre biens et services pourrait en être bouleversé.

Pour l’instant, on ne va pas au-delà de la conviction

L’autre réflexion à avoir en sortie de crise est celle de la recomposition cyclique systématiquement observée dans des phases similaires par le passé.

La combinaison des deux effets, à court terme, crée de la confusion dans les processus de production.

La dernière réflexion à ce stade est qu’il est trop tôt pour intégrer la transition énergétique dans ce schéma. Le profil des émissions de GES pour l’ensemble de l’économie est toujours haussier. Les résultats récents de la COP26 de Glasgow ne permettent pas de conclure que l’on est sur le chemin d’une trajectoire soutenable à moyen et long terme. Les annonces faites à grand bruit ne doivent pas masquer que le monde se dirige vers une température moyenne comprise entre 2.4 et 2.7°C à la fin du siècle. C’est très loin du 1.5°C prôné par le GIEC. Il y a des adaptations qui s’opèrent avec des investissement forts dans les énergies renouvelables mais les énergies fossiles restent au cœur de la dynamique productive. Il est précoce d’y voir les bouleversements qui peuvent tout justifier.

Quelle reprise après la crise sanitaire ?

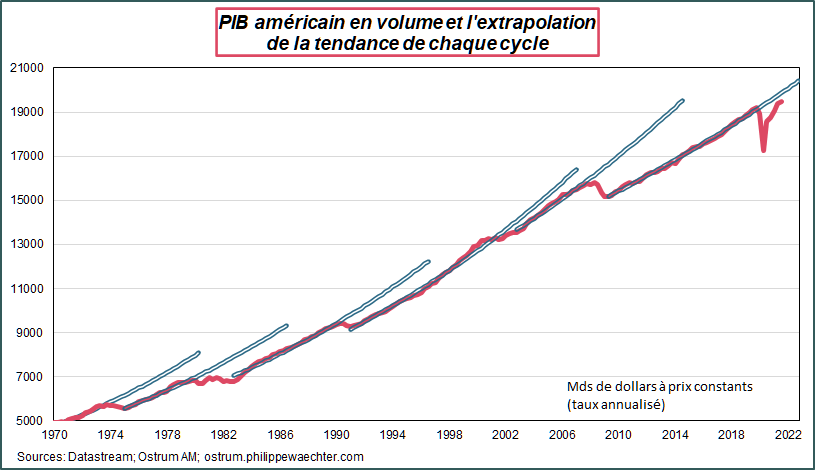

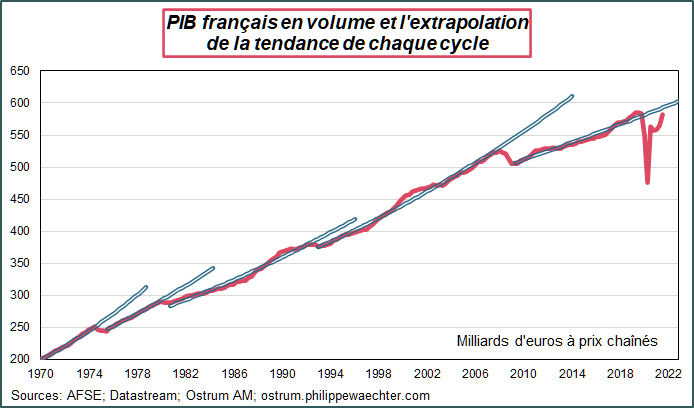

A chaque sortie de récession depuis le début des années 1970, deux régularités apparaissent.

- Le PIB après une récession ne revient jamais sur la tendance du cycle précédent. On ne revient jamais sur la tendance passée comme le montre les graphes ci-dessous.

C’est une mesure du coût permanent d’une récession et la raison pour laquelle il est nécessaire d’éviter ce type de choc. - Récession après récession, le taux de croissance fléchit. Sur les graphes, on constate que la tendance d’un cycle traduit un taux de croissance plus faible que le précédent.

Même si chaque récession est particulière au moment où elle est vécue, cette régularité recadre le domaine des possibles. Aux USA, la tendance du cycle allant de juin 2009 à février 2020 est de 2.3%. Cela veut dire que l’hypothèse conservatrice est de ne pas anticiper un taux de croissance plus rapide dans la durée pour le cycle actuel, une fois les ajustements brutaux achevés.

Si cette régularité persiste alors les tensions nominales retomberont rapidement dans le courant de 2022.

Depuis le milieu des années 1980, la croissance lente à modérée qui caractérise les économies occidentales s’est accompagnée d’un taux d’inflation faible.

Si l’expansion de l’activité suit pour le futur une dynamique similaire alors le risque inflationniste sera limité.

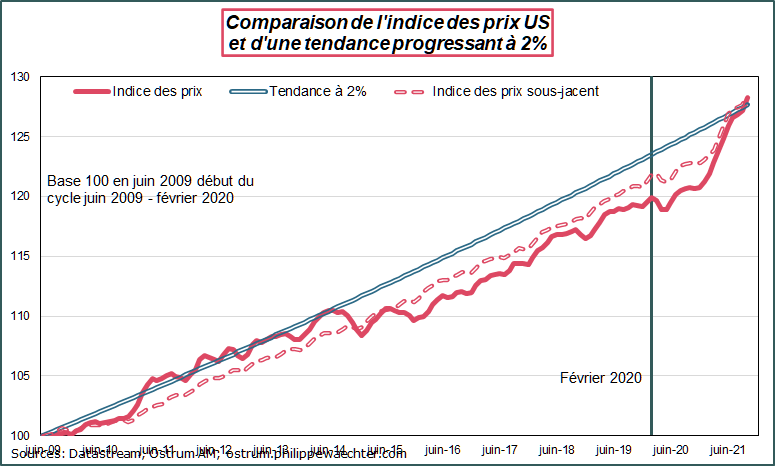

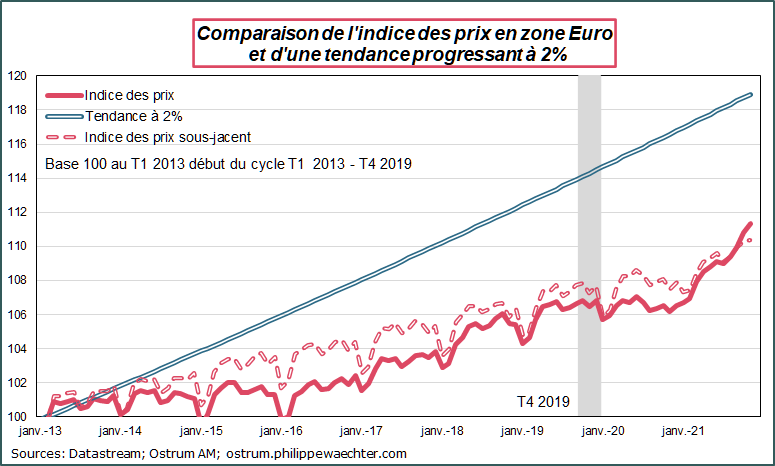

Une mesure de la faible inflation dans la durée

Pour caractériser la faible inflation du dernier cycle économique, la comparaison avec le respect de la cible de 2% est cruel.

Pendant l’ensemble du dernier cycle, les banques centrales ont été incapable de faire converger les taux d’inflation vers la cible de 2%. Qu’est ce qui justifierait leur capacité à réduire l’inflation lorsque celle ci est excessive par rapport à cette cible ?

En outre, s’il faut intervenir c’est maintenant, pas fin 2022 au mieux.

Une autre question se pose et qui traduit la nostalgie relative à l’action des banques centrales. L’inflation accélère depuis le printemps dernier, elle pourrait rester forte, au delà des cibles des banques centrales jusqu’à l’été 2022. Cependant, les banques centrales n’envisagent pas d’être restrictives avant, au mieux, l’automne 2022. La réduction des achats d’actifs permet d’être moins accommodant mais s’il faut durcir le ton pour peser sur l’inflation, on peut craindre qu’à l’automne 2022 il ne soit un peu trop tard.

En outre, les attentes sur la hausse des taux d’intérêt sont assez limitées et n’apparaissent pas agressives. Les banques centrales semblent ne plus se soucier tant que cela de l’inflation.

Pour que l’inflation soit persistante il faut qu’il y ait un mécanisme qui provoque cette évolution dans la durée. Dans le passé, 2 facteurs ont joué ce rôle.

- La persistance peut provenir d’un choc d’offre lorsque l’ensemble du processus productif doit s’adapter à de nouvelles normes. C’était le cas par exemple lors du premier choc pétrolier. Ce sera le cas lorsque, collectivement, la dynamique mondiale s’inscrira dans la transition énergétique avec une baisse significative de la consommation des énergies fossiles (objectif 30% en 2050 contre 83% en 2020). Le choc d’offre actuel est conditionné par un choc de demande. Il n’aura d’effet durable que si le choix des ménages US en faveur des biens au détriment des services s’inscrit dans la durée. A ce moment là, effectivement il y aura un remodelage de la structure productive. Pour l’instant, dans les pays qui n’ont pas bénéficié de l’hélicoptère monnaie de l’administration US, le changement des préférences n’est pas avéré.

- Le mécanisme de persistance des années 1970 était l’indexation des salaires afin de ne pas perdre de pouvoir d’achat. C’était une volonté politique. Ce n’est pas ce que l’on observe actuellement. On constate même en France, par exemple, que le gouvernement se substitue aux évolutions de salaire pour compenser la hausse du prix de l’énergie.

- Sans persistance sur les salaires, pas d’inflation élevée dans la durée.

L’autre question est de déterminer ce qui provoquerait des tensions nominales dans la durée. L’accélération de la croissance pourrait être le facteur clé. On note cependant que dans les sorties de récession du passé, le taux de croissance après la récession est plus faible que dans le cycle précédent la récession. La normalisation de la croissance après le rattrapage devrait se traduire par une normalisation des tensions nominales.

En outre, si les banques centrales étaient franchement en alerte, elles enverraient des signaux pour une hausse rapide des taux d’intérêt afin de rendre la politique monétaire plus restrictive. Or le signal de la Fed et de la BCE est qu’il n’y aura rien de tel avant la deuxième partie de 2022 soit au moment où le taux d’inflation va revenir sur une trajectoire proche de la cible des banques centrales à 2%.

* * *

Le post est disponible en pdf – Inflation persistante ou pas ?

Cet article a été publié le 9 décembre 2021 sur le blog de Philippe Waechter. Il est publié avec due autorisation.