Surveiller l’évolution de l’investissement en influence

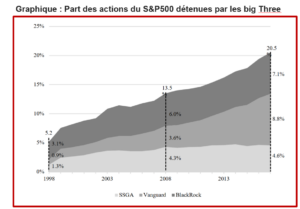

Qui aurait pu prédire il y a seulement deux décennies que la gestion professionnelle d’actifs prendrait une telle ampleur dans le capital des grandes entreprises ? Et qu’au sein de cette industrie, seuls trois acteurs, BlackRock, Vanguard et State Street Global Investors (SSGI), domineraient largement le marché concurrentiel ? En 1998, ces Giant Three détenaient un peu plus de 5 % du capital des entreprises du S&P 500 ; aujourd’hui, cette proportion dépasse les 20 %. Pour plus de détails, référez-vous au graphique extrait d’un article majeur publié en 2019 : The Specter of the Giand Three, par Lucian Bebchuk et Scott Hirst.

Si l’on considère maintenant l’ensemble du marché de la gestion d’actifs, en 1950, seules 6 % des actions étaient détenues par des investisseurs institutionnels, le plus souvent au travers de fonds, le reste par les « veuves de Carpentras » de États-Unis. La proportion dépasse les deux-tiers aujourd’hui.

On se doute que ce changement épochal du capitalisme a des conséquences dans de multiples directions. On peut se féliciter d’un côté que les actionnaires directs des entreprises soient moins nombreux avec davantage d’actions entre leurs mains car ceci aide à régler le problème classique de gouvernance, à savoir celui d’une surveillance trop lâche sur les managements. Mieux vaut pour cela des actionnaires plus impliqués dans la marche des affaires. Mais la vérité est que les Trois Géants consacrent bien peu de ressources à la surveillance de chacune des dizaines de milliers d’entreprises qu’ils ont désormais en portefeuille, d’autant qu’ils les détiennent souvent par l’intermédiaire de fonds indiciels, qui ne cherchent qu’à répliquer l’indice. Que la bourse monte ou baisse, que le cours d’une entreprise monte ou baisse, qu’importe, pourrait-on dire en allant à l’extrême, l’essentiel est que le fonds suive le plus fidèlement possible l’évolution de l’indice.

Mais il y a en retour deux effets qui pourraient être extrêmement dommageables, et qui, malheureusement, semblent à présent documentés par la recherche en finance la plus actuelle.

En premier lieu, le risque existe d’un comportement anticoncurrentiel. C’est ce que met en évidence par exemple Azar et Vives, 2022. Les auteurs observent que la présence significative d’un même fonds dans deux ou plusieurs entreprises d’un même secteur tend à faire monter les prix de vente pratiquées par ces entreprises. À l’inverse, si les entreprises détenues par le fond sont dans des secteurs différents, les prix de vente ont tendance à baisser, l’impératif concurrentiel s’appliquant à plein. En clair, l’information collusive ne s’opère pas directement – d’où la difficulté à la déceler – ; elle opère via des injonctions qui peuvent passer de façon implicite dans les échanges entre les managements et les gérants, et pas nécessairement d’ailleurs lors des réunions des conseils d’administration.

Une seconde tendance se dégage aussi, en tout cas aux États-Unis où le lobbying politique par les entreprises est très répandu. Voir le papier de Marianne Bertrand et alii, (2023) : les donations à des partis politiques ou des causes tendent, notent les auteurs, à s’aligner entre le fonds lui-même et les entreprises qu’il détient de façon significative. C’est un résultat qui surprend. On pensait traditionnellement que les actions d’influence, qu’il s’agisse en matière politique ou philanthropique, s’exerçait dans le but d’une maximisation de profit de l’entreprise. Il apparaît en réalité que ces actions résultent de décisions assez disparates prises tout simplement par ceux qui ont le contrôle effectif sur les ressources de l’entreprise. Selon cette logique, les managers d’entreprises ayant un acteur important à leur capital veilleraient à ce que leurs actions propres d’influence ne s’écartent pas trop de celles de leurs « sponsors ». Il faut pour cela que le sponsor soit dominant, plus précisément que les Trois Géants ne soient pas en même temps dans le capital, car les souhaits d’influence de l’un ou de l’autre pourraient s’annuler et rendre leur liberté aux managers.

En conclusion, la concentration au sein de l’industrie de la gestion d’actifs est porteuse de certaines menaces dont il faut être conscients en matière de pratiques non concurrentielles ou de levier politique. Rien n’est mécanique bien sûr. On a pu noter avec surprise que Larry Fink, le célèbre dirigeant de BlackRock, semble avoir adouci la posture très ESG, très « verte » et très « anti-énergie fossile », sur laquelle il communiquait beaucoup, face à un début de bronca des états du sud des États-Unis, très investis dans le pétrole.

Découvrez d'autres articles