La baisse de l’IS enrichit-elle l’actionnaire ? (1) En économie fermée

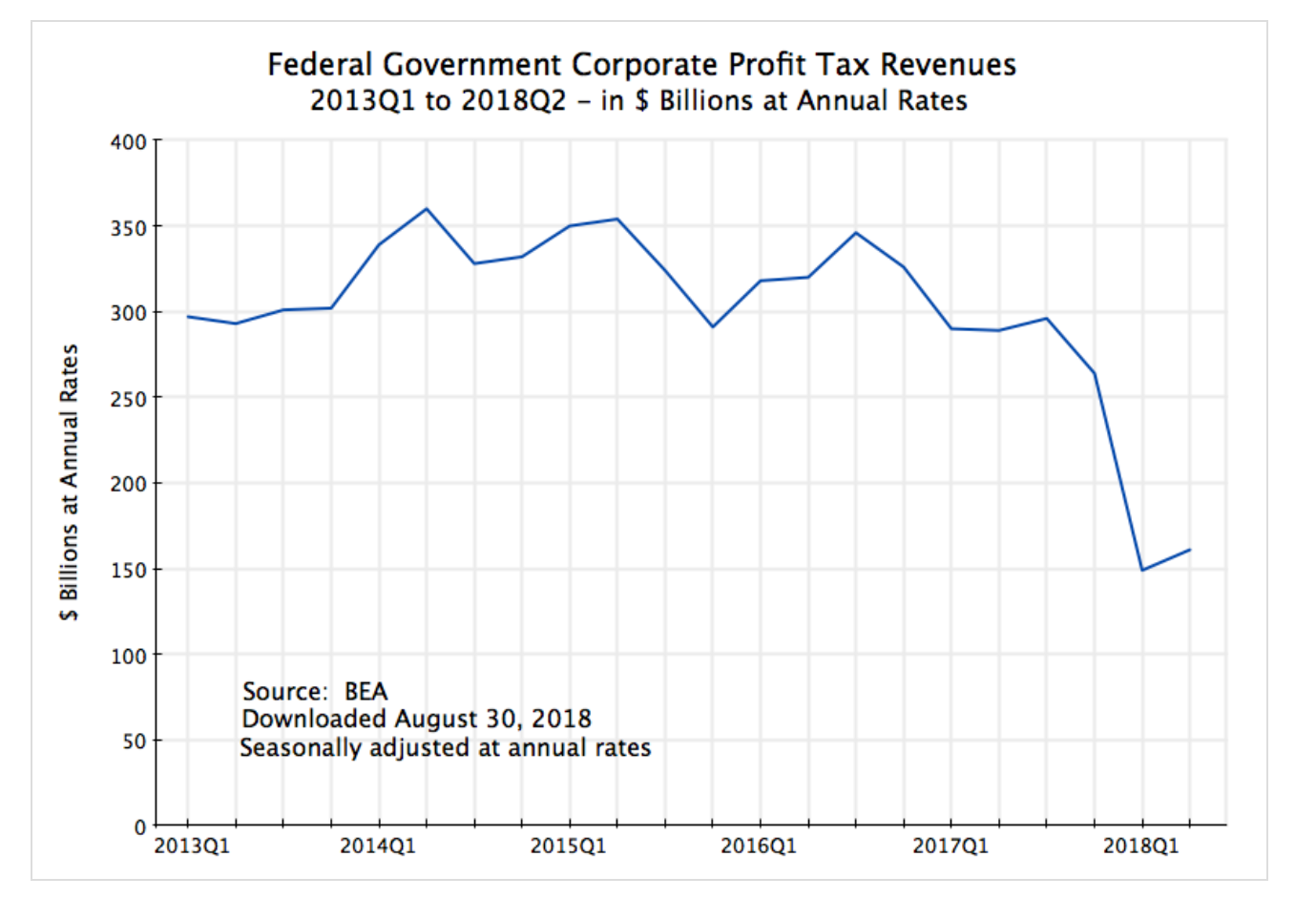

La baisse de l’impôt sur les sociétés (IS) semble suivre un cours irréversible. Partout dans le monde, les taux apparents baissent. Si cette baisse a été pendant longtemps contrecarrée par l’élargissement de la base imposable et par montée des profits en proportion du revenu national au détriment des salaires, c’est désormais le montant d’impôt qui chute. Par exemple, suite à la baisse du taux d’IS de 35% à 21% à niveau fédéral décidée par la réforme Trump, les premières indications semblent montrer une franche baisse de la collecte de l’IS aux États-Unis.

Source : Frank Losy (2018).

Question : où va l’argent qui allait autrefois dans les caisses de l’État ? Dans la poche des actionnaires, dit-on immédiatement. Pourtant, c’est largement faux, de la même manière qu’il est faux de dire que l’IS représente une ponction, une « spoliation » disent même certains, sur les actionnaires.

C’est faux, mais de façon très différente selon que l’entreprise opère dans le cadre d’une économie fermée, où toutes les entreprises sont à même enseigne, et d’une économie ouverte où des entreprises concurrentes peuvent subir des taux d’IS très différents.

Reste ceci : l’IS a longtemps été, avant la concurrence fiscale entre économies ouvertes, un impôt neutre, ne touchant pas à la richesse de l’actionnaire. Une preuve à cela : pendant les Trente glorieuses, à un moment où les économies européennes étaient raisonnablement fermées, les taux d’IS atteignaient des niveaux qui paraissent stupéfiants aujourd’hui : 50% dans la plupart des pays, et même 60% en Allemagne. Cela n’a pas empêché les économies de croître, et comment donc ! Le discours sur l’État spoliateur en raison de l’impôt direct sur les sociétés est largement naïf et trompeur.

***

Voici un petit apologue. Soit un projet d’entreprise où les dépenses ne sont que courantes (par exemple dans les métiers de service) et intégralement financées par fonds propres (et donc sans endettement).

Un gars se présente qui propose l’arrangement suivant aux actionnaires. Il s’engage à prendre en charge 25% des dépenses, mais en recevant en échange 25% des revenus futurs. Il n’est pas gênant : il refuse tout droit de vote et promet de ne s’impliquer en rien dans la gestion courante de l’affaire. Sa seule contrainte est de veiller à ce qu’on ne lui cache pas les revenus et qu’on ne gonfle pas les dépenses.

En quoi la valeur des droits à profit des actionnaires est-elle changée ? En rien. De deux choses l’une : le gars, assumant 25% des charges, donne du levier de fonds propres à l’entreprise pour qu’elle soit immédiatement plus grosse ; ou bien, il permet à l’entreprise de réduire l’engagement financier des actionnaires à taille identique. Si les fonds à avancer sont de 100 et le revenu d’exploitation de la même année est de 10, le rendement d’exploitation est de 10%. Une fois l’arrangement en place avec la personne, les fonds à avancer par les actionnaires seront de 75, le revenu de 7,5. Le taux de rendement reste inchangé à 10%.

Entendons-nous : il y a bien une sortie de caisse de l’entreprise, à savoir les 25% du flux net de trésorerie, et en ce sens l’entreprise perd de sa substance. Mais pas plus pas moins que lorsqu’elle acquitte un dividende ou rachète une partie de ses actions en réduisant à proportion ses actifs[1].

Si jamais cette personne interrompt cet arrangement (qui n’est pas contractuel et ne donne pas lieu à un titre financier cessible et donc valorisable), il renonce à ses 25% à la fois en charges et en revenu. Qu’est-ce qui change pour les actionnaires ? Rien, sinon le dilemme inverse du précédent : soit réduire la taille de l’entreprise, soit se substituer à la personne pour compenser les fonds qui vont manquer et percevoir en retour les revenus qu’il abandonne.

Eh bien, ce gars-là, plutôt sympathique n’est-ce pas ?, c’est l’État. Cet arrangement non contractuel (en fait régalien, c’est-à-dire imposé), c’est l’IS.

On note dans ce petit apologue que l’impôt sur les bénéfices est en même temps un impôt sur le flux net de trésorerie (cash-flow tax) et non sur le profit comptable : c’est l’investissement brut qui est soustrait de l’assiette et pas uniquement l’amortissement du capital qui n’est pas une dépense en cash. Il équivaut aussi à une taxe sur les revenus financiers des actionnaires : le flux net de trésorerie est comptablement égal aux flux nets sortants que sont les dividendes, les rachats d’actions diminués des augmentations de capital. Mais c’est une taxe captée à la source, et non à destination comme l’est l’impôt sur les dividendes ou sur les plus-values financières.

Bref, un tel impôt, dans les hypothèses assez restrictives qu’on a données, est dit « neutre », chez les théoriciens de la fiscalité : il n’affecte nullement le rendement du capital, ne dilue pas les « autres » actionnaires dans leurs droits à profit et ne modifie pas les décisions de l’entreprise en matière d’investissement, de prix et d’emploi.

La réalité s’éloigne de cette belle neutralité, mais pas tant que ça

Il faut relâcher les hypothèses précédentes. L’IS tel que nous le connaissons pénalise parfois les actionnaires, parfois les avantage. Il a des répercussions sur les comportements des entreprises en matière d’activité, d’emploi et de prix. Ceci en raison de deux gros frottements, 1- l’amortissement et 2- la dette. Le troisième, de loin le plus important, c’est l’ouverture des frontières qui fera l’objet d’un second billet.

Frottement n°1 : la durée du cycle d’exploitation. Il y a usuellement des délais entre l’investissement et les revenus qu’il rapporte. La tradition fiscale veut que qu’il n’y ait pas déductibilité immédiate de l’investissement, mais étalement dans le temps via le mécanisme de l’amortissement fiscal[2], ce qui pénalise en trésorerie les actionnaires. Au lieu de prendre sa pleine part des dépenses d’investissement, l’État le fait de manière étalée, sur toute la durée d’amortissement. Ce profil de trésorerie différent pour l’État et les actionnaires occasionnent des coûts de portage et pénalisent les entreprises qui ont un accès difficile à la trésorerie.

De plus, s’il s’agit d’un nouveau projet, l’État ne verse même pas son prorata de l’annuité d’amortissement, il se contente de reconnaître une dette, le report fiscal déficitaire, qu’il « remboursera » quand apparaîtront les premiers profits. Cette dette est certes de première qualité, mais est le plus souvent bornée dans le temps ou en montant, et si le projet échoue, jamais l’administrateur judiciaire n’ira en réclamer le paiement. Ceci n’est pas vrai si le projet est réalisé au sein d’une entreprise déjà profitable, ce qui montre déjà que l’IS n’est pas « neutre » au regard de l’entreprise imposée, selon qu’elle est déjà établie ou en démarrage.

De plus, certains actifs ne sont pas amortissables, dont en particulier les actifs circulants[3], ou bien ont des durées d’amortissement fiscal très longues, ce qui les rend quasiment non déductibles[4]. La variété des taux d’amortissement fiscaux, ou à l’inverse des subventionnements publics, introduit des distorsions dans l’usage et probablement dans les prix relatifs des biens d’investissement. Les entreprises opérant dans le numérique et l’immatériel sont avantagées fiscalement puisque leurs investissements sont souvent comptés en dépenses courantes, voire même, s’agissant de la R&D, bénéficient d’aides publiques importantes.

La durée du cycle d’exploitation introduit donc un « poids mort » qui fait diverger le rendement moyen sur les actifs de l’entreprise et le rendement marginal sur les nouveaux investissements. On le voit dans le cas d’une réduction du taux d’impôt.

Imaginons en effet que notre gars de tout à l’heure, se rappelant qu’il est irlandais, veuille modifier son arrangement et faire passer sa part des profits de 25% à 12,5%. Il aurait bien tort à court terme : il avait payé 25% des charges d’investissement du passé, et ne va rien toucher des revenus qui y sont attachés. Il y a transfert de valeur en une fois au profit des actionnaires[5]. Ce n’est que sur les nouveaux investissements, c’est-à-dire sur le rendement marginal de l’entreprise, qu’on retrouve la neutralité. Sur la durée évidemment, il y perdra en recettes.

Ça ne veut pas dire que les actionnaires se sont enrichis à jamais. D’abord, les actionnaires futurs[6] paieront l’action à un prix qui prend en compte la hausse du flux de trésorerie sur les anciens investissements : ils retrouveront le rendement initial du capital. Il est probable aussi, si l’entreprise opère dans un secteur disputé, que le jeu de la concurrence la force à abandonner son gain fiscal auprès de ses clients, fournisseurs ou salariés. La baisse de l’IS favorisera ainsi les entreprises qui ont un cycle d’exploitation long (celle de l’industrie lourde d’autrefois que veut défendre Donald Trump) par rapport aux sociétés de service ou de l’économie immatérielle. Comme toujours en fiscalité, l’impôt n’est jamais complètement acquitté par l’agent sur lequel il pèse nominalement ; le bouclage économique en distribue le poids ailleurs[7].

Frottement n°2 : la dette

Ce point-là est rebattu dans tous les manuels de finance. Par tradition historique là encore, la charge de la dette est depuis les origines de l’IS considérée comme une dépense opérationnelle et non financière, et à ce titre déductible du bénéfice imposable. Cela introduit une distorsion bien connue au sein des investisseurs selon qu’ils sont créanciers ou actionnaires : les premiers n’acquittent pas d’impôt à la source, mais uniquement à destination quand ils reçoivent le revenu financier ; les seconds sont imposés aux deux étages. Il y a eu toute une littérature, déclenchée par les articles célèbres de Modigliani-Miller, qui s’interroge sur l’effet d’ensemble de cette disposition. Le consensus, bien que disputé, est qu’elle représente une subvention à la dette qui défavorise le financement en fonds propres, qui se paie d’un risque accru pour les entreprises et qui pénalise les plus petites d’entre elles qui ont moins accès au crédit et aux marchés obligataires. Comme cette subvention échoit aux actionnaires en tant qu’ayants-droit ultimes de l’entreprise, le taux marginal de l’impôt devient négatif.

Soit en effet une entreprise qui entreprend un investissement de 100 avec un rendement de 10%. Supposons toujours un taux d’IS de 25%. Le taux marginal d’impôt est de zéro dans le cas où l’entreprise finance l’investissement par fonds propres ; de -10% si elle finance intégralement par dette (avec un taux d’intérêt de 3%). L’impôt enrichit l’actionnaire.

| Chiffres après impôts | Coût de l’investissement | Profit | Taux de rendement | Taux marginal d’impôt (**) |

| taux d’IS = 0% | 100 | 10 | 10% | |

| taux d’IS = 25%, financé par actions | 75 | 7,5 | 10% | 0% |

| taux d’IS = 25%, financé par dette (*) | 75 | 8,25 | 11% | -10% |

| (*) avec taux d’intérêt de la dette = 3%, soit 3×25%=0,75 de gain fiscal | ||||

| (**) par rapport à la situation sans impôt. | ||||

Cette dissymétrie est un peu rattrapée au niveau de la fiscalité des personnes physiques, et donc à destination plutôt qu’à la source, par des mécanismes tels que l’avoir fiscal[8]. Mais elle demeure. Une grande majorité d’économistes recommande fortement de la supprimer, par exemple en taxant au niveau du résultat d’exploitation (après amortissement) ou, mieux, du flux net de trésorerie.

Cela aurait l’avantage d’élargir la base fiscale et de préférer ainsi, suivant la recommandation première en fiscalité, une base large à taux faible que l’inverse[9]. Cette distorsion est, comme on va le voir dans un prochain billet, un appel d’air à l’évasion fiscale. Mais elle l’est aussi dans le cadre d’une économie fermée : l’innovation financière a su créer des instruments hybrides entre action et titre de dette où le titre hybride garde les propriétés des fonds propres en matière de rémunération et de risque, mais de la dette du point de vue des droits de vote et de la fiscalité, puisque sa rémunération est déductible d’impôt.

Que se passe-t-il cette fois-ci si le taux d’IS diminue ? L’avantage du levier de dette sur la rentabilité de l’actionnaire se réduit : l’État, en tant que quasi-actionnaire, transfère moins de valeur qu’auparavant aux « autres » actionnaires.

Premières conclusions : l’IS en économie fermée.

Ces raisons font que l’impôt direct tel qu’il existe dans la majorité des pays n’a pas les propriétés de neutralité qu’on voudrait lui voir jouer. Des effets de « dilution » se manifestent. Mais l’analogie de l’État comme quasi-actionnaire reste valide globalement.

En ce sens, la réduction des taux d’IS n’est pas une bonne chose si cela doit jouer à le remplacer par des impôts moins neutres. L’IS coûte assez peu cher à lever, notablement moins que sur les revenus financiers des investisseurs qu’il est difficile de suivre. Ils évitent que les investisseurs non résidents échappent à l’impôt. L’IS joue aussi un rôle d’assurance contre le cycle conjoncturel, puisque profilé comme un revenu d’actionnaire et amortisseur du cycle des affaires. Enfin, un IS bien structuré est un impôt qui pénalise la rente, si l’on entend par ce mot une rémunération du capital supérieure au coût du capital de l’entreprise : on montre que cette ponction sur les profits joue d’autant plus fortement que l’entreprise jouit de positions de monopoles ou de protections réglementaires.

Tout au plus faudrait-il modifier l’IS pour le rendre plus proche d’un impôt sur le flux de trésorerie d’exploitation indifférent à la structure de financement, dette ou fonds propres, et non au niveau du seul actionnaire[10]. L’État passerait en réalité, pour reprendre notre analogie, du statut de quasi-actionnaire à celui de quasi-investisseur, à la fois en dette et en actions.

Vient alors la question : si l’IS, éventuellement modifié, est un impôt avec de bonnes caractéristiques, pourquoi voit-on son érosion continuelle ? Pourquoi cette compétition fiscale acharnée entre pays ? Réponse dans un prochain billet.

[1] Comme elle le ferait aisément si elle était sur le modèle d’une SICAV avec des actifs fongibles.

[2] Elle repose sur une autre tradition, d’ordre juridique, consacrée par les normes comptables, qui veut que par prudence l’entrepreneur « mette de côté » les fonds destinés au maintien du capital. L’amortissement est une charge d’exploitation, même s’il n’occasionne pas de sortie de caisse.

[3] Telle la variation de stocks ou de créances clients, éléments du besoin en fonds de roulement.

[4] La logique étant que l’usure physique de l’équipement est très faible. L’entreprise peut donc les revendre sans perte de substance. Cela montre que l’examen de l’impôt sur les sociétés ne peut faire abstraction de la fiscalité sur les plus-values.

[5] Ceci est vrai également dans le cas d’un pur impôt sur les flux de trésorerie.

[6] C’est-à-dire ceux qui quitteraient d’autres compartiments d’investissement pour investir sur les actions.

[7] On note que c’est l’absence de droits de propriété, dans des sociétés à capital fermé, qui empêche l’État de conserver ses « droits » sur les profits à venir. Une société à capital ouvert comme l’est une SICAV n’aurait pas ce défaut. Mais les structures à capital ouvert sont en général transparentes fiscalement (pass-through) et leurs revenus taxés à destination.

[8] Les services fiscaux la corrigent aussi à la source, soit par des règles dites de thin capitalisation où les charges d’intérêt ne sont déductibles que sous un certain plafond. Dernièrement, la réforme Trump de la fiscalité directe vient d’introduire un plafond à 30% de l’EBITA, analogue à ce qu’ont fait l’Allemagne et le Royaume-Uni. La France a choisi un système plus souple de pourcentage de charges d’intérêt déductibles, soit 75%. Le fisc corrige aussi la distorsion en déduisant de la base imposable un coût imputé des fonds propres, mais avec le défaut – ou l’avantage dans une logique de concurrence fiscale, comme le fait la Belgique – de réduire fortement la base de l’impôt.

[9] Une telle réforme imposerait toutefois de revoir en profondeur le mode de fiscalisation des institutions de crédit. Si les intérêts débiteurs ne sont plus déductibles, les intérêts créditeurs n’ont plus de raison de rentrer dans la base imposable. Le Conseil des prélèvements obligatoires (Cour des comptes – 2016) est réticent à une telle réforme pour ce motif, en surestimant peut-être son importance.

[10] À défaut, l’entreprise qui investirait en immobilier par endettement serait capable de produire des déficits fiscaux sur une période très longue, voire ne jamais en payer.