La chute des marchés boursiers et les investisseurs à long terme

Je fais ce bref commentaire sur la récente chute des marchés boursiers (une analyse plus fouillée est disponible sous le titre “Portfolios for long-term investors”). Si, comme moi, vous n’avez pas vu venir cette chute et n’êtes pas sorti à temps, ou, alors qu’il était évident pour vous que ça devait arriver, que vous n’avez pas bougé vos fesses, préférant disserter dans les diners en ville, à quel point devez vous vous sentir mal ?

Eh bien, pas si mal que ça.

Pour une fois, on peut trouver une explication plausible à ce qui a fait chuter le marché. Les investisseurs ont compris que la FED (banque centrale étatsunienne) allait enfin augmenter les taux d’intérêt pour faire quelque chose contre l’inflation. Les prix étant quelque peu rigides, des taux d’intérêt nominaux plus élevés signifient un taux d’intérêt réel plus élevé, un facteur d’actualisation réel plus élevé et, sans changement de la prime de risque des actions, un rendement attendu plus élevé pour les actions. Ainsi, le prix plus bas aujourd’hui est compensé par des rendements plus élevés à l’avenir, tout comme une baisse du prix des obligations est compensée par des rendements plus élevés. La baisse du prix ne signifie pas, dans cet argument, une baisse des bénéfices ou des dividendes.

Si c’est le cas, l’investisseur à long terme n’a pas vraiment subi de baisse de son pouvoir d’achat à long terme. Si votre plan consistait à conserver des actions sur longue période et à vivre effectivement des dividendes (en fait de tous les flux de trésorerie), rien n’a changé. Bien sûr, il aurait été préférable que vous vous bougiez les fesses et vendiez avant la baisse. Mais il n’est jamais facile de suivre efficacement une stratégie de market timing. Peut-être que l’inflation n’allait être que l’effet d’un choc d’offre transitoire et que la Fed n’aurait rien à faire.

De même, faut-il vendre maintenant ? Eh bien, le marché a-t-il pris en compte toutes les hausses probables des taux d’intérêt, qu’elles viennent de la FED ou bien des marchés que cela lui plaise ou non ? Peut-être que les prévisions de la FED vont se révéler justes et que l’inflation va largement s’éteindre cette année. Mais peut-être pas. Faites vos jeux. En outre, si vous vendez, vous devez avoir le courage de revenir sur le marché au moment où les perspectives sont les plus sombres. À nouveau, le market timing n’est pas une règle simple à suivre.

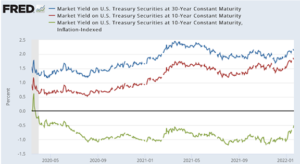

Et même, cette histoire est-elle juste ? Les taux d’intérêt augmentent, mais est-ce assez ? Voici trois taux, les Treasurys à 10 et 30 ans et les TIPS indexés à 10 ans (graphique). La hausse est évidente, mais pas fracassante, et toujours plus faible que celle du début de l’année. Par un calcul de dos d’enveloppe, le S&P500 est en baisse d’environ 10 % par rapport à son sommet. Les rendements obligataires ont augmenté d’environ 0,5 %, ce qui implique une baisse de valeur d’environ 5 % pour les obligations à 10 ans et de 15 % pour les obligations à 30 ans. Nous sommes à peu près dans la fourchette.

Bien sûr, « tout le reste » n’est pas toujours constant. Des taux d’intérêt plus élevés pourraient réduire les flux de trésorerie. Ou des taux d’intérêt plus élevés peuvent combattre l’inflation, ce qui augmente les flux de trésorerie réels. On est là encore dans le domaine des paris.

Mon point aujourd’hui est juste de mettre en évidence une simple possibilité : lorsque les taux d’intérêt réels augmentent, toutes choses restant constantes, les cours des actions baissent, mais (par définition puisque j’ai dit toutes choses restant constantes) les dividendes et les bénéfices attendus ne baissent pas. Un investisseur à long terme n’est pas lésé. Ce que vous obtenez en vendant toutes vos actions diminue, mais le coût de la reconstitution du portefeuille diminue également. De même, si la valeur de toutes les maisons baisse, vous n’avez pas à vous en soucier, du moins au premier ordre, puisque la maison que vous voulez acheter a baissé tout autant que celle que vous voulez vendre. Et vous économisez au passage sur les impôts sur la propriété et les plus-values.

Ce billet est la traduction autorisée d’un billet du blog de John Cochrane (The Grumpy Economist) auquel on renvoie volontiers nos lecteurs.