La dette et les bas taux d’intérêt

Doit-on être choqués par des taux d’intérêt négatifs, c’est-à-dire être payés pour emprunter ? C’est ce que disent ceux qui prêtent, moins ceux qui empruntent.

Mais ceci n’est qu’un aspect du sujet. La vraie question est : que suis-je prêt à payer pour que mon argent soit gardé en sécurité ? et aussi : que suis-je prêt à payer pour disposer d’un placement immédiatement liquide ?

Dans des temps où le risque perçu est plus élevé que jamais et où la disponibilité de l’épargne toujours plus appréciée, ces deux primes de sécurité et liquidité peuvent en arriver à dépasser la préférence pour le présent, habituelle justification pour des taux d’intérêt positifs. Et les emprunts d’État, sûrs et liquides, sont un bon gisement à cet égard. À noter : avec les taux bas, ils jouent quasiment le rôle de monnaie. Vous voulez faire un gros achat : vous liquidez contre monnaie une partie de votre OPC placé en emprunts d’État et vous faites l’achat ; et l’inverse si vous recevez un gros revenu. Vous voici muni d’une sorte de compte à terme moins risqué, et rapportant autant, que si vous l’abritiez auprès d’une banque.

Sur cette base, il est assez probable que les taux d’intérêt proches de zéro sont là pour durer. Ce qui oblige à repenser les questions de financement public. Car désormais, toute médiocre que soit la croissance des pays développés, celle-ci, qu’on notera g, arrive fréquemment à dépasser le taux d’intérêt r, en tenant compte bien sûr qu’il s’agit de la croissance nominale (réelle + inflation). On a le fameux r – g < 0. Voir ce billet de Vox-Fi d’avril 2019.

C’est sur cette base que des économistes sérieux en arrivent à des tout à fait vues hétérodoxes sur la politique budgétaire, une politique qui du coup a tendance à se confondre avec la politique budgétaire.

Les vues de Paul Krugman

Dans un papier récent, Paul Krugman (« The case for permanent stimulus », dans Vox-UE du 10 mai), certes un keynésien dur, indique qu’il faut profiter des taux d’intérêt bas pour relancer l’investissement public, les infrastructures, la transition écologique et tolérer le niveau de dette publique qui va en résulter. Son argument : cette dette, selon toute probabilité, ne sera jamais « insoutenable ». Suivons son raisonnement :

Une dette qu’on ne rembourse pas ni ne paie les intérêts se capitalise au rythme du taux d’intérêt. Le ratio dette publique / PIB évoluera alors au numérateur comme le taux d’intérêt acquitté par l’État, et au dénominateur comme le fait l’assiette des dépenses et des impôts, à savoir le PIB. Autrement dit, ce ratio progresse comme r – g, où r est le taux d’intérêt, g le taux de croissance de l’économie. Si r – g < 0 et qu’on ne fasse pas de nouveaux emprunts, le ratio dette / PIB tend donc vers zéro.

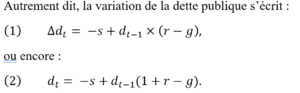

Quelle est alors la variation, positive ou négative, de la dette ? Elle diminue d’une part de cet écart r – g appliqué à la dette de l’année précédente, et diminue encore en cas d’excédent public (noté s > 0) ou au contraire, cas plus probable, s’accroître en cas de déficit (s < 0).

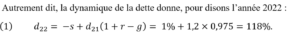

Krugman applique cette petite équation au cas des États-Unis. Voyons ce qu’il en serait dans le cas de la France. Aujourd’hui, la dette publique fait 100% du PIB ; retenons 1,2 = 120% une fois passée la coronacrise. On peut penser qu’après cette crise, l’économie retrouve sa tendance de croissance modeste de 1,5% (mais pas son niveau) et l’inflation autour de 1%. Les taux sur OAT 10 ans sont à zéro. Le montant r – g = -2,5%.

Quant au solde primaire, il est aujourd’hui, avant crise, négatif à -1% du PIB, comme on le voit sur la courbe rouge du graphique (source : Fipeco ici). On suppose qu’une fois la crise résorbée, il retrouve ce niveau.

Le ratio dette / PIB passera donc de 120% à 118% l’année suivante, et ainsi de suite les années suivantes. Il poursuivra sa baisse à un rythme qui ira toutefois en diminuant d’année en année.

Sur cette base, le pays pourrait fort bien s’accommoder d’un déficit primaire par exemple de 4% au lieu de 1%. Cette fois-ci, la dette deviendrait croissante, toujours avec un rythme de croissance qui se ralentirait progressivement.

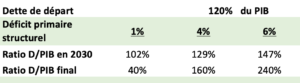

Ainsi, le niveau de dette publique de la France donnerait selon que le déficit primaire est de 1% comme aujourd’hui, ou qu’il augmente à 4% ou à 6% :

Avec un déficit primaire de 4%, la dette croîtrait de 10 points de PIB sur les 10 ans à venir, et convergerait très lentement à 160% du PIB. Avec 6% de déficit, la dette s’approcherait de 150% en 2030 pour finir, dans très longtemps à 240% du PIB. On note que ce 240% est exactement le niveau de la dette japonaise depuis deux décennies alors, note Krugman, que le pays ne semble pas dépérir.

Le point de vue de Ken Rogoff

Rogoff, on le sait, ne partage pas les vues de Krugman. En particulier, il pense qu’un niveau de dette au-delà de 100% du PIB nous fait rentrer dans des territoires inconnus.

Sa recommandation de politique économique est différente (voir ici dans Les Echos, mais protégé, et ici, en anglais, librement accessible : « The case for deeply negative interest rates »), et tout aussi radicale : rendre les taux d’intérêt monétaire de la banque centrale très franchement négatif, à 4%, dit-il. Une telle mesure peut poser des difficultés pratiques, notamment faire que les gens préfèrent posséder des billets plutôt que des comptes bancaires (ce pourquoi il recommande aussi la suppression des billets de grosse coupure).

Avec de tels taux, l’écart r – g est à nouveau extrêmement négatif, ce qui résorbe rapidement la dette.

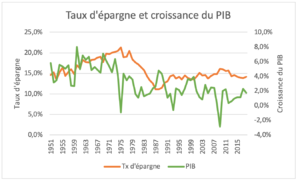

Rogoff repousse les critiques qu’on peut faire à un tel schéma. Premièrement, certains disent qu’une telle politique réduira fortement l’incitation à l’épargne. La réalité des chiffres montre qu’une telle crainte est assez lointaine, y compris si l’on prend le cas français. Le taux d’épargne français reste depuis trente ans autour de 12% – 15% alors que la croissance a fortement diminué. C’est ce que montre le graphique ci-dessous : on est à peu près au niveau d’épargne des années 50 alors que le taux de croissance de l’économie était de l’ordre de 5%. Il y a des facteurs structurels qui tendent à créer un excès d’épargne : vieillissement de la population, réduction du coût des investissements avec le passage à une économie de services, etc.). Il ne faut pas oublier aussi que la baisse du taux d’intérêt, en réduisant le niveau du revenu des placements financiers, oblige certains ménages à épargner davantage s’ils veulent préserver leur revenu futur. Enfin, une dépense privée plus forte signifie aussi un investissement plus fort qui peut aider à la croissance.

On dit aussi que maintenir des taux d’intérêt bas ou négatifs favorise les patrimoines en faisant monter le prix des actifs financiers. C’est vrai, mais le mal est déjà largement fait. Les multiples boursiers sont structurellement plus élevés. Vendre rapporte plus, mais replacer ailleurs les fonds récupérés coûte plus cher. Enfin, des taux d’intérêt structurel

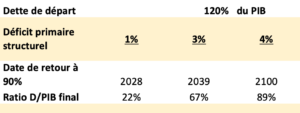

Supposons alors un scénario à la Rogoff, à l’aide de la petite équation. On supposera qu’à mettre son taux de refinancement à -4%, la BCE permet que le taux des OAT à 10 ans passe à -2%. L’idée est de ramener la dette à 90% du PIB, limite jugée tolérable par Rogoff. En conservant à son niveau le déficit structurel, la dette revient à 90% du PIB en 2028. Si on s’autorise un déficit primaire de 3%, soit deux points de plus qu’en 2019, il faut attendre 10 ans de plus pour que la dette revienne à 90% du PIB. Son niveau d’équilibre est alors des deux-tiers du PIB.

Ces deux simulations montrent qu’il est possible de rentrer dans une phase de relance publique par l’investissement sans faire dérailler le train. Ceci est un message d’optimisme dans les sombres perspectives que dessine le coronavirus sur les économies.