La dette publique est-elle sous-estimée à cause des retraites ?

Si les administrations publiques étaient soumises aux normes comptables IFRS, la dette publique ne serait pas de 97,8 % du PIB comme vient de le publier l’Insee, mais de plus de 180 % ! En effet, les normes IFRS obligent les entreprises à enregistrer à leur passif la valeur des promesses de retraite qu’elles ont faites à leurs employés tandis que la définition de la dette « Maastricht », qui est la référence en matière de mesure de la dette publique en Europe, exclut les dettes de retraite. Or la valeur du passif « dette » de l’État envers ses fonctionnaires est officiellement connue : il est de l’ordre de 80 % du PIB. Quant au même passif pour les collectivités territoriales, il n’est pas évalué mais il doit peser plusieurs dizaines de points de PIB.

Que faut-il penser de cette exclusion massive ?

Dans cette tribune, je soutiens qu’elle est justifiée. Au-delà des débats de fond, étendre la définition de la dette publique à la dette de retraite des fonctionnaires desservirait la cause pour laquelle l’indicateur de dette a été conçu : la supervision des finances publiques de notre monnaie commune, l’euro. Ce débat de fond demande un petit détour historique et technique.

UNE QUESTION NON RÉSOLUE AU SEIN MÊME DE LA COMPTABILITÉ NATIONALE

La dette publique au sens de Maastricht est calculée en termes de « comptabilité nationale ». Cette norme diffère des IFRS ne serait-ce que pour une raison de fond : l’État n’est pas une entreprise. Cependant, il y a des problématiques communes aux deux systèmes comptables. En l’occurrence, la question de la comptabilisation ou non des dettes de retraite a été à l’origine, de 2003 à 2007, d’un des débats les plus acharnés au sein de la communauté internationale des comptables nationaux, lors de la préparation du nouveau « Système de Comptabilité Nationale 2008 (SCN 2008) » qui est utilisé aujourd’hui au plan mondial.

Revenons en 2003. Les normes IFRS en matière de comptabilisation des dettes de retraite sont maintenant rentrées en application pour les entreprises. Elles évaluent la valeur présente de leurs obligations de retraite vis-à-vis de leurs employés dans tous les cas de figure : qu’elles aient créé un fonds de pension autonome ou qu’elles gèrent ces pensions dans leur propres comptes, que le fonds soit équilibré ou non, que le système soit à cotisations définies ou à prestations définies. Sans rentrer dans trop de détails techniques, le passif correspondant est évalué à la valeur présente des obligations futures en utilisant une méthode dite « actuarielle ».

Les comptables nationaux étaient à cette époque en pleine préparation de la révision de leurs normes. Certains d’entre eux, particulièrement ceux de pays anglo-saxons (on verra pourquoi plus loin), suggérèrent alors d’appliquer le principe IFRS à la comptabilité nationale laquelle, jusqu’alors, ne recommandait d’évaluer un passif que lorsqu’il y avait un fonds de pension autonome doté d’une réserve. La proposition des collègues américains, canadiens, anglais ou australiens (soutenus par le FMI) était donc de comptabiliser une dette de retraite pour tout système d’employeur. À leur grande surprise, ce qui leur paraissait naturel provoqua une véritable levée de boucliers de la part des statisticiens du continent européen (c’est-à-dire hors Royaume-Uni). Rarement, un débat théorique ne provoqua autant de crispations dans cette population d’intellectuels plutôt réservés.

La raison en est quadruple.

La première, que l’on pense qu’elle soit bonne ou pas, est que, en Europe comme ailleurs, l’État étant l’un des plus grands employeurs, la nouvelle norme entraînait l’évaluation d’une énorme dette supplémentaire dans les comptes officiels. Or, si cette conséquence était sans importance dans les pays non européens qui n’utilisent pas la comptabilité nationale comme norme comptable pour la supervision de leurs finances publiques, le sujet était hyper sensible pour les pays européens car le Traité de Maastricht utilise cette norme pour établir ses critères quantitatifs. Cela dit, cette réaction était plus épidermique que rationnelle, puisque le règlement d’application de ce même Traité avait déjà pris la précaution d’exclure par principe le passif « retraite » du calcul de la dette. Mais cette sensibilité « finances publiques » a beaucoup joué dans la tension du débat.

La deuxième est de fondement plus économique. En simplifiant, disons que les deux zones géographiques (pays « anglo » versus pays européens) diffèrent par deux organisations distinctes du système de financement des retraites : (1) les retraites par capitalisation organisées par les employeurs pour la première, et (2) les retraites par répartition pour la seconde. Le système par capitalisation est dominé par l’idée d’une épargne individuelle : « j’épargne pour ma retraite future » (même si, en pratique, il fonctionne dans le cadre de systèmes d’employeurs qui ont un côté « collectif »). Dans ce contexte, il est naturel d’interpréter la cotisation de l’employé comme un salaire différé qui vient abonder un actif (« ses droits à la retraite »), lequel a pour contrepartie un passif (l’obligation de retraite de son employeur vis-à-vis de lui). Les statisticiens de cette zone n’avaient donc pas de difficulté à considérer un passif « retraite », y compris pour l’État en tant qu’employeur.

Le système par répartition est différent dans son principe de présentation : il ne s’agit pas d’une « épargne individuelle » mais d’un « transfert générationnel ». Les actifs d’une période cotisent non pour financer leur propre retraite mais pour financer celle des retraités de la même période. Dans ce contexte, les statisticiens ont du mal à considérer que les droits à la retraite sont un passif de l’employeur. Or la zone continentale européenne, en particulier la France et l’Allemagne, est caractérisée par la prévalence de systèmes par répartition, dont le cœur n’est pas un système « employeur » mais un système « multi-employeurs » organisé par l’Etat, la sécurité sociale. Or même les comptables anglo-saxons acceptent l’idée qu’il n’y a pas dette de retraite pour la sécurité sociale.

La troisième est assez franco-française. Elle consiste à dire que tous les gouvernements de gauche comme de droite ont essayé ou essaient de faire converger le système de retraite de la fonction publique avec le système général, celui de la sécurité sociale (plus AGIRC-ARRCO). Il paraît donc aberrant de considérer qu’il y aurait une dette de retraite de l’État envers ses fonctionnaires alors qu’il n’y en a pas dans le cadre du système de sécurité sociale.

La quatrième est d’ordre pratique. Le calcul d’une valeur présente d’obligations futures implique le choix d’un taux d’escompte. La valeur de ce paramètre a un impact massif sur le résultat, puisque l’on met en jeu des calculs sur très longue période. Or ce paramètre est assez arbitraire et volatil. L’indicateur de dette ne perdrait-il pas son efficacité opérationnelle et de sa lisibilité si sa valeur peut changer significativement d’une année sur l’autre sans qu’il n’y ait aucun changement de politique économique ?

Au bout du compte, il n’a pas été possible de trancher dans ce débat et le SCN 2008 autorise deux enregistrements différents. À l’heure actuelle, il y a donc une forte incomparabilité des chiffres de comptabilité nationale en matière de dette publique entre l’Europe, en particulier la France, et les Etats-Unis ou le Canada comme le montre le tableau ci-dessous. L’utilisateur non averti pourrait avoir l’impression que la dette publique est inférieure en France par rapport à nos partenaires d’outre-Atlantique. En fait, c’est plutôt l’inverse si on prend la peine d’exclure les dettes de retraite de l’État que la France n’évalue pas.[1]

LA PROBLÉMATIQUE EST DIFFÉRENTE SI L’ON SE PLACE DU POINT DE VUE DES MÉNAGES

Les quatre arguments mis en avant par les Européens ont du poids. Mais ils sont un peu difficiles à avaler si l’on se place du point de vue des ménages. En effet, y a-t-il vraiment une différence vis-à-vis de leur perception du futur entre un fonctionnaire français, un fonctionnaire canadien ou même un salarié britannique membre d’un fonds de pension d’une grande entreprise ? La comptabilité nationale ne va pas enregistrer un actif « droits à la retraite » pour le premier mais va enregistrer un tel actif pour les deux autres. Pourtant tous trois ont reçu des promesses suffisamment sérieuses de la part de leur employeur pour justifier qu’on leur enregistre un actif « droits à la retraite ».

Certains avancent que dans les systèmes par répartition, rien n’est acquis. Un gouvernement peut changer les règles et modifier par conséquent « l’actif retraite » du salarié. Les réformes successives entreprises en France pour réduire les déséquilibres des (trop) nombreux systèmes de retraite en sont la preuve vivante. Le projet de fusion des régimes proposé par Emmanuel Macron ou/et d’augmentation de l’âge de départ à la retraite décidé à l’époque par François Fillon ont eu ou aurait, s’agissant du premier, s’il est mis en œuvre, également des conséquences sur la valeur de cet « actif ».

Ces arguments me semblent exagérés : la situation du fonctionnaire français est similaire à celle de son collègue canadien et n’est pas très différente de celle du salarié britannique, même si ce dernier adhère à un fonds de pension avec constitution de réserve. Après tout, la valeur des réserves de ce fonds peut changer et les retraites des membres en pâtir. Rien n’est donc non plus acquis pour lui. Les employés de la firme britannique Carillion Plc en ont fait l’amère expérience.

C’est dans ce contexte qu’il a été proposé, comme compromis de sortie dans ce débat de sourds lors de la préparation du SCN 2008, qu’on mette en œuvre, dans un compte annexe, un tableau (codé 2900) dans lequel tous les systèmes seraient traités de la même façon, c’est-à-dire à partir d’un calcul actuariel de « droits à la retraite ». Le fait qu’il soit dans un compte annexe (c’est-à-dire en « hors bilan ») a permis de rassurer les Européens. Aujourd’hui, seuls quelques pays ont transmis ces données à Eurostat, dont le Royaume-Uni. On peut s’appuyer sur un extrait très simplifié du tableau de ce pays pour en montrer le potentiel informatif.

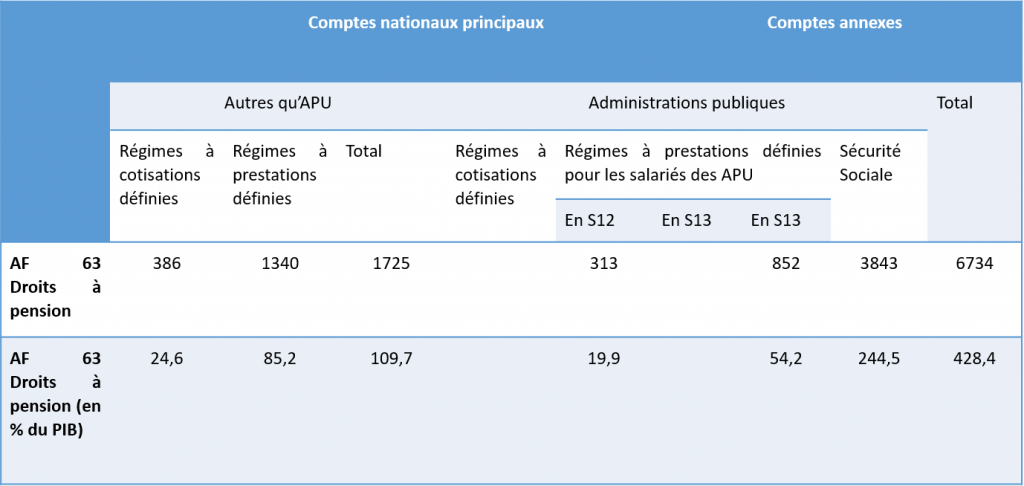

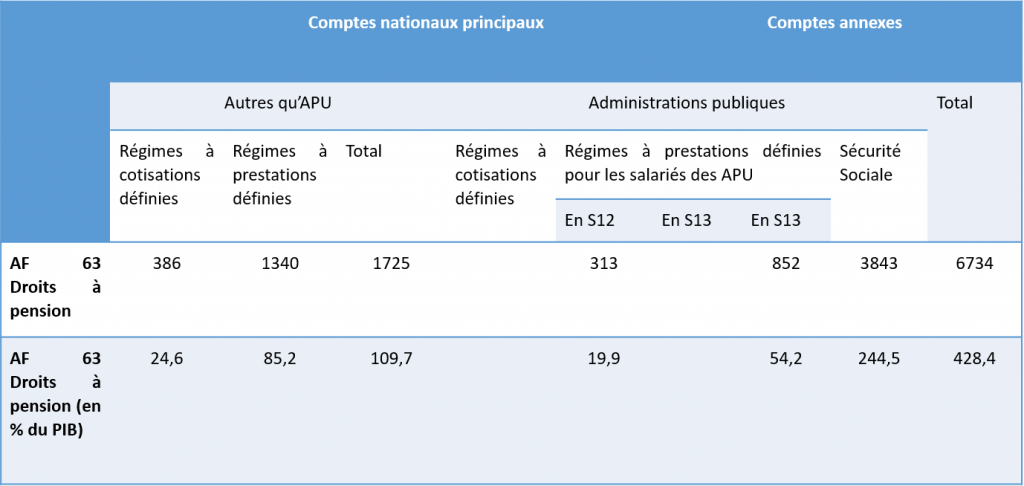

Tableau 2900. Droits à pension acquis à une date donnée dans le cadre de l’assurance sociale.

Royaume-Uni. Année 2010. Patrimoine de clôture, en milliards de livres sterling et en % du PIB.

Taux d’actualisation : 5%

S12 = Secteur des sociétés financières – S13 = Secteur des administrations publiques

Comme on peut le voir, le tableau donne, sous le code AF63, le montant des droits acquis pour tous les types de systèmes de retraite, calculés de manière identique sur la base d’une méthode actuarielle. Le tableau comporte deux grandes parties : à gauche, sous la mention, « comptes nationaux principaux », les droits à la retraite qui apparaissent dans les comptes officiels sont restitués. À droite, en grisé, sont donnés les montants qui n’apparaissent pas dans les comptes officiels et qui constituent donc la valeur ajoutée informative de ce tableau. Ceci inclut d’une part les régimes spécifiques des salariés des administrations publiques non autonomes (et donc classés en S13) pour un montant de 852 Mds de livres sterling, soit 54,2% du PIB. Ce montant correspond au chiffre de 80% du PIB de la dette des fonctionnaires d’État français telle qu’estimée par la Cour des Comptes en annexe de la comptabilité générale de l’État.[2]

On voit d’autre part dans le tableau britannique, l’énorme montant de la dette implicite de leur système universel de sécurité sociale pour un montant de 3843 Mds, soit 244,5 % du PIB. Il n’y a pas encore en France d’estimation officielle correspondante pour notre système de sécurité sociale. On en saura plus quand l’Insee transmettra son tableau.

FAUT-IL POUR AUTANT CHANGER LA DÉFINITION DE LA DETTE MAASTRICHT ?

L’existence de cette information supplémentaire sur les obligations de l’État (et des autres administrations publiques) en matière de retraite doit-elle conduire à revoir le critère de Maastricht de la dette publique qui, par définition, exclut toute référence au poste AF 63 ? Mon opinion est clairement négative. Pour l’expliquer je ne me lancerai pas dans un débat presque théologique sur la nature de l’obligation : est-ce une vraie dette ou une fausse dette ?

Je pense tout simplement qu’additionner des passifs sous la forme de titres émis pour couvrir les déficits entre les recettes et les dépenses avec des estimations d’obligations de retraite serait tout simplement contre-productif et non opérationnel. La raison en est simple : les créanciers sont complètement différents. D’un côté, il s’agit des marchés financiers et des institutions financières et le coût de la dette s’exprime en termes de taux d’intérêt. De l’autre, il s’agit des fonctionnaires actifs et retraités et le coût de la dette s’exprime en termes de pouvoir d’achat des pensions. La gestion des deux dettes est totalement différente et je comprends tout à fait que les négociateurs du Traité de Maastricht, centrés sur la question de la crédibilité de leur politique vis-à-vis des marchés, n’aient pas voulu mélanger les deux problèmes. Bien sûr, il y a une relation entre les deux : si on n’équilibre pas les cotisations et les pensions, on crée du déficit qu’il faut bien financer par des titres auprès des marchés financiers. Mais c’est un problème de déficit courant du système de retraite, pas de dette de retraite.

S’appuyer sur un indicateur qui additionnerait les deux ne conduirait qu’à faire peur. La dette publique française dépasserait en effet probablement les 200% du PIB ! Et que dire de la situation de la Grèce qui verrait sa dette publique atteindre les 300% du PIB ! À quoi servirait de brandir un tel chiffon rouge, sinon à semer encore plus de confusion ?

Cette tribune s’inspire librement du chapitre III de l’ouvrage de François Lequiller, « Déficit et dette en temps de crise », aux Éditions Economica.

[1] Le tableau fait apparaître une estimation de la dette de retraite des fonctionnaires américains (20,4 %) et canadiens (10,6 %) significativement inférieure à l’estimation française (80 %). L’origine de cet écart est certainement partiellement due à la taille plus réduite de la fonction publique dans ces pays, mais peut-être aussi au fait que ces fonctionnaires ont des fonds de pension privés et également à des hypothèses d’estimation différentes.

[2] Si on y rajoutait la dette des fonctionnaires des collectivités locales et de la fonction publique hospitalière, on dépasserait largement les 100% !

Cet article a été initialement publié sur le site variances.eu le 5 octobre 2018. Il est repris par Vox-Fi avec due autorisation.

Vos réactions

Certes, les chiffres font froid dans le dos… pas une raison pour autant de ne pas les comptabiliser – bien au contraire ! Et si’il s’agit d’une estimation sujette à quelques incertitudes, il en est de même dans bien des domaines de l’économie: durées d’amortissements, provisions pour démantèlement des installations nucléaires, passifs d’assurance-vie, etc.

Mais, outre le fait que conceptuellement il est difficile de ne pas reconnaître que l’Etat a encouru vis-à-vis de ses salariés une dette réelle, résultant d’une obligation constructive dont il aurait du mal à se dégager totalement, et ceci sans avoir accumulé en face des actifs de couverture suffisamment liquides, il me semble qu’afficher cette réalité économique aurait un effet pédagogique très positif. Cela ne pourrait que faciliter la douloureuse, mais inévitable, réforme du système de retraites. Est c’est aussi une obligation morale vis-à-vis des générations futures, qui devraient entrer dans la vie active en sachant clairement le poids du passif qu’elles assument au titre des engagements passés non couverts.

Report comment