La révolution blockchain expliquée simplement

On trouve dans la dernière livraison de la Revue de la stabilité financière de la Banque de France (n°20, avril 2016) un excellent papier sur la « technologie du registre décentralisé » ou « decentralized ledger technology » (acronyme =DLT), plus connue sous le terme de blockchain. La monnaie bitcoin, qui fait tant parler d’elle, obéit à ce modèle.

On partira pour l’exemple d’une société Alpha Ltd basée au Royaume-Uni voulant faire un paiement (par virement bancaire) de 5.000 yens à une société Beta Ltd basée au Japon. Le modèle actuel repose quantité d’intermédiaires et dans tous les cas de figure un ou plusieurs tiers de confiance donnant l’assurance que les flux sont effectifs. Pour citer l’article longuement (en remerciant la Revue de stabilité financière) :

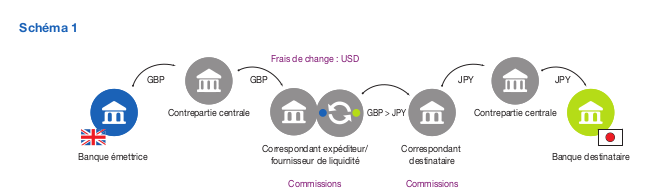

Dans un transfert de fonds classique, Alpha (l’initiateur) instruit sa banque (la banque Alpha) de payer, ou de faire payer par une autre banque, Bêta Ltd (le bénéficiaire). Ainsi, les sociétés Alpha et Bêta seraient seulement deux des nombreuses parties à ce paiement. Comme il est probable que les deux entités n’utilisent pas la même banque, la transaction ferait intervenir la banque Alpha et la banque de Bêta Ltd (banque Bêta) et, si aucune des deux ne possède un compte auprès de l’autre, d’autres intermédiaires (donc encore plus de parties). Une opération de change doit également avoir lieu, potentiellement avec cambiste tiers, afin que les fonds en livres sterling de Alpha Ltd puissent être utilisés pour effectuer un paiement en yens à Bêta Ltd. Les parties doivent effectuer une série d’actions coordonnées pour que le paiement à Bêta Ltd puisse s’effectuer : chaque banque de la chaîne de paiements doit en effet créditer la banque en aval et recevoir un crédit de la banque en amont. Ces entrées au débit et au crédit doivent se compenser de manière à ce que, à l’issue de la transaction, il ne reste que le solde accru du compte de Bêta Ltd auprès de sa banque et le solde réduit de Alpha Ltd auprès de sa banque.

Cette coordination exige de la confiance, une condition obtenue par les systèmes de paiement au moyen de banques tierces de confiance, en l’occurrence les banques correspondantes. Dans l’exemple ci-dessus, les banques Alpha et Bêta dépendraient d’un tiers auprès duquel elles auraient toutes deux des comptes pour effectuer un règlement entre elles. Cette dépendance à une banque correspondante commune, que nous appellerons la banque Sigma, nécessite de faire confiance à la banque Sigma pour, entre autres, authentifier correctement la transaction et effectuer les vérifications nécessaires (concernant par exemple l’existence de fonds suffisants), créditer le compte de la banque Bêta du montant correct, et le faire de manière sécurisée. De manière plus générale, les banques Alpha et Bêta font confiance à la banque Sigma pour tenir un registre représentant correctement leurs soldes et pour que ce registre soit fiable, précis et honnête. Cet arrangement bien établi s’appuie sur un registre central, avec un règlement s’effectuant dans les comptes de la banque Sigma.

Tout cela peut être résumé par le graphique suivant :

Que change la technologie blockchain ? Eh bien, de permettre que cet ensemble de transactions complexes s’opère suivant un protocole admis par l’ensemble des parties, distribuant l’information et la sécurité de façon décentralisée, un peu de la manière par laquelle les emails sont distribués au travers de l’Internet via le protocole http. Plusieurs protocoles sont en lice, notamment un protocole dit Ripple, que promeuvent les auteurs de l’article.

Citons-les encore :

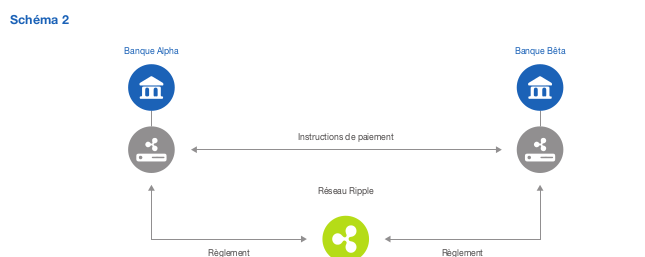

[Ici], la banque Alpha et la banque Bêta remplaceraient la tierce partie de confiance (banque Sigma) par une technologie de registre décentralisé. La banque Alpha et la banque Bêta utiliseraient le protocole Ripple pour effectuer simultanément une opération de change et une transaction de paiement par l’intermédiaire de n’importe quelle entité ayant un compte à la fois auprès de la banque Alpha et auprès de la banque Bêta (un fournisseur de liquidité) [par exemple, un client institutionnel de la banque Alpha et de la banque Bêta, courtier ou hedge fund], acceptant d’intervenir en cette qualité et dûment autorisé à le faire par la banque Alpha et la banque Bêta. La banque Alpha vendrait des livres sterling et achèterait des yens au fournisseur de liquidité à un taux de change convenu. La technologie du registre décentralisé serait alors utilisée comme système de paiement contre paiement permettant à la banque Alpha à la fois de régler la transaction de change avec le fournisseur de liquidité et de régler son obligation de paiement à la banque Bêta en temps réel, avec transparence et atomicité [Le terme « atomicité » est utilisé dans le domaine technologique pour désigner des actions intrinsèquement liées. Contrairement aux systèmes de paiement actuels, qui fonctionnent avec un règlement différé et un traitement séquentiel, sous le protocole Ripple, soit les paiements sont réglés intégralement et simultanément en temps réel, soit ils ne s’effectuent pas du tout.]

Ce transfert de fonds nécessiterait que la banque Alpha débite le compte de Alpha Ltd dans ses registres et que la banque Bêta crédite le compte de Bêta Ltd dans les siens. Les banques Alpha et Bêta, quant à elles, utiliseront le registre distribué pour coordonner certains enregistrements comptables au lieu d’effectuer le règlement entre elles par l’intermédiaire de la banque Sigma. (…) Le protocole Ripple effectue simultanément toutes ces transactions. Les banques Alpha et Bêta utilisent donc les chaînes de blocs pour communiquer, coordonner, valider et enregistrer leur crédit et débit dans les comptes du fournisseur de liquidité.

Soit donc le graphique suivant :

On note que le registre dispersé ne supprime pas le rôle des banques premières, celles qui gèrent les comptes de leurs clients. Par contre, il réduit considérablement les intermédiaires qui s’interposent, ce qu’on appelle le correspondent banking, ce qui est un facteur de coût et de risque systémique accru, puisque cela augmente l’interconnexion bancaire. Ce ne va pas sans risques nouveaux, qu’explore l’article, mais on voit clairement se dessiner un futur dans les relations financières et bancaires.

Cet article a été publié sur Vox-Fi le 22 juin 2016.