Le problème de la dette publique

Face à la pandémie, l’ajustement macroéconomique via la progression rapide de la dette publique est justifié. La gestion de celle-ci est facilitée par l’intervention massive des banques centrales. Les taux d’intérêt bas rendent cette dette soutenable dans la durée. Cependant, cette configuration ne peut être tenable dans le temps et l’encours élevé de la dette publique sera un frein à la politique conjoncturelle.

Au-delà des précautions habituelles, l’effacement de la dette ne paraît pas applicable en zone Euro. Seul un taux d’inflation plus fort permettrait de redonner des marges de manœuvre aux gouvernements et serait une aubaine pour les banques centrales qui pourraient enfin remonter leurs taux d’intérêt.

Un ajustement macroéconomique plus habituel

Historiquement, la reprise de la croissance après un choc est le facteur clé pour réduire la dette publique. Lorsque la dette publique augmente en raison d’une guerre, la reconstruction est une source de croissance suffisante pour réduire le ratio dette publique sur PIB. Une exception majeure est la situation de l’Allemagne après la première guerre mondiale. La politique mise en œuvre n’avait alors pas eu d’efficacité sur l’économie. Cela s’était traduit par une crise sociale et politique.

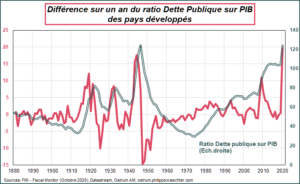

Dans la période qui suit la crise financière de 2008/2009, le ratio s’était stabilisé sans décroître (voir graphe). La reprise de la croissance n’avait pas été suffisamment puissante.

On peut le voir par le ralentissement des gains de productivité constaté depuis cette crise. Dans la période qui s’ouvre, une reprise de l’activité est attendue mais au regard des gains de productivité il parait peu probable que la croissance bondisse durablement et s’éloigne des tendances constatées avant l’épidémie. On peut espérer une accélération de la croissance mais cela ne parait pas être l’hypothèse la plus plausible.

Cela implique que la croissance plus vive ne sera probablement pas le mode d’ajustement à la baisse de la dette publique comme cela avait pu être constaté par le passé.

Lire aussi : Après le Corona-choc, comment gérer la dette publique ?

Le recours à l’inflation

Un taux d’inflation plus élevé serait la bonne solution. La dette publique a été l’instrument par lequel les gouvernements ont facilité l’ajustement macroéconomique. Le secteur public a pris en charge l’ensemble de la macroéconomie mais un tel mode d’intervention n’est pas soutenable dans la durée. C’est la raison pour laquelle, un autre instrument est nécessaire. L’inflation est selon moi un bon candidat.

Elle accentuerait la répression financière, dans le temps et en ampleur avec des taux d’intérêt réels plus négatifs, mettant ainsi en avant la nécessité de voir l’économie reprendre le dessus. Je fais l’hypothèse que les banques centrales continueront d’intervenir mais que l’objectif d’inflation convergera pour toutes vers celui, plus flou et moins strict, adopté par la Federal Reserve. Pour elle, le taux d’inflation doit, à moyen/long terme, converger vers 2 %. Cela indique que le taux d’inflation peut durablement être au-dessus de 2 % sans que la banque centrale ait une obligation d’intervenir rapidement.

La hausse de l’inflation permettrait une croissance nominale plus forte en dépit d’une croissance réelle réduite.

À terme, cela permettrait aussi aux banques centrales de sortir de la contrainte des taux zéro sur la partie courte de la courbe et de taux très bas voire négatifs pour la partie longue. Cela redonnerait des marges de manœuvre aux autorités monétaires.

La raison qui m’incite à me focaliser sur l’inflation est que la crise que l’on connait me parait proche de celle de 1974 lors du premier choc pétrolier. Celui-ci était caractérisé par une hausse forte et rapide du prix de l’or noir rendant peu profitable un grand nombre d’activité notamment dans l’industrie. Il avait fallu réallouer des ressources notamment en direction des services. La hausse du prix de l’énergie a été un phénomène déclenchant mais les procédures d’indexation des salaires sur les prix ont engendré un taux d’inflation plus élevé dans la durée (la fameuse boucle prix-salaire). Alan Blinder (The Anatomy of Double-Digit inflation in the 1970s in Inflation : Causes and Effects, R.Hall Ed, U.Chicago Press – 1982) note que la hausse de l’inflation a facilité ces ajustements sectoriels. Le choc subi lors de la crise sanitaire a redistribué les cartes notamment au sein du secteur des services provoquant une réallocation des ressources. Un taux d’inflation un peu plus élevé faciliterait l’ajustement souvent discuté et généralement observable pendant les grandes crises: les secteurs porteurs de la croissance macroéconomique émergent au détriment de secteurs fragilisés (type secteur aérien actuellement)

À l’époque du premier choc pétrolier, l’indexation des salaires avait eu un rôle majeur. Il peut le rejouer. D’ailleurs on note que dans la hausse puis le repli de l’inflation dans les années 1970 et 1980, l’explication vient davantage de la politique économique du gouvernement que de la politique monétaire. En outre, après un tel choc la reconstruction de l’économie passe par le renouvellement de la croissance potentielle. Il faut créer des incitations pour ceux qui travaillent. Cela pourrait passer par une indexation plus systématique pour les actifs et une sous-indexation des pensions pour les inactifs. Le transfert vers le marché du travail serait un facteur favorable au renouvellement de la croissance potentielle.

Ce basculement vers un rôle plus important de la politique budgétaire traduit à la fois le trop bas niveau des taux d’intérêt mais aussi la polarisation du monde global. Les préoccupations sont plus locales et dépendent davantage des politiques des gouvernements. On le voit en Chine, avec la politique de substitut d’importations, mais on attend aussi de Joe Biden une politique économique pour les classes moyennes. Les ajustements seront donc plus locaux.

Lire aussi : Le déni de la dette

Un taux d’inflation plus élevé pourrait prendre le relais de la dette publique comme instrument de l’ajustement macroéconomique. Cela ne doit être que temporaire, le temps de caler l’économie sur une nouvelle trajectoire.

Cet article a initialement été publié sur le blog de Philippe Waechter. Il est repris par Vox-Fi avec due autorisation. Il a été publié sur Vox-Fi le 26 janvier 2021.