Les rendements financiers à long terme et la croissance

R – G ! Les économistes regardent avec attention le taux de croissance de l’économie par rapport au taux d’intérêt sur les obligations d’État. En effet, si le taux d’intérêt est inférieur au taux de croissance, alors il est possible que la dette publique décroisse en relation avec le PIB, même si le budget montre un déficit structurel. Une propriété bien utile – mais contestée – en ces temps où le ratio dette/PIB va rejoindre les 120% en France.

Mais ils regardent aussi ce qu’il en est du taux de rendement du capital privé. Et celui-ci est en général plus élevé que le taux de croissance de l’économie. Ce qui est rassurant : une économie ne peut pas fonctionner de façon optimale si les taux de rendement sont inférieurs durablement au taux de croissance. Si on fait la moyenne du taux de rendement du capital privé et de la dette publique, on est bien dans une configuration où R > G.

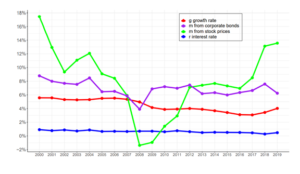

C’est ce que montre le graphique 1 qui suit, pris d’un papier de Ricardo Reis, de la BRI, Banque des Règlements Internationaux, « The constraint on public debt when r < g but g < m », m étant pour l’auteur le rendement réel des fonds propres des entreprises (en vert).

Graphique 1 : Taux de rendement historiques et taux de croissance nominal de l’économie

On note bien la hiérarchie des taux s’agissant des États-Unis : le plus bas est le taux d’intérêt nominal sur obligations du Trésor (bleu), puis le taux de croissance nominal de l’économie, puis le rendement des titres de dettes corporate notées Baa, puis enfin le rendement des actions du SP500, malgré l’énorme choc qu’a été pour le marché boursier la crise financière de 2008.

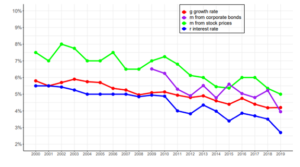

La même hiérarchie ressort si l’on considère non pas les taux de rendement historiquement observés, mais ceux qu’anticipent les analystes financiers (Survey of Professional Forecasters) : anticipations à dix ans pour les taux sur actions, obligations publiques et corporate, et, pour la croissance du PIB, somme de la croissance et de l’inflation anticipée.

Il en va de même à l’étranger

Il en va de même à l’étranger

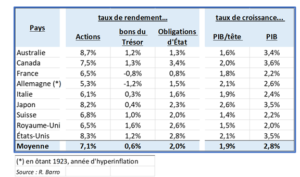

Ce qui est mis en évidence ici est vrai d’à peu près tous les pays. Ainsi dans ce papier de Robert Barro, « r minus g », NBER, 2020, où les taux de rendement sont calculés sur très longue période, de 1870 à 2019 et corrigés de l’inflation.

Tableau : Taux de rendement à long terme et taux de croissance

On vérifie bien que le taux d’intérêt de la dette publique est en général inférieur à la croissance du PIB et du même ordre de grandeur que le PIB par tête (ceci pour éviter les débats sur quelle mesure de la croissance est la plus représentative, par tête ou en absolu).

On observe aussi que le taux de rendement des actions, et donc du capital privé, est significativement supérieur tant au taux d’intérêt à long terme de l’État (avec une prime de risque de 5,1% (et de 5,5% pour les États-Unis), un montant inférieur à ce que les analystes financiers publient sur la période actuelle, de l’ordre de 7%.

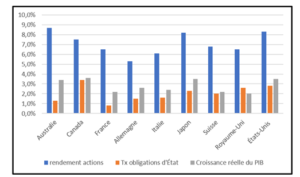

Ce qu’on visualise plus aisément sous forme de graphique :

Cet article a été publié sur Vox-Fi le 13 octobre 2021.