L’investissement action pénalisé chez les assureurs-vie

Un des problèmes dans le financement de l’économie française vient de l’épargne, à savoir le fort biais en faveur des produits de dette plutôt que de fonds propres, chez les assureurs-vie. Or, avec un encours de 1,6 Tr€, l’assurance-vie est l’un des plus importants canaux de financement de l’économie.

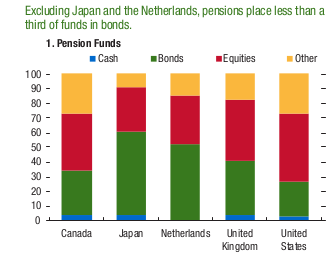

Au-delà de la France, c’est un problème européen. On le voit au travers de ce graphique qui fait figurer la structure de placements des assurance-vie dans différents pays (source : Global Financial Stability report, FMI, avril 17, ch. 2). Les trois pays européens du panel, Allemagne, Pays-Bas et dans une moindre mesure le Royaume-Uni, ont une part obligataire beaucoup plus importante, par comparaison, que le Canada, le Japon ou les États-Unis. Et la part des actions est très faible.

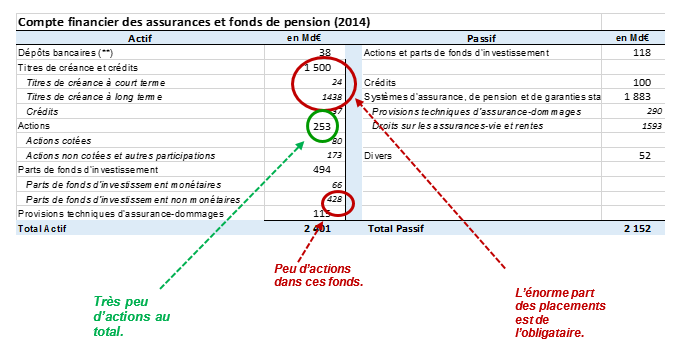

La France ne figure pas sur ce graphique, mais les chiffres sont similaires à ceux d’autres pays de la zone euro. Les compagnies d’assurance (toutes branches) portent 11% d’actions en direct à l’actif de leur bilan et 28% si on agrège les OPC non monétaires[1]. La Fédération française de l’assurance mentionne quant à elle, dans son rapport 2016, une proportion de 24,5% d’actions et d’OPC à revenu variable. (Sans être désobligeant, on pourrait lui recommander de faire un effort statistique plus important !)

Le graphique qui suit fait le détail de leur bilan (source : Vox-Fi)

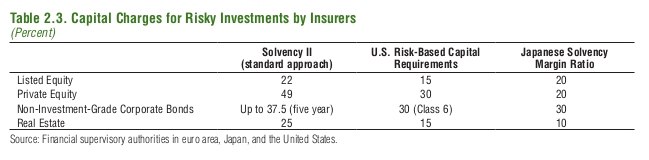

Cela vient pour partie de la réglementation Solvabilité 2 qui est plus contraignante, dans sa version standard, que ses homologues des autres pays. Voici par exemple les règles qui prévalent en Europe, aux États-Unis et au Japon concernant la charge en fonds propres pour les compagnies d’assurance-vie pour chaque classe d’actifs (attention, la comparaison est délicate dans le détail) :

Il s’agit là du modèle standard pour les assureurs s’agissant de l’Europe. En pratique, les compagnies d’assurance les plus importantes retiennent un modèle avancé qui prennent en compte leurs spécificités. Mais intervient ici une caractéristique propre à l’assurance-vie française : la préférence des clients français pour des contrats en euros (qui garantissent le capital et annoncent en début d’année le rendement garanti) un placement sans risque, ce qui est légitime, mais aussi très liquide, ce qui l’est moins.

C’est le cadre fiscal le principal responsable : il libère les produits d’assurance-vie d’une grande partie de leur charge d’impôt au bout d’une période finalement extrêmement courte (8 ans) sachant l’horizon normal d’un placement pour la retraite. Sur cet horizon, les épargnants seraient tout à fait en mesure de placer sur des actifs plus longs et donc mieux rémunérés, et donc sur les actions qui ont sur longue période des rendements beaucoup plus élevés.

En conséquence, devant des passifs nécessairement courts, les assureurs retiennent pour leurs actifs des placements également liquides et sûrs, c’est-à-dire des titres de dette publique. Le nouveau cadre règlementaire, dit Solvabilité 2, renforce cette tendance, lui qui impose une meilleure adéquation actif / passif que le faisait la règlementation précédente.

Mais c’est un gâchis pour l’économie française et pour ses entreprises qui ont besoin de fonds propres. De même, on le dit moins, pour ses épargnants qui ont besoin de meilleures rémunérations, et qui, sur la durée longue d’une épargne pour la retraite, pourraient s’en accommoder sans prise de risque excessif.

Une comparaison avec les fonds de pension

Ce n’est pas le cas pour les fonds de pension, qui ont moins de contraintes réglementaires (à raison) que les assureurs, mais qui ne sont que peu présents en France, sinon au travers des fonds.

[1] Source : Banque de France, 2014, assurances toutes branches et fonds de pension agrégés.