Petite note sur la Grèce

La situation grecque a été largement évoquée ces derniers jours. Faut-il un plan supplémentaire, faut-il restructurer… Comment appréhender cette situation ?

Le modèle d’ajustement

Pour bien comprendre la situation, on doit rappeler le mode d’ajustement observé sur de nombreux modèles macroéconomiques. C’est une solution dites en point-selle avec deux variables. Une variable financière qui peut « sauter » d’une trajectoire à l’autre. Une variable d’état qui s’ajuste de façon continue.

Sur un changement d’environnement qui modifie l’équilibre de l’économie, la variable d’ajustement « saute » sur la trajectoire qui convergera vers le nouvel équilibre. La variable d’état ne s’ajustera que progressivement, mais en prenant en compte le changement opéré sur la variable qui « saute ». C’est la combinaison du changement d’environnement et de l’ajustement rapide de la variable financière qui permet à l’activité de converger vers le nouvel équilibre.

Dans un modèle de consolidation budgétaire, la variable qui saute est généralement le taux de change. La compétitivité de l’économie par rapport à ses partenaires s’en trouve spontanément améliorée.

La variable d’état est un indicateur d’activité du type PIB. La dépréciation rapide du change se traduit par une meilleure compétitivité mettant en route une dynamique nouvelle et la convergence vers un nouvel équilibre.

Ce qui est important est que dans un processus d’ajustement, il faut qu’il y ait une variable qui s’ajuste rapidement afin de favoriser la convergence vers le nouvel équilibre. Cette variable est financière, elle peut donc changer de valeur très rapidement créant les conditions favorables de la convergence.

Le cas de la Grèce

Dans le cas de la Grèce, il n’y a pas de variable qui « saute ». Le taux de change ne peut pas s’ajuster en raison de l’appartenance à la zone Euro. La convergence ne s’opère que via la variable d’état qui a beaucoup d’inertie et n’évolue que lentement. En d’autres termes, il n’est pas possible de s’ajuster spontanément pour retrouver un environnement favorable et se situer sur une trajectoire menant à un nouvel équilibre. La trajectoire peut alors être divergente par rapport à celle qui aurait conduit à l’équilibre.

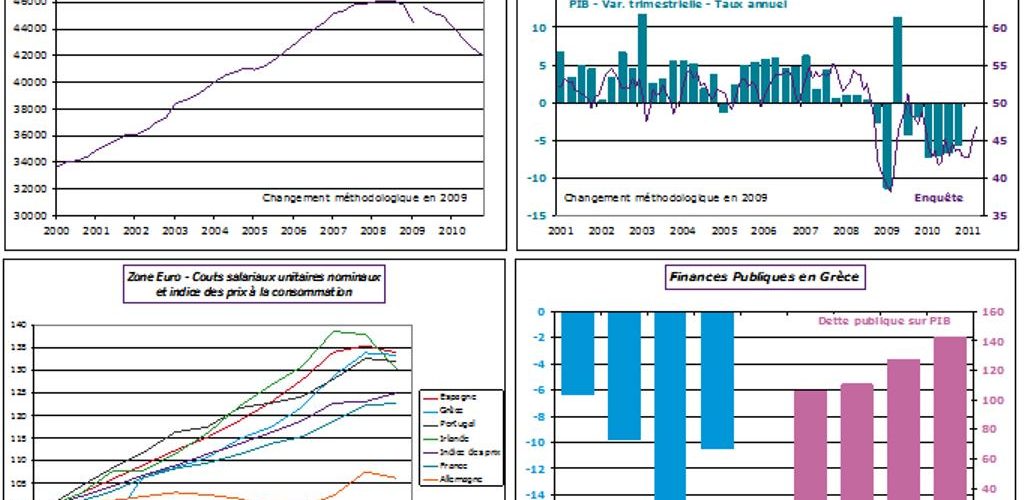

La contrainte restrictive des finances publiques pèse directement sur le profil de l’activité. La croissance grecque avant la crise était très dépendante des impulsions en provenance des finances publiques. Lors de la récession de 2008, l’activité a chuté mais ne s’est pas redressée car les finances publiques n’ont pas pu avoir le rôle positif qu’elles avaient auparavant.

L’activité a donc continué à se replier entraînant avec elle un déséquilibre fort sur le marché du travail et un ajustement à la baisse des salaires1.

Cette dynamique ne peut pas permettre un rééquilibrage rapide des finances publiques sauf à ce que cette économie profite d’un environnement externe favorable. C’est sur cette hypothèse notamment qu’était fait le plan grec. Le problème est qu’en dépit d’un environnement plus porteur, l’économie grecque a continué de se contracter.

Comment appréhender la situation aujourd’hui ?

L’économie continue de se dégrader et les dettes s’accumulent. Plusieurs remarques.

La résolution d’une crise de finances publiques passe par deux facteurs : la croissance et le temps. Il faut de la croissance pour améliorer la situation des finances de l’Etat, il faut du temps parce que les ajustements sont longs. La dette ne peut pas se réduire spontanément.

Il est de l’intérêt des Européens d’aider les Grecs pour espérer voire la croissance enfin repartir en s’accrochant à la dynamique globale. C’est pour cela qu’une aide supplémentaire est souhaitable.

Cependant si la résolution des questions de dette publique passe par une amélioration de la croissance, elle doit aussi s’inscrire dans le temps. D’où la nécessité dans un deuxième temps, qui peut être rapide, de restructurer la dette2. Cela permettrait de reporter dans le temps les ajustements trop immédiats pour faciliter la reprise de l’activité. Les anticipations sur l’économie grecque en seraient probablement modifiées.

Du côté des Grecs, la situation est très complexe à gérer puisque la dette publique s’accumule (+ de 140 % du PIB à fin 2010), la croissance se dégrade et le taux de chômage s’accroît rapidement. Ils ont besoin d’un changement de repère rapide pour éviter une situation ingérable.

La tentation de sortie de la Grèce de la zone Euro a été évoquée. Elle serait pénalisante pour la Grèce et pour la zone Euro. Une sortie dans la précipitation se traduirait certainement par un défaut sur la dette. La Grèce serait alors incapable de revenir sur le marché pour se financer (voir l’exemple de l’Argentine depuis le début des années 2000). Les banques grecques détiennent une partie de la dette souveraine (environ 50 Mds euros). Elles seraient directement pénalisées. En outre la mise en place d’une nouvelle monnaie se traduirait par une dépréciation rapide et profonde de la nouvelle monnaie par rapport à sa valeur actuelle. Or il existe un endettement en euros qui serait réévalué immédiatement, contraignant davantage l’économie grecque.

En outre, le processus de création d’une nouvelle monnaie ne pouvant se faire dans l’instant, on peut imaginer, en anticipation, la création de comptes en euros à Paris, Francfort ou ailleurs pour y transférer des comptes jusque-là détenus à Athènes. Cela fragiliserait l’économie grecque. Un tel phénomène avait été observé en Argentine au début des années 2000. Des comptes ouverts à Miami avaient permis des transferts en provenance de Buenos Aires.

Pour les pays de la zone Euro, la sortie d’un pays fragiliserait la construction et la crédibilité de la zone sur le thème du : à qui le tour ?

Le dilemme sur la Grèce vient de cette divergence d’intérêt et d’objectif entre pays de la zone Euro et les grecs. Les uns souhaitent que la Grèce se maintienne dans l’Euro, les autres s’interrogent et souffrent de l’ajustement en cours.

Je ne crois pas que la situation pourra attendre 2013 parce que le seul ajustement s’opère sur l’activité et l’emploi et qu’en conséquence cela peut être une source d’instabilité dont personne ne bénéficierait. Il faut que l’ajustement pour être viable dans le temps passe sur un autre indicateur. Le financement européen et la restructuration de la dette peuvent avoir éventuellement cette vertu si in fine il y a un retour de la croissance.

Dans les périodes de crise, la convergence vers la solution souhaitée ex ante reflète très directement la volonté politique des acteurs et des décideurs. C’est une dimension complémentaire, mais indispensable au choix de la bonne trajectoire.

1. La baisse des salaires pourrait être l’instrument permettant de gagner en compétitivité en se substituant à l’ajustement du taux de change. Cela ne fonctionne pas comme cela car l’ajustement des salaires est très long. Cela ne fonctionnera que sur une période longue.

2. La restructuration passerait par un allongement des maturités et un ajustement des coupons mais pas par une baisse immédiate du nominal. Cela permettrait de redonner des degrés de liberté aux grecs sans provoquer une rupture trop brutale qui pourrait être associée à un défaut.

Quelques indicateurs macroéconomiques sur la Grèce