r – g < 0 ! Peut-on dormir tranquille ?

Il y a un vaste débat sur la dette publique dans un contexte où son taux d’intérêt est inférieur à la croissance de l’économie. Voir par exemple, dans Vox-Fi, « Faut-il se soucier de la dette publique ? ». Si c’est le cas en effet, il suffit de « rouler » la dette publique pour qu’elle se rembourse toute seule. C’est de bon sens : si r < g, le ratio dette sur PIB croît au numérateur selon le taux d’intérêt, mais décroit par le dénominateur selon la croissance de l’économie, et ce second effet l’emporte.

Cela donne très certainement des latitudes en matière de politique économique. Sous certaines conditions, on peut ne pas trop se soucier de la dette publique.

La question est : qu’en est-il en réalité ? Est-on bien certain que nos économies connaissent fréquemment ce cycle favorable où r < g ?

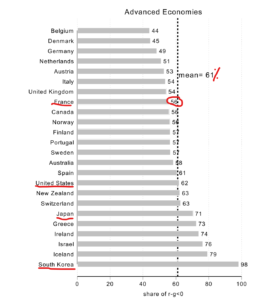

Dans un papier récent, deux économistes du FMI, Paolo Mauro et Jing Zhou, ont fait les choses en grand. Ils sont pris un ensemble de 55 pays, dont tous les pays à économie avancée, et ont regardé cet écart r – g depuis 200 ans, en pratique de 1800 à 2018. Eh bien, premier message, le résultat est que sur la période, les pays avancés ont connu cette situation favorable plus de 60% du temps. Voici le graphique.

Pour la France, les heureuses années ont composé 56% de la période, à peine moins que les États-Unis (62%) mais, sans surprise, beaucoup moins que la Corée du Sud dont les taux ont été plus bas que la croissance quasiment toutes les années sur la période.

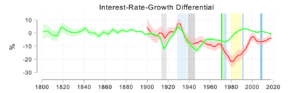

Voici le graphique de l’écart r – g sur longue durée, avec en vert les pays avancés, en rouge, plus agité, les pays en développement.

Ceci serait donc une bonne nouvelle pour les tenants de l’expansion budgétaire, surtout dans un moment où la croissance est décevante. Mais l’étude du FMI gâche un peu ce plaisir trop vite acquis.

Une première chose est que le taux d’intérêt est souvent inférieur à la croissance parce qu’il est tenu en laisse, par exemple sous la forme d’un taux réglementé. Dans ce cas, qu’on appelle dans le jargon une « répression financière », les ménages épargnants paient en quelque sorte un quasi-impôt sous forme d’intérêts plus bas que le voudrait le jeu économique. C’est une taxe sur l’épargne qui va aux emprunteurs. On explique ainsi la situation de la Corée, mais aussi à un degré moindre de la France dont les Trente-glorieuses ont été des années de taux réglementés. Mais ce premier point n’est pas décisif : il ne semble pas que le passage à la déréglementation des taux d’intérêt ait beaucoup changé le différentiel taux-croissance.

Par contre, les auteurs montrent que ce différentiel r – g n’a aucun pouvoir prédictif sur la chance ou non que l’État tombe en faillite. Les faillites de l’État adviennent subitement, sans que le taux d’intérêt ait montré auparavant une forte hausse relativement à la croissance. On observe en fait que le taux marginal d’endettement – et non le taux moyen, beaucoup plus inerte – s’élève tout à coup dans le cas d’une crise des finances publiques, et envoie l’État au tapis.

Bilan : il est bon de connaître une situation de r – g < 0, mais il ne faut pas s’endormir pour autant.

Cet article a déjà été publié dans Vox-Fi le 12 décembre 2019.