Taux d’intérêt, la très très très longue vue

Vox-Fi s’est souvent fait l’écho de ce que certains économistes appellent la « stagnation séculaire » (par exemple ce billet de janvier 2016, « Du prix des ordinateurs à la stagnation séculaire »), se référant à la chute tendancielle depuis trois ou quatre décennies à la fois du taux de croissance de l’économie et du taux d’intérêt réel. Cette proposition a déchainé quantités de débats sur les origines possibles de ce double déclin. Ce qu’on peut en tout cas en retirer, c’est qu’il ne sert à rien d’incriminer la politique monétaire des banques centrales, la chute des taux s’étant poursuivie à la fois en période de restriction ou en période d’expansion monétaire.

Et si l’on regardait sur beaucoup plus longtemps que les 40 dernières années ? C’est ce qu’a fait un jeune économiste de Harvard. Il s’est retroussé les manches et a compilé une masse impressionnante de données pour reconstituer des séries historiques de taux d’intérêt nominaux et d’inflation depuis 1311…, oui ! vous lisez bien, 1311, c’est-à-dire le début du 14ème siècle, quelque 40 ans avant la Grande peste de 1348 qui a balayé un tiers de la population européenne. Un résumé de son étude est publié sur le site Vox-EU en date du 24 mai 2018, « The ‘suprasecular’ stagnation ».

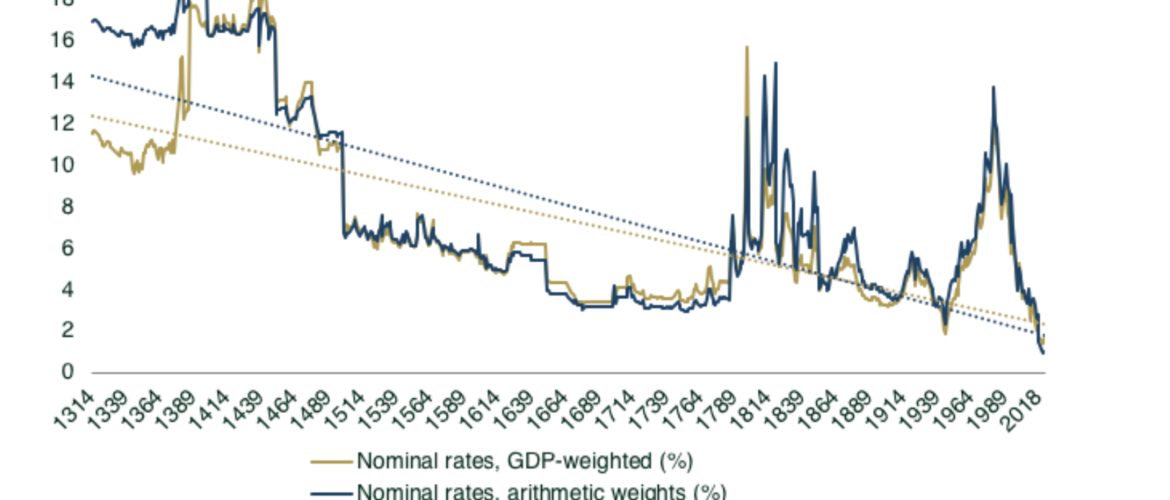

Que dit cette étude, telle qu’elle est résumée par les deux graphiques qui suivent ? Eh bien, que la fameuse « stagnation séculaire » est en fait quasiment une « stagnation millénaire » : les taux d’intérêt, tant réels (graphique 1) que nominaux (graphique 2), montrent un déclin constant, avec toutefois des soubresauts qui se relient assez bien aux grands chocs historiques tels qu’on les connait.

En bleu figurent les moyennes séculaires : 9% au cours du 15ème siècle, puis un déclin à 6% au 16ème siècle, et une baisse progressive jusqu’à 1,87% au 20ème siècle, et 1,36% depuis 2000. La tendance est implacable.

Le second graphique est presque plus parlant. Il reporte cette fois les taux d’intérêt nominaux pondérés par le PIB estimé pour chacun des différents pays (l’Italie domine jusqu’au 16ème siècle, puis la France, puis le Royaume-Uni, puis les États-Unis, etc.).

Graphique : Taux d’intérêt nominaux pondérés de 1314 à 2017

On y lit parfaitement le choc qu’a été la Grande Peste qui a permis de fortement augmenter les salaires (par rareté de la main d’œuvre) mais aussi le taux d’intérêt, par accroissement de la productivité du capital, seules les terres les plus rentables ayant eu besoin, pendant une longue période, d’être exploitées. On y voit aussi le maintien de forts taux d’intérêt au cours du 15ème siècle, qui est à relier cette fois à un phénomène oublié, à savoir la mainmise par l’Empire ottoman sur toutes les mines d’argent de l’est de l’Europe et du Moyen-Orient, privant l’Europe occidentale de moyens monétaires. Ceci a pris fin avec les reconquêtes européennes vis-à-vis des Ottomans, puis à compter du 16ème siècle par l’abondance de moyens monétaires venus d’Amérique. On y lit encore l’impact violent des troubles révolutionnaires et des guerres napoléoniennes à compter de la fin du 18ème siècle. Au 20ème siècle, le décrochage de l’arrimage à l’or en 1971, précédé par la grande inflation liée à la guerre du Vietnam, suivie à son tour par le premier choc pétrolier, a fait monter les taux d’intérêt à un niveau extrêmement élevé, à plus de 14% en nominal. Et depuis plus de 30 ans désormais, c’est-à-dire depuis le tournant des années 80, une chute inexorable des taux d’intérêt qui atteignent aujourd’hui des niveaux historiquement inconnus dans le passé.

Assez fascinant. Quel est le courageux qui saura remonter ces séries de taux d’intérêt jusqu’à l’époque romaine, voire à celle des Babyloniens ?

Nota : un relecteur signale à Vox-Fi un ouvrage de finance qui traite du même sujet : Sidney Homer and Richard Sylla, 2005, « A History of Interest Rates », Fourth Edition (Wiley Finance).

Cet article a été publié sur Vox-Fi le 30 mai 2018.