Hertz ou le trou noir d’un loueur de voiture

Il n’est pas facile pour une entreprise de subir deux énormes chocs à la fois : une chute verticale de ses revenus, et une dépréciation subite de la valeur de son bilan. C’est ce que connaissent aujourd’hui quelques industries particulières, notamment dans le transport, sous les coups du coronavirus. Dont les loueurs de voitures. Et de tous les loueurs, Hertz est de très loin le moins bien placé. Il vient de se déclarer en faillite sous le régime du Chapter 11, une procédure de défaut légal qui déclenche un moratoire automatique des dettes.

Europcar, comme on va le voir, est un peu mieux placé. Sa situation pré-crise était meilleure et il vient d’obtenir un prêt garanti de 220 M€ de l’État français, auquel se rajoutent 70 M€ de la part de l’État espagnol et 20 M€ de la part d’Eurazeo, son actionnaire principal avec environ 30% du capital.

La location de voitures est un métier particulier : le gros des actifs au bilan est formé des voitures en location. Il s’agit d’un stock d’exploitation, analogue à tout stock figurant dans le besoin en fonds de roulement (BFR). Après deux ou trois ans d’usage (et non quelques mois comme pour le BFR classique), les voitures sont cédées sur le marché d’occasion.

Les risques sont multiples, mais l’un d’entre eux est le risque sur la valeur de ce stock au bilan. Quand un choc comme le coronavirus advient, qui cloue au sol des avions, vide les aéroports et confine les gens chez eux, la valeur de marché du stock fond littéralement : que valent les voitures d’occasion quand les constructeurs n’arrivent plus à vendre les neuves ?

C’est ici qu’un Hertz et un Europcar diffèrent radicalement. Les loueurs américains, et particulièrement Hertz, prennent l’intégralité du risque de prix sur leur bilan, puisqu’ils achètent ferme les voitures. Les loueurs européens négocient avec les constructeurs des clauses de rachat à terme. C’est donc le constructeur qui porte le gros de ce risque. Aujourd’hui, 88% des voitures qui figurent au bilan d’Europcar portent une telle clause de rachat, ce qui, soit dit en passant, renvoie le risque aujourd’hui sur les Renault et autres PSA.

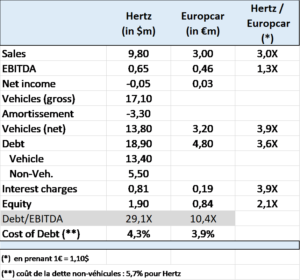

On s’étonne alors que Hertz, portant un tel risque de prix, s’endette à un tel degré pour ses achats de voiture. On en juge par l’examen des éléments financiers de base des deux sociétés, Hertz et Europcar.

Hertz pèse exactement trois fois la taille de Europcar en termes de ventes, un peu plus en termes de stock de véhicules au bilan (les consommateurs américains demandent des voitures de plus gros gabarit) et est nettement moins rentable.

Or, Hertz porte près de 19 Md$ de dettes. Mais il aggrave singulièrement son cas :

- Une grande partie du financement de sa flotte se fait au travers de schéma de titrisation ABS. Les voitures sont données en gage auprès du fonds qui finance, chose très habituelle. Mais avec une clause redoutable : si par déveine la valeur du collatéral diminue par rapport à son niveau contractuel, la clause exige que Hertz abonde la différence, comme un appel de marge sur les marchés de futures. La perte au bilan et la ponction en cash sont donc instantanées. Si, plutôt qu’une titrisation, Hertz en était resté à un schéma de leasing classique, le risque de cours serait resté chez le financeur.

- Hertz porte de surcroit une très lourde dette purement financière pour un montant de 5,5 Md$. Il s’agit d’une dette assez chaude, puisque la charge financière s’établit à 5,7% du montant emprunté, certains emprunts ressortant à 7% de taux d’intérêt. Une grosse part est due à l’acquisition infortunée de Dollar Thrifty en 2012, une tentative erronée pour Hertz, leader du marché et plutôt haut-de-gamme, de développer une offre plus middle market, un marché très concurrentiel et dominé par Avis et Budget. Les frais financiers en 2019 ont donc au total atteint plus de 800 M$, davantage que son EBITDA. La volonté de la société, ou plutôt de son actionnaire dominant Carl Icahn, de maintenir une politique de distribution assez généreuse (>50% du résultat) n’a pas non plus aidé.

- Une bévue stratégique en appelle une autre. Hertz, positionné up-market, n’a plus eu les moyens financiers de maintenir une offre haut-de-gamme, en proposant en quantité et qualité les SUV et autres véhicules dont les clients américains raffolent. D’où une nette dégradation de son image commerciale.

- Et les bévues stratégiques occasionnent les comportements douteux. L’actuel management poursuit l’ancien CEO, Mark Frissora, lui réclamant ainsi qu’à d’autres 70 M$ pour avoir manigancé une turpitude comptable il y a cinq ans, qui avait coûté 200 M$ à l’entreprise. Il s’agissait, dopant le résultat, de maintenir la valeur des stock-options de quelques-uns d’entre eux. Voir ici.

- On salue la belle rigueur du management actuel dans cette affaire, car il est bien rare qu’une société s’en prenne à ses anciens managers pour comportement délictueux, une procédure dite de clawback pourtant permise depuis la législation Sarbanes-Oxley de 2002. Mais voici le même management qui s’alloue, la veille de la mise en défaut, un montant de 16 M$ de compensation au titre d’une prime de fidélisation (retention bonus). Par exemple, Paul Stone, l’actuel CEO, celui qui a décidé du bonus trois jours après sa nomination, recevra 700.000$ à condition qu’il reste dans la société jusqu’au 31 mars 2021. Voir là. Cela ne rassure pas sur les convictions morales du haut management de certaines grandes entreprises américaines.

Du coup, Hertz affronte en pleine bourrasque un tsunami de dettes : 29 fois l’EBITDA, un EBITDA qui ne prend pas en compte l’amortissement des véhicules. Europcar n’est qu’à 10x, si l’on peut dire.

Par conséquent, même si la sortie de crise est un V très pentu dans le sens de la remontée, le sort de Hertz est scellé : une très violente restructuration de la dette.

On ne s’étonnera donc pas de la trajectoire du cours boursier, divisé par 7 depuis les annonces du recrutement d’un conseil pour la gestion de sa dette, ceci à la mi-février c’est-à-dire avant le gros du choc du virus. Elle valait 14 Md$ en bourse à son pic de 2014. Elle vaut moins de l’ordre de 80 M$ à présent.

Europcar n’est guère mieux lotie, mais la chute est moins violente, sachant que la société décevait la bourse depuis très longtemps.

Pour finir, une jolie énigme financière : pourquoi, si la valeur de l’entreprise est de très loin inférieure à la valeur de la dette, voit-on une valeur non nulle de l’equity ? Pourquoi 80 M$ et non tout simplement zéro ?

Ici, le raisonnement optionnel classique ne suffit pas (on sait que les fonds propres sont une option d’achat sur la valeur de l’entreprise souscrite à la valeur contractuelle de la dette). Dans ce cas de Hertz, les actions acquièrent, précisément parce que l’actionnaire a tout perdu, une sorte de (petite) valeur stratégique qu’on voit dans beaucoup de cas de faillite. Il peut être commode pour un créancier de s’allier avec les actionnaires, qui n’ont plus grand-chose à perdre, pour mieux négocier sa position face à d’autres créanciers. Au prix, pour ce créancier, de donner un petit quelque chose aux actionnaires dans le bras-de-fer de la restructuration. Il faudrait être familier avec les arcanes du droit de la faillite aux États-Unis pour documenter plus avant ce point s’agissant de Hertz

***

Ah ! et puis : la lecture des comptes donne cette nouvelle intrigante : les fees d’audit s’élèvent à 24 M$ pour Hertz, à 3,1 M€ pour Europcar. On n’est plus dans le rapport de 3 à 1. Il vaut mieux par les temps qui courent être auditeur que loueur de véhicules. Le monde est immonde, disait saint Augustin.

Vos réactions

Quelques inexactitudes mais qui ne pénalise pas l excellence de l’analyse très documentée

Report comment