Inversion de la courbe des taux, est-ce le colibri dans la mine ?

On pique ce graphique dans l’excellent blog tenu par Philippe Waechter (Ostrum AM) en date du 5 décembre, occasion une nouvelle fois de recommander à nos lecteurs de s’abonner à son site. Philippe est passé maître dans l’analyse de la conjoncture via des graphiques judicieusement choisis.

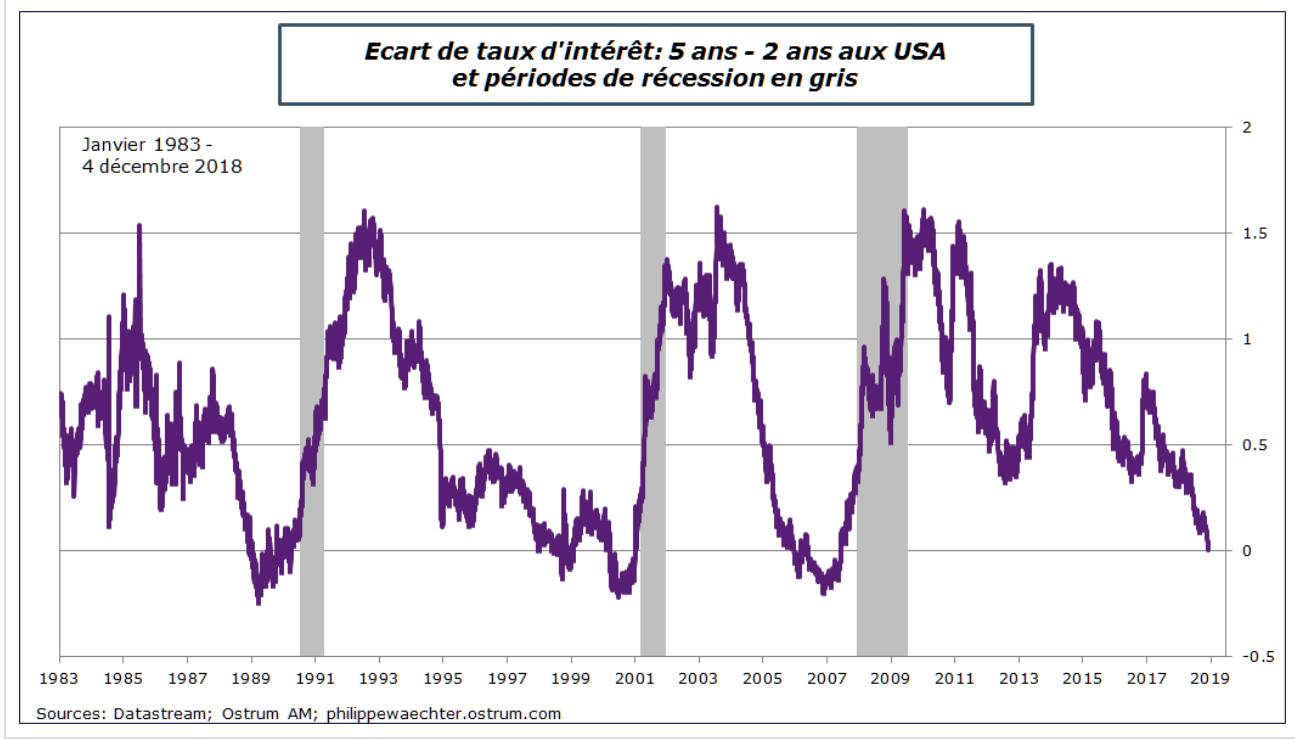

Le graphique fait figurer l’écart entre le taux de rendement des titres souverains des États-Unis à 5 ans et celui à 2 ans. On pourrait dessiner, à une période donnée, le niveau des taux d’intérêt ou de rendement pour chacune des échéances, 3 ans, 4 ans, 8 ans, etc., ce qui donnerait ce qu’on appelle la « courbe des taux ». Quand l’écart de taux entre le long terme et le court terme est négatif, ce qui est advenu à certaines époques, 1989-90, 1999-2001 et bientôt sans doute en cette fin 2018, on dit que la courbe des taux est inversée. Sa pente est négative. Il s’agit là d’une anomalie : une obligation à 10 ans est plus sensible au taux d’intérêt et dispose d’une liquidité moindre qu’un bon du trésor à 3 mois ou qu’une obligation à 2 ans. On devrait systématiquement observer une courbe des taux croissante, signe qu’il y a une prime de liquidité et de risque à acquitter pour persuader l’investisseur de se positionner sur un placement long plutôt que court. Un écart négatif a donc valeur d’alerte. Mais de quoi ?

Le graphique ajoute une donnée intéressante, à savoir les périodes de récession aux États-Unis (en grisé). Ce qui permet de voir, au moins sur les trois phases récessives les plus récentes, que les chocs conjoncturels baissiers sont associés à des points bas dans l’écart de taux, ou, plus précisément, à un moment de remontée après le point bas, un mot là-dessus dans un instant.

Y aurait-il lien de cause à effet, et dans quel sens, entre la pente de la courbe des taux et la récession ? Philippe Waechter, économiste chez Ostrum, chez qui on reprend le graphique, n’en fait pas de commentaire, conscient sans doute de la fragilité des corrélations et plus encore des théories macroéconomiques prêtes à se ruer pour apporter leur petite explication.

Et pourtant on s’y risque ici. L’histoire dominante tient à peu près en ceci : les périodes de haute conjoncture se caractérisent le plus souvent par une euphorie du crédit. La croissance nourrit l’investissement (pas énormément dans le présent cycle conjoncturel) et la demande de crédit est forte. Ce cycle de crédit entraîne la baisse des taux, particulièrement des taux longs qui sont moins bornés à la baisse par les taux courts de la banque centrale.

On pourrait se dire qu’une forte demande de crédit devrait faire monter les taux et non les baisser. Mais voici : l’offre de crédit croît plus vivement encore et la concurrence entre les banques joue à plein. D’autant que la bonne conjoncture fait baisser les taux de défaut et monter la valeur de tous les actifs financiers, actions et immobilier particulièrement, ce qui accroit la valeur des sûretés et garanties réelles, autant de facteurs qui font baisser les spreads de crédit. Ainsi les banques et les marchés financent abondamment, l’endettement croît vivement, l’activité est bonne… jusqu’au point de retournement.

Au bout d’un moment dans le cycle haut, la banque centrale s’inquiète et veut classiquement retirer le bol de ponche avant que la fête dégénère. Elle souhaite aussi réarmer le fusil au cas où elle devrait intervenir pour soutenir l’économie. Au moment donc où les taux longs baissent, les taux courts se redressent sous l’influence de la remontée des taux de la banque centrale, ce qui « dépentifie » davantage encore la courbe des taux, pour user du jargon.

La récession n’intervient pas au plus bas de la courbe des taux, comme on l’a dit, mais deux à trois trimestres après, une fois que l’écart de taux s’est un peu redressé. L’explication classique est qu’il y a un courant vendeur sur les obligations, déclenché par l’action de la banque centrale. Cette remontée générale des taux pénalise à son tour l’économie et aide à son retournement.

Le cycle économique présent est original, avant tout par sa durée (près de 10 ans à présent aux États-Unis, ce qui en fait une des phases expansives les plus longues qu’ait connu le pays, certes à partir du point bas qu’a été la Grande récession de 2009). Autre trait distinctif : les taux courts de la FED, banque centrale des États-Unis, n’avaient jamais été aussi bas dans l’histoire monétaire du pays, comme séquelle de la Grande récession, et la banque centrale n’avait jamais usé de l’arme du quantitative easing, consistant à acheter massivement des obligations longues et donc à faire baisser leurs taux. La FED a commencé à annoncer son orientation restrictive dès le début 2017, ce qui a fait immédiatement remonter l’écart de taux, d’environ 0,4%. Mais la phase expansive s’est poursuivie plus rapidement encore, la bourse a flambé, de sorte que les taux longs ont beaucoup moins monté que les taux courts. Ils sont passés de 2,5% au début 2018 à 3,3% au pic de la mi-août. Et fortement chuté depuis, en partie aussi en raison d’un carry-trade avec l’euro, à savoir des investisseurs empruntant en euros pas cher pour placer sur de la dette US.

Tout cela veut dire que les nuages s’accumulent. Prédire la récession est une tout autre affaire. L’explication donnée ci-dessus est bien mécanique. Mais il est sûr qu’aujourd’hui les commentaires pessimistes abondent et pointent la seconde moitié de 2019 comme zone à danger. Ils ont un effet « performatif », comme disent les psychologues. On voit les gens réduire la voilure et commencer à chercher l’abri où se cacher, ce qui rend effectif ce qu’ils cherchent à éviter.