L’évaluation des entreprises en période de taux bas : un casse-tête

Les taux d’intérêt très bas, voire négatifs, que nous vivons en ce moment, compliquent la tâche de l’évaluateur et du comptable. Beaucoup de membres de la DFCG se grattent la tête quand ils doivent, suivant les prescriptions comptables, faire les tests de dépréciation des actifs ou peser les indemnités de fin de carrière dans leur bilan.

En clair, nous sommes pris de court par la décrue extrêmement rapide des taux d’intérêt. Il nous arrive ce qu’on pourrait appeler l’effet « anti-Piketty », à savoir l’inverse de l’emblématique r > g.

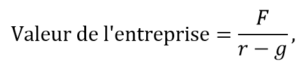

La formule la plus universellement utilisée en évaluation d’entreprise (notamment dans la méthode DCF, qui n’en est qu’une sophistication) est celle dite de Gordon-Shapiro, où r est le cout du capital, g est le taux de croissance anticipé sur moyenne période des flux de trésorerie, F est le flux net de trésorerie de l’année qui vient :

Que se passe-t-il si r commence à tangenter g ? Ce n’est pas une hypothèse farfelue : supposons une prime de marché action de 5% et un beta[1] de 0,75. Supposons aussi qu’on prenne pour référence de taux sans risque le taux à 10 ans des Bunds (emprunts de l’État allemand). Il vient de clôturer à 0,174% dans la journée du 14 avril 2016[2]. Le cout du capital de l’entreprise sera alors de 3,78%. Si jamais le plan d’affaires montre une croissance à l’infini de 3% (inflation comprise), le flux de trésorerie est déflaté au rythme annuel de 3,78%, mais se regonfle au rythme de 3%. Cela fait un taux d’actualisation de 0,78%. La valeur de l’entreprise est donc de 1 / 0,78% = 128 fois le cash-flow de l’année en cours !

Du coup, les exercices de valorisation donnent des valeurs extrêmement incertaines, volatiles[3] et surtout très élevées et difficiles à justifier. Certains disent que ces taux très bas seraient à l’origine des phénomènes de bulles qu’on commence à revoir sur les marché (même s’ils arrivent mal à expliquer l’« anti-bulle » boursière au cours du 1er trimestre 2015).

Dans un papier très intéressant publié par la SFEV, l’Association française des évaluateurs, association ouverte à tous les évaluateurs ou personnes intéressées à l’évaluation (avis : le rédacteur de cette note en fait partie), Roger Garbowski passe en revue les chausse-trappes de l’évaluation. Sur la question du taux sans risque, il indique qu’il faut mesurer le taux sans risque avec une vision longue, faisant donc une moyenne sur les cycles.

However, during times of flight to quality and/or high levels of central bank intervention, those lower observed yields imply a lower cost of capital (all other factors held the same) – the opposite of what one would expect in times of relative economy-wide distress – and so a “normalization” adjustment may be considered appropriate.

Quelle est alors la moyenne ? Garbowski donne, pour les États-Unis, un chiffre compris entre 1,3% et 2% pour le taux sans risque réel, et entre 2,3% et 3% pour l’inflation tendancielle. Ce qui donne un taux d’actualisation compris entre 3,6% et 5%. Mais ceci consiste à nier la tendance désormais trentenaire de décrue à la fois des taux réels et de l’inflation, qui va probablement se prolonger encore longtemps. Le même calcul en se limitant aux 20 dernières années, donnerait un taux d’actualisation compris entre 2 et 3%. Et chaque année qui passe abaisse la moyenne.

On pénètre bien en terres inconnues !

Certains disent alors que ce qui est perdu par le taux sans risque est regagné par la prime de risque du marché action, qui serait aujourd’hui plus prêt de 7% que de 5%. Très bien ! Mais on s’étonne quand même de cette corrélation négative. La baisse des taux d’intérêt est loin d’être un pur phénomène monétaire lié à l’action des banques centrales. C’est un mouvement de fonds des économies observables depuis 30 ans maintenant. Baisse de la productivité du capital par ralentissement du progrès technique, disent les uns ; par excès d’épargne, disent les autres. Vox-Fi y a consacré un billet le 25 janvier. À l’équilibre et sur le long terme, coût du capital et productivité marginale du capital vont de pair. On est dans un univers de baisse générale des taux de rendement.

On peut alors faute de référence se reporter aux débats très animés sur les taux d’actualisation à retenir pour faire l’analyse coûts-avantages de la lutte contre le réchauffement climatique. On va de 3% pour le rapport Stern à 5% pour Christian Gollier de Toulouse. C’est très bas aussi, et pourtant cela concerne le très long terme.

La discussion se reporte aussi sur les indemnités de fin de carrière ou sur les fonds de pension à prestations définies telles qu’en ont beaucoup de grandes entreprises (très peu en France, sauf les fonds d’entreprise dits au titre de l’article 39, qui pèsent quand même pour 45 Md€ en 2014).

Le cas patent est celui du groupe Volkswagen qui est très lourdement chargé de tels engagements. Ce sont des dettes au sens comptable, qui sont calculées en retenant un taux d’actualisation de 4,5%. Comment un tel taux peut-il être obtenu, avec comme on l’a dit, un taux sans risque de 0,174% ? La raison en est une réglementation fédérale disant que le taux d’actualisation pour les entreprises cotés allemandes s’obtient comme la moyenne sur les 7 ans passés du taux Bund 10 ans plus une prime de 1,5%, couvrant donc une période où les taux d’intérêt étaient beaucoup plus élevés. Comme le terme des 7 ans risque de s’approcher dangereusement, on discute en Allemagne de porter cette moyenne sur les 10 ans passés ! Tout le monde est conscient, sauf peut-être les analystes qui suivent l’action et qui ont d’autres sujets d’embarras en ce moment, que si le taux d’actualisation devait passer, sinon à 0,174% mais simplement à 2%, la dette au bilan de Volkswagen serait beaucoup plus forte : en gros, elle serait 20% plus élevée (= 2,5% x 8), si on suppose prudemment que la duration du portefeuille des fonds Volkswagen est de 8 ans. Et ce n’est pas qu’un artifice comptable, qui ne tiendrait qu’à des normes comptables obtuses qui obligeraient à prendre la dette en valeur de marché : les fonds de retraite de Volkswagen sont très largement à prestations définies en proportion des salaires de fin de carrière des salariés partant en retraite. On imagine bien que les salaires de Volkswagen n’évoluent pas tendanciellement au rythme de 0,174% l’an ni même de 2%.

Là aussi, territoire non cartographié ! D’autant que la règle comptable peut générer un comportement pro-cyclique pour l’économie : les taux d’intérêt bas sont en général le signe d’une économie qui stagne et que la banque centrale tente de redresser. Or, les taux bas, pour une entreprise qui porte de lourds engagements IFC, signifie qu’elle doit être beaucoup plus prudente, et épargner davantage, pour pouvoir honorer ses obligations, ce qui affecte ses dépenses et joue à l’inverse de la politique de la banque centrale.

[1] Un beta non endetté, pour être rigoureux.

[2] Le taux à 20 ans s’établit à 0,70%. Curieusement, le Trésor allemand n’émet pas, comme le fait la France, d’emprunt à maturité plus longue, 50 ans récemment pour la France.

[3] D’autant plus que la sensibilité d’une baisse absolue du taux d’intérêt est d’autant plus forte qu’on part d’un taux bas Une baisse de 1 point de taux d’actualisation fait croître la valeur d’une obligation in fine à 10 ans de 7% si le taux de départ est de 8% ; de 10% si ce taux est de 1,5%.