Où vont les liquidités créées par la BCE ? Réponse : pas ou peu dans la masse monétaire

Le graphique de la semaine porte sur la politique monétaire non conventionnelle de la BCE. Il est tiré d’un article paru dans la revue mensuelle de la Bundesbank, banque centrale allemande, disponible ici.

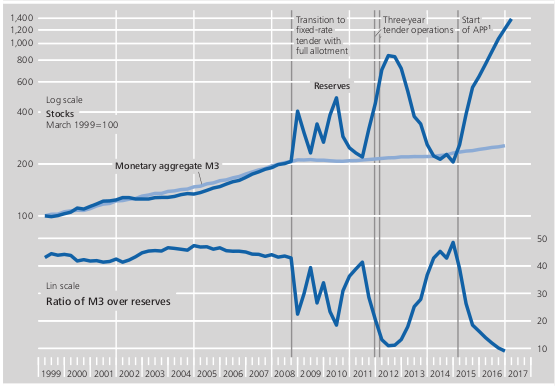

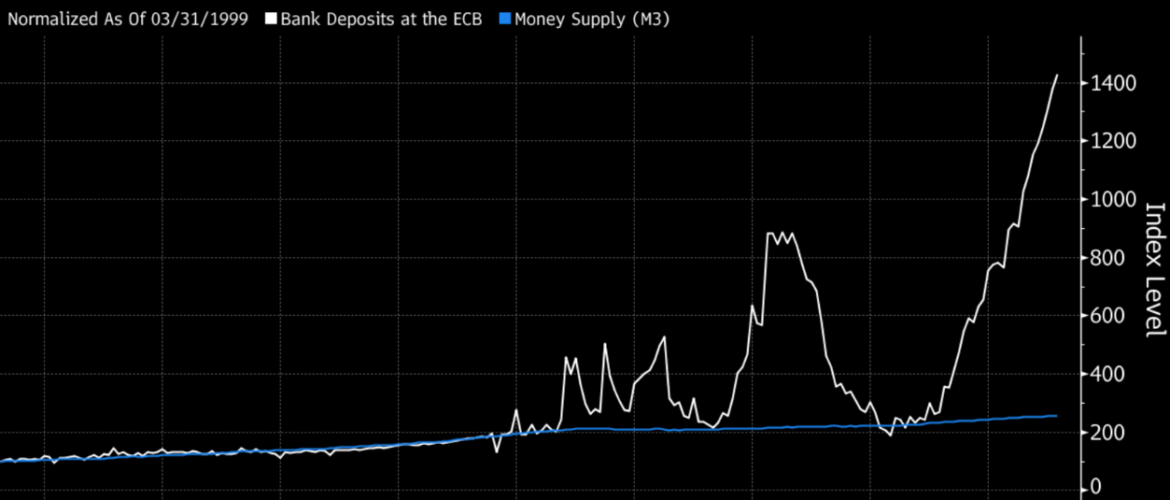

On y voit le cheminement parallèle de la masse monétaire (au sens M3, c’est-à-dire une définition assez large, comprenant les comptes à terme et les titres financiers de court terme) et des réserves détenues par les banques de la zone euro auprès de la BCE.

Normalement, les deux courbes vont de pair. Toute offre de monnaie par les banques au secteur non-bancaire oblige les banques à garder des réserves auprès de la banque centrale. Le lien est loin d’être mécanique, mais le job de la banque centrale en temps normal est précisément de contrôler l’offre de monnaie par action sur ces réserves (via les taux d’intérêt).

C’est ce que montre le graphique en gros jusqu’à la fin 2008, début de la crise financière.

À partir de là, on note trois énormes bosses dans la courbe des réserves qui font exploser le ratio masse monétaire au sens M3 sur réserves :

- Dès la fin 2008, avec l’ouverture pleine du guichet de la BCE pour compenser, dans la liquidité des banques, l’effondrement du marché interbancaire. La bosse s’est résorbée quand la BCE, en 2011, sous l’impulsion de Trichet, a tenté de reprendre les rênes, en accroissant les taux d’intérêt.

- Ce fut un mauvais calcul, l’activité économique s’étouffant à nouveau. Draghi, successeur de Trichet, est passé à une politique beaucoup plus volontariste en lançant le programme des refinancements à trois ans (Very Long Term Refinancing Operation) d’actifs détenus par les banques de la zone euro. D’où la seconde bosse. Ce n’est pas pour autant que ces réserves supplémentaires à disposition des banques ont été converties en crédit au secteur non bancaire. Au fil du temps, des facilités de crédit ont été remboursées par les banques et la bosse s’est résorbée.

- Troisième bosse, le programme dit de quantitative easing est lancé, par lequel la BCE s’est mise à racheter des titres de dette souveraine (c’est-à-dire les obligations des États de la zone) sur le marché. Ici, on ne voit que le décollage, mais du type fusée, de la bosse, bien loin encore d’une inflexion, ceci à fin 2016.

Ce qui est intéressant dans le graphique, c’est que la masse monétaire, c’est-à-dire pour l’essentiel les crédits dispensés à l’économie, ne bronche pas pour autant. Elle suit un trend régulier et d’ailleurs légèrement moindre en croissance qu’avant la crise de 2008[1]. Les liquidités partent chez les banques et reviennent aussitôt dans leur compte de réserves auprès de la BCE.

Est-ce un signe que cette politique monétaire, qui décuple une très grosse part du bilan de la BCE, n’est pas efficace ? On en peut pas dire cela, mais tout au plus que le jury réserve encore sa réponse.

Pour une part, il n’y a pas de raison comptable que ces achats obligataires aient un tel résultat mécanique. Pour ceux qui aiment la compta, il faut rappeler que la masse monétaire et ses contreparties ne sont que la consolidation des bilans des banques résidentes et de la BCE dans leurs relations avec le secteur non bancaire résident[2]. Si le CIC vend une partie de son stock d’obligations à la BCE, il ne se passe rien sur la masse monétaire puisque cela se passe à l’intérieur du secteur bancaire. Si un non-résident, passant par sa banque, vend son stock, rien là encore (or, il semble bien que le gros des ventes de titres vienne des grands institutionnels et banques centrales hors zone euro). Ce n’est que si un ménage ou une entreprise ou directement le Trésor public d’un État de la zone vendent leurs titres (via une banque résidente en général) que la masse monétaire s’accroît. Apparemment, ils ne le font pas beaucoup, jugeant sans doute que leur allocation de portefeuille est satisfaisante en l’état entre titres longs et monnaie. Et ils n’en profitent pas pour dépenser beaucoup plus qu’ils le faisaient auparavant, en investissement ou en achats de logement, ceci au niveau de l’ensemble de la zone euro.

D’autre part, le succès de cette politique ne se juge pas simplement sur l’évolution de la masse monétaire et des crédits. Son gros effet est de générer une baisse des taux d’intérêt longs et une hausse de la valeur des actifs financiers (bien-sûr obligations, mais aussi les actions et l’immobilier). Ceci est une double incitation à investir et à dépenser davantage, via le coût du crédit moins cher, via un effet de portefeuille, les agents non-bancaires s’étant enrichis de la hausse du prix des actifs financiers. Mais ceci, avec les retards habituels. La BCE juge que la remontée récente du taux d’inflation dans la zone euro est un indice de succès. Mais le test final de succès sera assurément une croissance plus forte de la masse monétaire, qu’il nous reste à voir venir.

Enfin, il nous manque le contrefactuel : que se serait-il passé si ces rachats massifs de titres n’avaient pas eu lieu, tant sur la croissance que sur les anticipations d’inflation ? Il faut se rappeler qu’il y a deux ans le diagnostic général était qu’on se dirigeait tout droit vers la déflation, qui est, si l’histoire est un guide, un scénario cauchemar.

***

On profite de ce graphique de la semaine pour souligner que l’article de la Bundesbank dont il est tiré est absolument remarquable dans son exposé de comment fonctionne la monnaie et le crédit. Ceci en 10 pages, ce qui est une prouesse. Peut-être le lecteur de Vox-Fi, qui sera à coup sûr frustré par l’interruption du site pour la pause estivale, trouvera-t-il un substitut de réconfort en cliquant depuis la plage sur ce document. Si ce n’est certainement pas le plus excitant qu’il puisse faire sur une plage, ce ne sera pas forcément le plus sot. Hum ?

[1] Mais plus fort néanmoins une fois corrigé de l’inflation.

[2] Limité de plus aux actifs financiers (comptes à vue, comptes à terme, titres financiers de court terme, rentrant dans la définition de M3.