Le reflux brutal des investissements directs en Chine

Xi Jin Ping s’est déplacé à San Francisco certes pour rencontrer Joe Biden, mais avec un autre « agenda » en tête, le lieu de la rencontre et le public rencontré (un panel d’entrepreneurs californiens) en donnant le motif : il s’agissait clairement pour le dirigeant chinois de revitaliser urgemment l’intérêt des grandes entreprises étatsuniennes à investir en Chine.

Il y a une sorte d’urgence, comme le montre une intéressante analyse faite par le Petersen Institute dans une note récente signée Nicholas Lardy. Car le capital étranger en Chine est en train de prendre assez rapidement la porte. L’auteur estime que le flux net d’investissement direct est négatif, impliquant sur les trois premières trimestres de 2023 une sortie de capital de l’ordre de 100 Md$. (Rappel : est dit investissement direct, tout flux de capital, fonds propres ou dette, à caractère stratégique, c’est-à-dire concernant des entreprises contrôlé par une entité non-résidente).

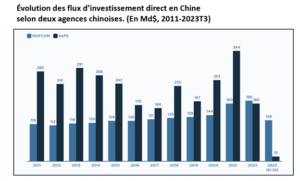

C’est ce que montre ce graphique, une fois néanmoins qu’on a bien décrypté les chiffres. Il y a en effet deux agences gouvernementales chinoises, qui font la comptabilisation des flux d’investissements directs, Mofcom et Safe. Mofcom ne compte que les entrées de capital, tandis que Safe fait le compte en net, entrées moins sorties. Mais il compte d’autres éléments, de sorte que, à la surprise du lecteur, les flux mesurés par Safe sont plus élevés… du moins sur la période 2022 et 2023.

C’est précisément dans l’évolution, indique l’auteur, qu’on peut mesurer les sorties de capitaux. Le chiffre Safe (le bâton noir du graphique) baisse de 165 Md$ entre 2022 et 2023 sur trois trimestres. Il y a de moindres entrées et des rapatriements, principalement par les dividendes autrefois réinvestis localement et à présent sagement ramenés à la maison.

Découvrez d'autres articles