Analyse de la conjoncture : Quel avenir pour les taux d’intérêt ?

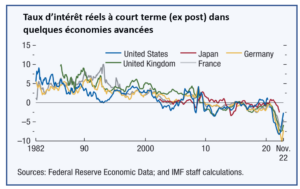

Dans le monde entier, les taux d’intérêt réels, ajustés pour tenir compte de l’inflation, ont connu une baisse notable au cours des dernières décennies. Aux États-Unis, cette baisse s’est élevée à environ cinq points au cours des 40 dernières années, tandis qu’en France, elle a été d’environ huit points. À présent, ces taux sont négatifs dans tous les pays développés.

Le regain de l’inflation à compter de 2021 amplifie le phénomène, sachant qu’il a pris de court les marchés et les autorités monétaires : les taux nominaux se sont ajustés avec retard et très imparfaitement.

Avant toute prévision, il faut tenter de comprendre le pourquoi de cette chute tendancielle. Le FMI s’y essaie dans sa dernière livraison (avril 23) du World Economic Outlook, ch. 2). Puis, regarder comment les facteurs à l’œuvre vont évoluer dans le futur. Donnons tout de suite la conclusion : les taux réels vont, selon le FMI, revenir à leur niveau pré-Covid mais pas au-delà. Ce qui veut dire qu’on devrait rester dans un environnement de taux d’intérêt réels bas, voire négatifs en Europe. Autre chose sont les taux nominaux, qui dépendent du pronostic fait sur l’inflation. Mais si les taux réels restent entre -2 et 0%, la prévision consiste à dire que les taux nominaux devraient, avec délai et avec cet écart, s’aligner sur le taux d’inflation.

Les grands facteurs en cause dans cette dépression des taux sont connus. L’intérêt de l’étude du FMI est de voir leur poids relatif. Les voici :

- La baisse de la productivité, mesurée par la productivité globale des facteurs, qui mesure la hausse de la production une fois qu’on a neutralisé l’apport en capital et l’afflux de population active. C’est en gros le progrès technique. Chose surprenante, on parle tant et plus des innovations qui nous entourent, mais on les voit peu dans les chiffres. On les mesure mal, dit-on, et il faudrait rehausser la croissance effective. Oui, mais on les a toujours mal mesurées. On n’a jamais mis, ou mal, dans le PIB l’impact des progrès de la médecine sur la mortalité infantile ou l’effet de l’ascenseur et des toilettes à l’étage sur la performance économique des villes.

Or, l’effet des innovations sur les taux d’intérêt est évident : le progrès technique commande le rendement du capital et la croissance. On investit jusqu’au point où le taux d’intérêt est égal au rendement du capital, mais pas au-delà.

- La démographie, qui a poussé structurellement à davantage épargner qu’à investir : moins d’investissement dans le logement et le premier âge ; davantage d’épargne de précaution liée au vieillissement. L’effet ne s’estompera que lorsque la pyramide des âges aura trouvé son nouvel équilibre, ce qui suppose le décès de la génération du baby-boom, c’est-à-dire hélas d’une partie de nos lecteurs les plus seniors.

- Les budgets publics ont plutôt accru leurs déficits, ce qui joue en sens inverse à pousser les taux vers le haut.

- La déformation progressive du partage de la valeur ajoutée au profit du capital et au détriment du travail (moins en France qu’ailleurs) témoigne d’un pouvoir de marché qui a crû pour les grandes entreprises. L’effet est modeste comparé aux précédents, mais bien réel : il y a déplacement du revenu vers des catégories sociales qui en moyenne épargnent le plus.

- Enfin, un facteur financier majeur est que ce surcroit d’épargne a tendance à rechercher des actifs sûrs et peu risqués (safe assets), et donc davantage de la dette publique que du capital privé risqué (d’où la pression, côté financier, pour un financement de l’État par dette plutôt que par impôt, d’autant qu’il y a eu une pression politique constante à faire baisser les impôts). L’ouverture internationale a amplifié le phénomène, sachant que les pays émergents ont connu une croissance plus forte tournée vers l’exportation, les obligeant à recycler leurs capitaux vers les pays développés.

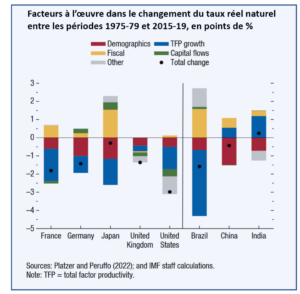

Le graphique suivant donne le bilan :

On observe donc l’impact restrictif important qu’a eu l’évolution démographique (en rouge) et, en bleu, le ralentissement du progrès technique (sauf pour ce dernier dans le cas de la Chine et de l’Inde). Et, notable aussi, l’effet assez fort, surtout au Japon et au Brésil, de la stimulation budgétaire (en jaune).

Un mot plus technique sur la politique monétaire dont on n’a pas parlé jusqu’ici. Elle a eu un caractère structurellement expansif depuis la Grande récession de 2008. On a expliqué ci-dessus le taux naturel de l’intérêt et non le taux réel, observé ex post une fois qu’on connaît l’inflation réalisée. Le taux naturel est un concept d’économiste : il représente le niveau du taux d’intérêt, non observable, qui n’est ni stimulant ni restrictif sur la croissance et qui assure un niveau d’inflation stable. En bref, dans l’analyse qui précède, on ne regarde pas l’effet spécifique de la politique monétaire sur le taux d’intérêt, car par définition elle ne joue pas sur le taux naturel. Le FMI juge néanmoins qu’elle a eu un effet dépressif sur les taux réels effectifs.

Qu’en est-il sur le futur ?

Le futur ne sort de son brouillard naturel que lorsqu’il devient le présent et même le passé. Mais selon le FMI, l’effet démographique devrait se réduire, avec l’inconnue de la poursuite de la baisse des taux de natalité. Le rythme de la croissance (hors effets des facteurs travail et capital), c’est-à-dire le progrès technique, devrait conserver sa faible croissance précédente et donc toujours peser sur le niveau des taux. Mais quid de la révolution de l’IA et de ses effets sur la croissance ? Les finances publiques devraient continuer à être en fort déficit, surtout s’il s’agit de financer la transition écologique, et donc exercer toujours un effet assez fort de hausse des taux. Le phénomène des safe assets est plus dur à prévoir. Le FMI prévoit une baisse de la croissance dans les pays émergents et une baisse de leurs exportations de capital, et donc de moindres flux de capitaux vers les places financières des grands pays développés. Mais au total, le pronostic est à un retour à ce qui prévalait avant la crise Covid.

À nouveau cette précaution : il s’agit du taux réel et non du taux effectif, c’est-à-dire inflation comprise. Un topo est nécessaire sur les perspectives d’inflation.

Cet article a été initialement publié sur Vox-Fi le 11 mai 2023.